高端电子封装材料行业先锋,IC封装材料高飞远翔

AI智能总结

AI智能总结

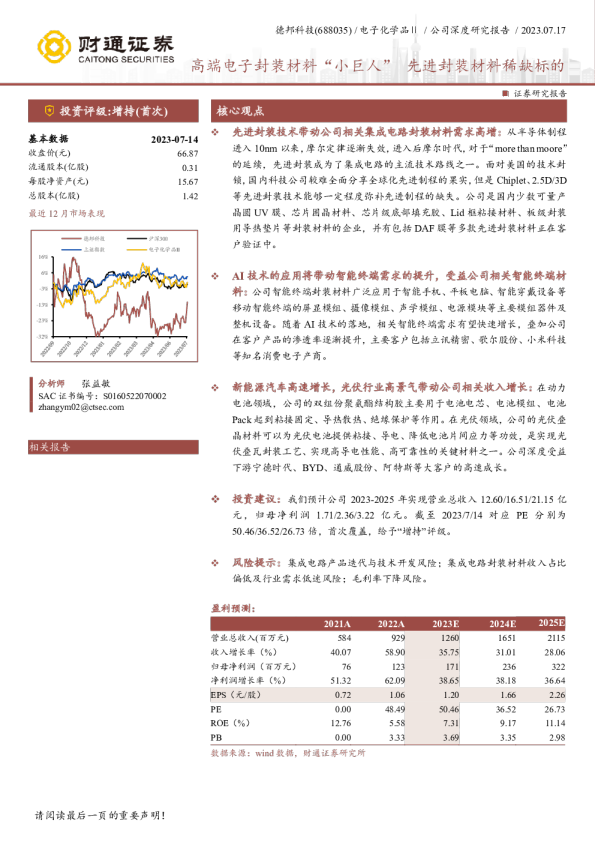

高端电子封装材料行业先锋,IC封装材料高飞远翔 核心观点: 高端电子封装行业翘楚,不断实现“从0到1”的新品突破:公司成立于2003年,并于2022年科创板上市,目前已经完成智能终端、新能源、集成电路领域布局,形成了0-3级封装工艺的全产品体系。1)公司目前营收占比最高的为新能源业务,约为60%。2023年基于0BB技术的焊带固定材料实现稳定批量供货,将为该板块业务成长锦上添花。2)智能终端业务营收较为稳定,故2023H1营收占比随着公司整体业绩的攀升逐渐下滑到17.47%。3)集成电路业务目前营收占比较小,但是芯片级底部填充胶、芯片级导热界面材料、DAF膜、Lid框粘材料等新品的推出,有望使得集成电路领域产品接力新能源成为公司成长的主要驱动力之一。 营收和归母净利润持续攀升,盈利能力稳定:受益于新能源汽车渗透率快速提升,公司新能源领域产品销售额爆发式增长,带动公司营业收入在2018-2022年间实现47%的年复合增长率。毛利率虽然受毛利较低的新能源产品占比提升影响持续下滑至30%左右,但是公司规模效应逐渐显现、净利率上行至13%左右。随着公司产品结构调整,高附加值的集成电路产品陆续验证通过及放量,公司不仅开启第二成长曲线,毛利率和净利率也将维稳。 国内集成电路封装材料稀有厂商,尽享国产替代红利:全球封装行业的主流技术正在从传统封装向先进封装迈进,预计2025年市场占比将超过50%。 德邦科技(688035) 推荐(首次) 分析师 高峰 :010-80927671 :gaofeng_yj@chinastock.com.cn分析师登记编码:S0130522040001 市场数据2023-11-09 股票代码688035 A股收盘价(元)60.0 上证指数3,053.28 总股本(万股)14,224 实际流通A股(万股)8,084 流通A股市值(亿元)49 相对沪深300表现图 我国封测行业蒸蒸日上,但是封装材料环节对外依存度较高,半导体材料作为 德邦科技沪深300 产业链上游的支撑性产业,国产替代趋势明确。公司产品可用于多种封装形式,供应给华天科技、长电科技、日月新等国内著名封测厂,其中可用于先进封装的产品陆续通过关键客户验证。作为国内稀有的集成电路封装材料厂商,公司有望乘国产替代之东风,高飞远翔。 新能源产业方兴未艾,公司布局前沿技术:1)新能源汽车是全球汽车产业转型升级、绿色发展的重要方向,2022年全球新能源汽车渗透率为13.63%,预计2023年将达到27%,仍有较大提升空间。为提升续航能力,动力电池结构向无模组、大模组化迭代,用胶量明显提升。公司绑定宁德时代、比亚迪等全球动力电池龙头企业,或将共同成长。2)2022年全球光伏新增装机量240GW,预计2025年达到330GW。降低光伏度电成本是光伏发电可以和传统能源一较高下的关键,叠瓦组件和0BB无主栅技术是实现平价上网的两种重要方式。公司产品可用于叠瓦组件、0BB等前沿技术,先发优势十足。 消费类需求逐步复苏,客户优势助力公司提升市占率:2023Q2,TWS耳机出货量重回增长轨道,手机和耳机配售比为26.42%,仍有较大提升空间;智能手机、平板出货量降幅收窄,智能终端市场整体呈现温和复苏迹象。公司TWS耳机产品已在国内外头部客户中取得较高的市场份额,其他终端产品仍有较大提升空间,同时产品结构也向着高单价高毛利的方向调整,智能终端封装材料有望随着行业回暖量价齐升。 投资建议:我们预计公司2023-2025年归母净利润为1.25/1.51/1.93亿元,同比增长1.98%/20.68%/27.58%,EPS分别为0.88/1.06/1.36,当前股价对应2023-2025年PE为60.18x/49.87x/39.09x,首次覆盖给予“推荐”评级。 20% 10% 0% -10% -20% -30% -40% -50% 资料来源:wind,中国银河证券研究院 相关研究 【银河电子】电子行业半年度策略报告_AI引领上半年行情,继续围绕算力产业、国产替代、复苏主线布局 公司深度报告●电子 2023年11月10日 www.chinastock.com.cn证券研究报告请务必阅读正文最后的中国银河证券股份有限公司免责声明 风险提示:新品市场拓展不及预期的风险,新品认证进度不及预期的风险,主要原材料价格波动的风险,国内新能源汽车渗透率提升不及预期的风险。 表1:主要财务指标预测 2022A 2023E 2024E 2025E 营业收入(百万元) 928.52 970.00 1134.00 1392.00 收入增长率% 58.90 4.47 16.91 22.75 归母净利润(百万元) 123.01 125.44 151.37 193.13 利润增速% 62.09 1.98 20.68 27.58 毛利率% 30.29 28.35 28.92 29.81 摊薄EPS(元) 0.86 0.88 1.06 1.36 PE 61.37 60.18 49.87 39.09 PB 3.42 3.29 3.09 2.86 PS 8.13 7.78 6.66 5.42 资料来源:公司公告,中国银河证券研究院 投资概要: 驱动因素、关键假设及主要预测: 集成电路封装材料:随着公司新产品陆续验证通过,逐步起量,假设2023-2025集成电路封装材料板块收入分别为 1.27/1.78/2.66亿元。新产品附加值价较高,假设2023-2025年毛利率分别为42%/42.5%/42.6%。 新能源封装材料:随着新能源汽车渗透率的提升和基于0BB技术焊带固定材料的市场拓展,假设2023-2025新能源封装材料业务板块收入分别为6.02/6.74/7.75亿元。毛利率受附加值较高的0BB技术焊带固定材料出货量提升和动力电池降价带来的动力电池封装材料毛利率下降影响,波动下行后稳定在16.5%左右,假设2023-2025年毛利率分别为 17.00%/16.60%/16.70%。 智能终端封装材料:随着消费终端温和复苏,假设2023-2035年智能终端封装材料板块收入分别为1.73/2.07/2.70亿元。毛利率受切入附加值较低的国内市场和切入附加值较高的大客户其他产品系列影响,波动下行,假设2023-2025年毛利率分别为53.5%/53.80%/52.80%。 我们与市场不同的观点: 市场大部分投资者认为公司成长的主要驱动力为集成电路业务板块。我们认为公司集成电路业务和新能源业务板块双轮驱动公司打开成长天花板,集成电路板块将受益于行业周期回暖和用于先进封装的新产品起量,新能源业务将受益于新能源汽车渗透率继续提升和基于0BB技术焊带固定材料的市场拓展。 估值与投资建议: 我们预计,公司2023-2024年营收分别为9.70/11.34/13.92亿元,同比增长4.47%/16.91%/22.75%,归母净利润为 1.25/1.51/1.93亿元,同比增长1.98%/20.68%/27.58%,EPS分别为0.88/1.06/1.36,当前股价对应2023-2025年PE为 60.18x/49.87x/39.09x,首次覆盖给予“推荐”评级。 股价表现的催化剂: 芯片级底部填充胶、芯片级导热界面材料、DAF膜材料部分型号大批量出货,0BB焊带固定材料市场推广顺利,用于键盘、Pad等TWS耳机以外智能终端的产品逐步起量,昆山德邦生产基地产能爬坡顺利。 主要风险因素: 半导体行业周期回暖不及预期的风险,技术研发不及预期的风险,新产品市场拓展不及预期的风险。 目录 一、高端电子封装行业翘楚,营业收入稳步攀升5 (一)高端电子封装行业翘楚,产品矩阵不断丰富5 (二)营业收入和归母净利润持续攀升,盈利能力稳定6 二、集成电路封装材料:先进封装持续发展之基,公司不断突破新品9 (一)先进封装为市场成长注入新动能,我国封测厂商竞争力增强9 (二)中高端材料国产化迫在眉睫,公司有望填补国内市场空白13 三、新能源封装材料:动力电池封装和光伏组件封装共筑成长曲线16 (一)动力电池一体化趋势明确,公司聚焦粘结剂领域16 (二)光伏产业方兴未艾,公司布局前沿技术19 四、智能终端封装材料:消费类需求逐步复苏,公司绑定优质客户22 五、公司估值及投资建议25 (一)盈利预测25 (二)相对估值26 (三)绝对估值26 六、风险提示27 附录:30 (一)公司财务预测表30 一、高端电子封装行业翘楚,营业收入稳步攀升 (一)高端电子封装行业翘楚,产品矩阵不断丰富 公司是成立于2003年的国家级专精特新重点“小巨人”企业,主要从事高端电子封装材料研发及产业化。公司从电子材料领域起家,2003-2010年主要经营工业制造、汽车、矿山等领域的配套粘接材料;2010年引入以陈田安为首的核心研发团队及国家大基金后,逐步战略转型,并于2014年承接国家科技重大专项(02专项)课题;2017年至今,公司完成新能源、集成电路、智能终端领域布局,形成了覆盖晶圆加工、芯片级封装、功率器件封装、板级封装、模组及系统集成封装等0-3级封装工艺环节的全产品体系。 图1:德邦科技发展历程 资料来源:公司公告及官网,中国银河证券研究院 公司产品矩阵丰富,不断实现“从0到1”的新产品突破。1)集成电路领域:晶圆UV膜、芯片级固晶材料、导热界面材料持续批量出货;芯片级底部填充胶、芯片级导热界面材料、DAF膜材料部分型号获得关键客户验证通过;Lid框粘接材料获得小批量订单并实现出货。2)新能源领域:动力电池封装材料已导入宁德时代、比亚迪、中航锂电、国轩高科、蜂巢能源、远景能源、因湃电 池等众多动力电池头部企业;储能电池材料实现宁德时代和阳光电源储能的批量供货;光伏叠晶材料批量应用于通威股份、阿特斯、东方环晟等光伏组件龙头企业,可应用于HJT、TOPCon等新兴 光伏电池技术领域的焊带固定材料通过多个客户验证、实现稳定批量供货。3)智能终端领域:智 能终端封装材料可应用于耳机、手机、Pad、笔记本电脑、智能手表、VR、AR、键盘、充电器等多种消费电子产品。 图2:德邦科技部分主要产品图3:德邦科技新能源领域部分主要客户 资料来源:公司公告,中国银河证券研究院资料来源:公司公告,中国银河证券研究院 公司背靠国家大基金,股权结构稳定。国家大基金持有公司18.65%的股权,不仅彰显公司在封装材料行业的核心地位,也为公司持续稳定的经营提供了有力保障。烟台康汇投资中心和烟台德瑞投资中心为员工持股平台,累计持有公司8.2%的股权。员工持股平台将员工利益和公司利益深 度绑定在一起,上下齐心共同推进公司发展。公司实际控制人为解海华、林国成、王建斌、和陈田安,共持有公司31.64%的股权,其中董事长解海华通过直接及员工持股平台间接持有公司14.09%的股权,且上述四人与副总经理陈昕为一致行动人。公司股权结构稳定,有利于实现高效的经营管理。 图4:德邦科技股权结构图 资料来源:Wind,中国银河证券研究院 (二)营业收入和归母净利润持续攀升,盈利能力稳定 近年来,公司营业收入由2018年的1.97亿元持续攀升至2022年的9.29亿元,CAGR为47%,主要是由于营收占比较大的新能源材料业务快速成长。2023年前三季度,在全球半导体处于库存调整期和消费复苏不及预期的大背景下,公司业绩依旧保持稳定,同比增长1.24%至6.51亿元。 图5:2018-2023Q3年公司营业收入(单位:亿元)及增长情况 营业收入YOY 9.29 65.92% 6.51 5.84 58.90% 4.17 40.07% 3.27 27.51% 1.97 1.24% 10 9 8 7 6 5 4 3 2 1 0 201820192020202120222023Q3 100.00% 90.00% 80.00% 70.00% 60.00% 50.00% 40.00% 30.0