行业周报:2023年国谈进入最后阶段,多款创新药值得期待

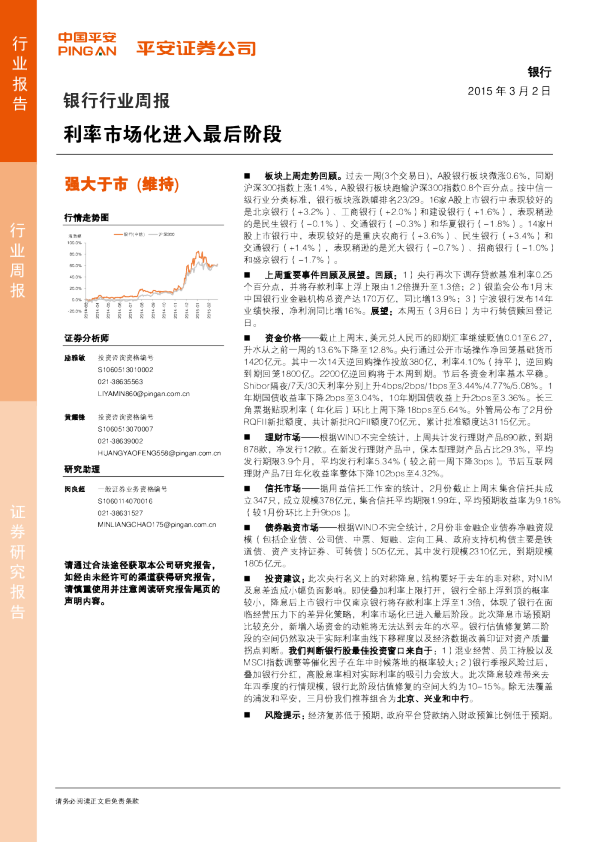

AI智能总结

AI智能总结

2023年国谈进入最后阶段,续约规则更加清晰明确 从2017年至2022年我国已完成6批医保谈判,药品谈判机制逐步常态化。目前,2023年的医保药品谈判工作已完成申报阶段,即将进入专家评审与谈判/竞价阶段。2023年7月21日,国家医保局正式公布《谈判药品续约规则》,对常规目录管理、简易续约和重新谈判三种谈判药品续约形式进行了进一步的更新和细化,续约规则更加清晰明确,政策的可预期性增强,有利于创新药稳定放量。我们认为,医保谈判的流程科学合理,在提高具有临床价值的创新药品可及性的同时,有助于稳定医保管理工作,促进医保基金作为国内医疗保障基本盘的长期健康稳定发展,也有利于国内医药行业可持续性的创新发展。 医保谈判药品平均降幅趋于稳定,纳入医保后创新药快速放量 回顾历届医保谈判,从品种数量和平均降幅上看,企业参与积极性高,成功率呈稳步上升趋势,目录外新增药品的平均降幅基本处于50-60%区间内,我们预计,2023年医保谈判平均降幅有望继续保持稳定。根据PDB样本医院数据,2018年医保谈判成功的品种自进入医保目录后销售额快速增长。在当前支付环境下,进入医保目录是创新药快速实现商业化的最佳路径,尤其是对于商业化能力欠缺的Biotech公司。 医保初审名单已公布,多款国产创新药有望拿到新版医保目录“入场券” 9月1日,国家医疗保障局正式公布《2023年国家基本医疗保险、工伤保险和生育保险药品目录调整通过形式审查药品名单》,共包括222款目录外药品、164款目录内药品。目录外药物中,于2022年7月1日至2023年6月30日新获批上市的多个创新药均已通过初审,有望参加本次医保谈判。目录内药物中,恒瑞制药等多家国内企业的目录内药物有新适应症获批上市,申请调整医保支付范围,其中主要涉及PD-1单抗等抗肿瘤药物以及甲苯磺酸瑞马唑仑等非肿瘤药物。 推荐及受益标的 推荐标的:CXO:药明生物、诺思格、普蕊斯;科研服务:皓元医药、毕得医药、百普赛斯;制药及生物制品:九典制药、东诚药业、人福医药、华东医药、博雅生物;医疗器械:迈瑞医疗、开立医疗、戴维医疗、采纳股份、华兰股份、可孚医疗、澳华内镜、海泰新光;零售药店:益丰药房、健之佳;中药:太极集团、羚锐制药;医疗服务:国际医学、美年健康、锦欣生殖、盈康生命、迪安诊断、希玛眼科。 受益标的:CXO:泰格医药、诺泰生物;科研服务:药康生物、诺唯赞;制药及生物制品:恒瑞医药、贝达药业、恩华药业、艾迪药业、百济神州;中药:片仔癀、康恩贝;零售药店:大参林;医疗服务:爱尔眼科;医疗器械:金域医学、联影医疗、华大智造、新产业、亚辉龙、迈克生物 风险提示:政策执行不及预期,行业黑天鹅事件。 1、2023年医保谈判进入最后阶段,多款国产新药入围 从2017年至2022年我国已完成6批医保谈判,药品谈判机制逐步常态化。目前,2023年的医保药品谈判工作已完成申报阶段,即将进入专家评审与谈判/竞价阶段。 1.1、2023年国谈进入最后阶段,新的续约规则更加清晰 药品谈判已经常态化,2023年医保谈判即将步入专家评审与谈判/竞价阶段。截至目前为止,从2017年至2022年已完成6批医保谈判,我国药品谈判机制逐步常态化。目前,2023年的医保药品谈判工作已完成申报阶段,即将进入专家评审与谈判/竞价阶段。 2023年6月29日,国家医保局公布《2023年国家基本医疗保险、工伤保险和生育保险药品目录调整工作方案》。根据调整工作方案,2023年国家药品目录调整工作流程分为准备、申报、专家评审、谈判/竞价阶段、公布结果共5个阶段,预计7月1日正式开始申报,争取在11月完成谈判并公布结果。 表1:整体工作流程共5个阶段,争取在11月完成谈判并公布结果 医保谈判药品续约规则更加清晰,有利于稳定企业预期。2023年7月21日,国家医保局正式公布《谈判药品续约规则》。目前,谈判药品续约方式分为纳入常规目录管理、简易续约和重新谈判三种形式,新的《谈判药品续约规则》对三种谈判药品续约形式进行了进一步的更新和细化,规则更加清晰,有利于稳定企业预期。 一、老品种续降幅度计算规则明确,降幅长期趋缓 (1)新增谈判进入目录且连续纳入目录“协议期内谈判药品部分”达到8年的药品纳入常规目录管理。以2018年为医保目录执行首年进行计算,目录内超8年以上药品将在2025年开始正式进入常规目录,价格趋于稳定。 (2)对于连续纳入目录“协议期内谈判药品部分”未达到4年的品种支付标准同2022年,新增一条对于连续纳入目录“协议期内谈判药品部分”达到或超过4年的品种,支付标准在前述计算值基础上减半,即2023年《谈判药品续约规则》将老品种的降价幅度整至原来再次续约的一半,降幅减小。 (3)目录调整当年协议到期且前一年按简易程序增加了适应症的品种,在计算续约降幅时,扣减前一年已发生的降幅,直至扣减为零。 二、企业可选择重新谈判,有望缩小降幅 新增企业可申请通过重新谈判确定降幅,重新谈判的降幅可不一定高于按简易续约规则确定的降幅。这项调整稳定了创新药降价预期,减轻了创新药的新增适应症与续约降价负担。 三、医保支付节点金额调增,同等降幅下梯度降价门槛提高 医保基金支出预算从2025年续约开始不再按照销售金额65%计算,而是以纳入医保支付范围的药品费用计算。医保支付节点金额从2025年开始,2亿元、10亿元、20亿元、40亿元相应调增为3亿元、15亿元、30亿元、60亿元。医保支付节点金额的调增,有助于提高创新药销售峰值。 表2:谈判药品续约规则边际改善,有利于创新药进一步放量 1.2、医保谈判药品降幅趋于稳定,纳入品种快速放量 企业参与医保谈判积极性高,平均降幅逐步趋于稳定。从品种数量上看,2022年医保谈判共计147个药品现场谈判,最终121个药品谈判成功,总体成功率为82.3%,企业参与积极性高,成功率呈稳步上升趋势。从整体平均降幅上看,从2018年开始,目录外新增药品的平均降幅基本处于50-60%区间内,逐步趋于稳定。2017年以来,国产创新药快速发展,可及性大幅度提高,2023年医保谈判平均降幅有望继续保持相对稳定。 图1:企业参与医保谈判积极性高,成功率稳步上升趋势图2:医保谈判平均降幅逐步趋于稳定 以2018年医保谈判成功品种为例,医保谈判助力创新药放量。以2018年医保谈判品种来看,最终谈判成功的17个品种,平均降幅达57%。根据PDB样本医院数据,2018年医保谈判成功的品种自调入医保目录后销售额呈现快速增长趋势。我们认为,在当前支付环境下,进入医保目录是创新药快速实现商业化的最佳路径,尤其是对于商业化能力欠缺的Biotech公司。 图3:以2018年医保谈判成功品种的销售额为例,医保谈判助力创新药放量(单位:百万元) 1.3、医保初审名单已公布,多款国产创新药有望拿到新版医保目录“入场券” 222款目录外药品和164款目录内药品已通过初审,即将角逐新版医保目录“入场券”。9月1日,国家医疗保障局正式公布《2023年国家基本医疗保险、工伤保险和生育保险药品目录调整通过形式审查药品名单》,共有222款目录外药品(西药208个,中成药14个)、164款目录内药品(西药136个,中成药28个)纳入名单中,有待后续开展专家评审、谈判竞价等环节以最终纳入国家医保药品目录。 表3:222款目录外药品和164款目录内药品已纳入名单中,以待后续专家评审、谈判竞价等环节 多款目录外新获批的国产创新药已通过初审,有望参加本次医保谈判。根据《通过形式审查申报药品名单》,已有多款目录外的国产创新药已通过初审:恒瑞医药的奥特康唑和林普利塞、贝达药业的贝福替尼和伏罗尼布、恩华药业的富马酸奥赛利定注射液、九典制药的酮洛芬凝胶贴膏等多个新获批上市药物均已列入本次通过形式审查的申报药品名单。 表4:多个目录外新上市的国产创新药已通过初审,有望参加本次医保谈判 CDK4/6抑制剂、PD-1单抗等多个重磅目录内国产药物均已通过初审,新适应症有望纳入医保。根据《通过形式审查申报药品名单》,恒瑞制药、百济神州、君实生物以及信达生物等多家国内企业的目录内药物有新适应症获批上市,符合目录内条件2,申请调整医保支付范围,目前已通过初审,其中主要涉及PD-1单抗、CDK4/6抑制剂、BTK抑制剂等多个重磅抗肿瘤药物以及甲苯磺酸瑞马唑仑、环泊酚以及艾普拉唑钠等非肿瘤药物。 表5:CDK4/6抑制剂、PD-1单抗等多个重磅目录内国产药物均已通过初审,新适应症有望纳入医保 我们预计,在本次医保谈判中,恒瑞医药、百济神州、信达生物、贝达药业/益 方生物、九典制药、恩华药业、海思科、亿帆医药、艾迪药业、特宝生物、泽璟制 药、先声药业、君实生物等公司均有望为受益标的。同时,我们持续推荐创新药产业的投资机会,关注以海外收入为主的标的,重点推荐一体化龙头、临床CRO及仿制药CRO结构性机会。科研服务板块,海外需求相对健康,国内需求处于摸底阶段,重点推荐海外占比高及科研客户占比高的标的。 2、本周医药生物上涨1.67%,子板块线下药房涨幅最大 2.1、板块行情:医药生物上涨1.67%,跑赢沪深300指数1.06pct 从月度数据来看,2023年初至今医药生物在7月开始回升,8月由于行业政策变化下滑,9月中旬又由于政策引导开始回升,10月由于三季报业绩承压随大盘同频回落,本周医药生物上涨1.67%,跑赢沪深300指数1.06pct,在31个子行业中排名第5位。 图4:10月医药生物指数有所回落(单位:%) 图5:本周医药生物上涨1.67%,子板块线下药房涨幅最大(单位:%) 2.2、子板块行情:线下药店板块涨幅最大,中药板块跌幅最大 2023年10月30日至11月3日,本周整体趋于上涨,本周线下药店板块涨幅最大,上涨5.33%;血液制品板块上涨4.09%,体外诊断板块上涨2.86%,疫苗板块上涨2.58%,医药流通板块上涨2.48%;中药板块跌幅最大,下跌0.09%,医疗耗材板块上涨0.69%,医疗研发外包板块上涨1%,医院板块上涨1.01%,其他生物制品板块上涨1.69% 图6:线下药店板块涨幅最大,中药板块跌幅最大 表6:11月以来线下药房位居领先 表7:子板块中个股涨跌幅(%)前5 3、后续子板块展望 制药及生物制品:供给端,国内创新药大品种迭出,并陆续进入商业化阶段。 政策端,2023年7月28日,上海市印发《上海市进一步完善多元支付机制支持创新药械发展的若干措施》的通知,进一步在支付端鼓励生物医药企业创新发展。同时,广东省、河北省、北京市陆续发布文件,做好医保药品单独支付保障工作,在支付端进一步为企业提供便利。我们认为,随着创新药商业化的推进,相关企业可以快速回收现金,进而有望促进后续的在研管线的开发,逐步进入良性发展阶段。我们看好创新药板块性的机会,并重点推荐有望在2023年医保谈判中受益的标的。 创新药产业链:整体分化明显,海外需求逐步企稳,国内需求有待改善,关注以海外客户为主并且商业化项目贡献主要收入的标的,重点推荐一体化龙头、临床CRO及仿制药CRO结构性机会,关注多肽产业新增量。科研服务整体分化明显,海外需求相对健康,国内需求有待改善,重点推荐海外占比高及科研客户占比高的标的,关注2023H2板块利润端逐步恢复。 医疗设备更看个股机会(部分标的2022Q3低基数),建议关注医学影像设备和血透设备赛道。高值耗材为手术诊疗恢复的直接受益板块,骨科、血液净化、神外、普外、心内外等或迎来强势诊疗恢复和集采共振。低值耗材目前仍有去库存影响,产能提升速度有待加快,关注已完成去库存且订单体量较大的标的。IVD诊疗持续复苏同迎估值修复,医疗反腐影响较弱,预计Q3诊疗强相关体外诊断个股业绩有望延续Q2高增速。 中药6月至今回调明显,目前PE处于行业中等水平,看好下半年院外渠道积极拓展、业绩稳定增长的个股。 医疗服务经历上半年回调后目前已企稳,关注具备较强阿尔法属性的体检、面临Q3旺季的眼科、经营稳健