强爽放量趋势延续,盈利能力改善明显

AI智能总结

AI智能总结

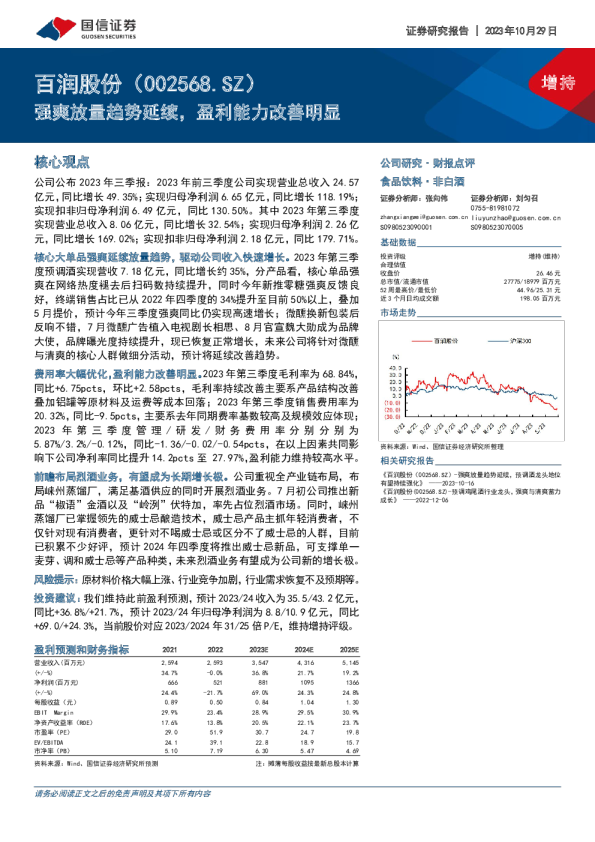

公司公布2023年三季报:2023年前三季度公司实现营业总收入24.57亿元,同比增长49.35%;实现归母净利润6.65亿元,同比增长118.19%; 实现扣非归母净利润6.49亿元,同比130.50%。其中2023年第三季度实现营业总收入8.06亿元,同比增长32.54%;实现归母净利润2.26亿元,同比增长169.02%;实现扣非归母净利润2.18亿元,同比179.71%。 核心大单品强爽延续放量趋势,驱动公司收入快速增长。2023年第三季度预调酒实现营收7.18亿元,同比增长约35%,分产品看,核心单品强爽在网络热度褪去后扫码数持续提升,同时今年新推零糖强爽反馈良好,终端销售占比已从2022年四季度的34%提升至目前50%以上,叠加5月提价,预计今年三季度强爽同比仍实现高速增长;微醺换新包装后反响不错,7月微醺广告植入电视剧长相思、8月官宣魏大勋成为品牌大使,品牌曝光度持续提升,现已恢复正常增长,未来公司将针对微醺与清爽的核心人群做细分活动,预计将延续改善趋势。 费用率大幅优化,盈利能力改善明显。2023年第三季度毛利率为68.84%,同比+6.75pcts,环比+2.58pcts,毛利率持续改善主要系产品结构改善叠加铝罐等原材料及运费等成本回落;2023年第三季度销售费用率为20.32%,同比-9.5pcts,主要系去年同期费率基数较高及规模效应体现; 2023年第三季度管理/研发/财务费用率分别分别为5.87%/3.2%/-0.12%,同比-1.36/-0.02/-0.54pcts,在以上因素共同影响下公司净利率同比提升14.2pcts至27.97%,盈利能力维持较高水平。 前瞻布局烈酒业务,有望成为长期增长极。公司重视全产业链布局,布局崃州蒸馏厂,满足基酒供应的同时开展烈酒业务。7月初公司推出新品“椒语”金酒以及“岭洌”伏特加,率先占位烈酒市场。同时,崃州蒸馏厂已掌握领先的威士忌酿造技术,威士忌产品主抓年轻消费者,不仅针对现有消费者,更针对不喝威士忌或区分不了威士忌的人群,目前已积累不少好评,预计2024年四季度将推出威士忌新品,可支撑单一麦芽、调和威士忌等产品种类,未来烈酒业务有望成为公司新的增长极。 风险提示:原材料价格大幅上涨、行业竞争加剧,行业需求恢复不及预期等。 投资建议:我们维持此前盈利预测,预计2023/24收入为35.5/43.2亿元,同比+36.8%/+21.7%,预计2023/24年归母净利润为8.8/10.9亿元,同比+69.0/+24.3%,当前股价对应2023/2024年31/25倍P/E,维持增持评级。 盈利预测和财务指标 公司公布2023年三季报:2023年前三季度公司实现营业总收入24.57亿元,同比增长49.35%;实现归母净利润6.65亿元,同比增长118.19%;实现扣非归母净利润6.49亿元,同比130.50%。其中2023年第三季度实现营业总收入8.06亿元,同比增长32.54%;实现归母净利润2.26亿元,同比增长169.02%;实现扣非归母净利润2.18亿元,同比179.71%。 核心大单品强爽延续放量趋势,驱动公司收入、利润率快速增长。分产品看,核心单品强爽在网络热度褪去后扫码数持续提升,同时今年新推零糖强爽反馈良好,终端销售占比已从2022年四季度的34%提升至目前50%以上,叠加5月提价,预计今年三季度强爽同比仍实现高速增长;微醺换新包装后反响不错,7月微醺广告植入电视剧长相思、8月官宣魏大勋成为品牌大使,品牌曝光度持续提升,现已恢复正常增长,未来公司将针对微醺与清爽的核心人群做细分活动,预计将延续改善趋势。2023年第三季度毛利率为68.84%,同比+6.75pcts,环比+2.58pcts,毛利率持续改善主要系产品结构改善叠加铝罐等原材料及运费等成本回落;2023年第三季度销售费用率为20.32%,同比-9.5pcts,主要系去年同期费率基数较高及规模效应体现 ;2023年第三季度管理/研发/财务费用率分别分别为5.87%/3.2%/-0.12%,同比-1.36/-0.02/-0.54pcts,在以上因素共同影响下公司净利率同比提升14.2pcts至27.97%,盈利能力维持较高水平。 定增扩产解决产能瓶颈,龙头地位有望持续强化。2023年8月24日,公司公布定增预案,本次定增募集资金不超过20.25亿元,其中17.83亿元将投资于产能扩建项目,包括江苏生产建设项目(11.06亿元)、天津生产扩建项目(2.55亿元)、佛山生产扩建项目(3.46亿元)、成都生产扩建项目(0.76亿元);0.60亿元投资于上海巴克斯酒业有限公司二期项目;1.82亿元投资于巴克斯酒业(成都)研发检测中心项目。2022年四季度以来,在强爽的带动下产品出货加速增长,现有产能即将达到满产且区域、产品存在诸多错配:1)目前公司现有6600万箱预调酒产能,其中华东600万箱,但华东消费力强且预调酒消费受众多,目前华东市场仍需从成都等工厂调货,运输成本较高;2)现有产能瓶装和罐装各半,强爽出圈火爆后罐装已接近满产。未来公司新建工厂将进一步升级产品种类与品质、完善区域产能布局,为未来公司收入规模扩大保驾护航。 前瞻布局烈酒业务,有望成为长期增长极。公司重视全产业链布局,布局崃州蒸馏厂,满足基酒供应的同时开展烈酒业务。7月初公司推出新品“椒语”金酒以及“岭洌”伏特加,率先占位烈酒市场。同时,崃州蒸馏厂已掌握领先的威士忌酿造技术,威士忌产品主抓年轻消费者,不仅针对现有消费者,更针对不喝威士忌或区分不了威士忌的人群,目前已积累不少好评,预计2024年四季度将推出威士忌新品,可支撑单一麦芽、调和威士忌等产品种类,未来烈酒业务有望成为公司新的增长极。 图1:百润股份分季度营业收入及增速(单位:百万元、%) 图2:百润股份分季度归母净利润及增速(单位:百万元、%) 图3:百润股份分季度毛利率变化 图4:百润股份分季度净利率变化 表1:百润股份业务拆分 表2:可比公司估值表 财务预测与估值 资产负债表(百万元) 利润表(百万元) 现金流量表(百万元)