三季度业绩短期承压,测试设备国产化趋势不变

AI智能总结

AI智能总结

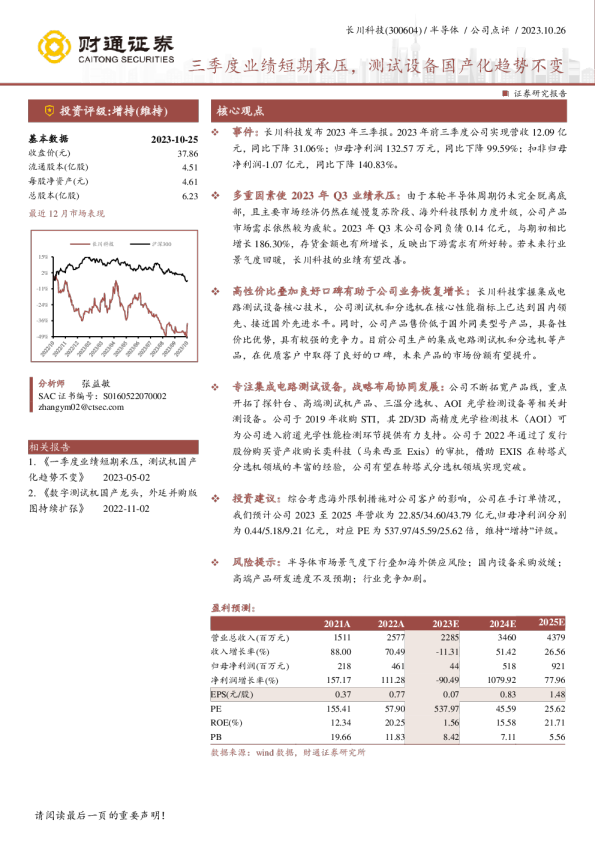

事件:长川科技发布2023年三季报。2023年前三季度公司实现营收12.09亿元,同比下降31.06%;归母净利润132.57万元,同比下降99.59%;扣非归母净利润-1.07亿元,同比下降140.83%。 多重因素使2023年Q3业绩承压:由于本轮半导体周期仍未完全脱离底部,且主要市场经济仍然在缓慢复苏阶段、海外科技限制力度升级,公司产品市场需求依然较为疲软。2023年Q3末公司合同负债0.14亿元,与期初相比增长186.30%,存货金额也有所增长,反映出下游需求有所好转。若未来行业景气度回暖,长川科技的业绩有望改善。 高性价比叠加良好口碑有助于公司业务恢复增长:长川科技掌握集成电路测试设备核心技术,公司测试机和分选机在核心性能指标上已达到国内领先、接近国外先进水平。同时,公司产品售价低于国外同类型号产品,具备性价比优势,具有较强的竞争力。目前公司生产的集成电路测试机和分选机等产品,在优质客户中取得了良好的口碑,未来产品的市场份额有望提升。 专注集成电路测试设备,战略布局协同发展:公司不断拓宽产品线,重点开拓了探针台、高端测试机产品、三温分选机、AOI光学检测设备等相关封测设备。公司于2019年收购STI,其2D/3D高精度光学检测技术(AOI)可为公司进入前道光学性能检测环节提供有力支持。公司于2022年通过了发行股份购买资产收购长奕科技(马来西亚Exis)的审批,借助EXIS在转塔式分选机领域的丰富的经验,公司有望在转塔式分选机领域实现突破。 投资建议:综合考虑海外限制措施对公司客户的影响,公司在手订单情况,我们预计公司2023至2025年营收为22.85/34.60/43.79亿元,归母净利润分别为0.44/5.18/9.21亿元,对应PE为537.97/45.59/25.62倍,维持“增持”评级。 风险提示:半导体市场景气度下行叠加海外供应风险;国内设备采购放缓; 高端产品研发进度不及预期;行业竞争加剧。