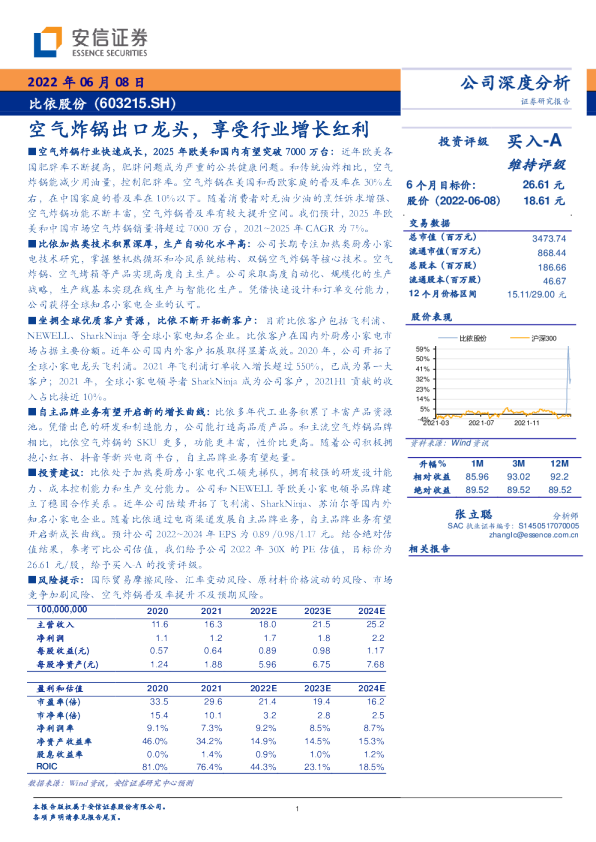

空气炸锅出口代工龙头,咖啡机有望拉动二次增长

AI智能总结

AI智能总结

公司是我国空气炸锅出口代工龙头。公司以油炸锅起家,逐步成为全球空气炸锅代工龙头,全球销量市占率超过8%;2022年切入咖啡机品类,开启多元化产品矩阵布局与扩张。公司以ODM/OEM业务模式为主,产品主销欧美,外销收入占比基本在90%左右;自主品牌比依BIYI尚处于培育阶段。2022年公司收入为15.0亿,归母净利润为1.8亿,2018-2022年收入及利润的复合增速分别为24.8%、40.9%。 空气炸锅行业:全球保有率处于低位,下游头部品牌格局稳固。空气炸锅面世较晚,与传统炸烤电器相比,空气炸锅少油健康、使用便捷,逐渐在全球实现普及。2022年全球空气炸锅规模接近50亿美元,而保有率仍处于低位,预计我国保有率仅13%,海外美国保有率30%左右而欧洲地区更低。行业格局来看,自主品牌与代工格局均相对集中,国内传统厨电龙头美九苏合计市占率超过50%,美国线上亚马逊空气炸锅CR3达到57%;代工领域,国内空气炸锅代工CR3预计24%。 比依股份:空气炸锅技术扎实,新老客户同步扩展。(1)技术扎实,保持高研发投入。公司较早布局空气炸锅技术,积累了丰富的技术储备和专利,2022年研发费用率4.3%保持行业领先。(2)自动化高效生产、快速响应。 公司产品线较为集中,得以大规模应用自动化生产,在注塑、冲压、喷涂和装配等核心生产环节基本实现智能化生产。(3)客户优质稳定、新老客户持续开拓。公司已进入飞利浦、纽威、德龙等全球众多知名品牌的供应链体系,2023H1与第一大客户飞利浦的新一轮合作周期确定,未来多品类的客户协同可期。(4)自有品牌再布局。2022年公司对自主品牌进行全新定位与布局,随着渠道覆盖率和运营能力的提升,有望贡献增量。 咖啡机品类拓展顺利,有望复制空气炸锅的成功经历。全球咖啡机市场持续扩容,规模接近120亿美元。2022年公司切入咖啡机赛道,2023H1已完成数款半自动产品研发生产并形成订单,全自动咖啡机已进入立项阶段。基于客户端+研发端+生产端的多重协同,咖啡机有望成为公司二次增长的抓手。 盈利预测与估值:预计2023-2025年公司归母净利润2.4/2.6/3.3亿元,利润增速为35%/9%/27%;每股收益为1.28/1.40/1.78元。综合绝对和相对估值,我们认为合理市值区间为41.5-48.8亿元,对应股价区间为22.18-26.10元/股,对应2023年PE为17-20倍,首次覆盖,给予“买入”评级。 风险提示:海外需求恢复不及预期;新品类开拓不及预期;行业竞争加剧; 原材料价格大幅波动;汇率大幅波动。 盈利预测和财务指标 比依股份:空气炸锅出口代工龙头 公司是我国空气炸锅出口代工龙头,由油炸锅代工逐步拓展至多品类。公司主营加热类小家电的研发、制造和销售,成立于2001年,2003年开始出口油炸锅,2015年自行研发生产并销售空气炸锅,2018年成功研发空气烤箱,2022年以来持续拓展咖啡机、制冰机等新品类。公司以ODM/OEM业务模式为主,主要客户覆盖飞利浦Philips、纽威Newell、尚科宁家SharkNinja、德龙De'Longhi、赛博集团SEB以及苏泊尔等国内外知名家电企业;自主品牌仍处发展初期,2023年对BIYI比依品牌进行全面优化升级,同时加快了咖啡机等新品牌的战略布局。 图1:公司发展历程:产品远销欧美的专业炸锅代工龙头 ODM代工龙头,远销欧美的专业炸锅世家 从油炸锅到加热类厨房小家电,公司产品结构持续调整优化。公司以油炸锅起家,随后产品逐步拓展至空气炸锅、空气烤箱、烤煎盘、华夫饼机等其他加热类小家电。近年健康烹饪需求驱动高价值的空气加热类产品快速成长,同时公司积极主动调整优化产品线,空气炸锅销售占比从2018年的49%提升至2023H1的76%,升级型产品空气烤箱占比保持在15%左右,而传统油炸锅收入占比从37%缩减至7%。 图2:空气炸锅及空气烤箱为公司主要产品 外销为主,主销欧美市场。通过进入全球多家知名加热类厨房小家电客户供应链体系,公司产品得以广销全球70余个国家和地区,2023H1外销收入占比93%。海外以欧美市场为主,主要大客户飞利浦主销欧洲、亚洲地区,Newell、SharkNinja等客户主要覆盖北美地区,2021H1公司海外收入中美国、主要欧洲国家(英/德/法/荷兰)的占比分别为27.3%、27.6%。 图3:公司外销为主,产品销往全球70多个国家和地区 图4:2023H1公司海外收入占比达到93% 图5:2021H1海外分国家收入占比:欧美发达国家是主要销售地 股权结构集中,激励机制长效充足 股权结构集中且较为稳定,激励充足。董事长闻继望先生为公司实际控制人,通过持有比依香港及比依集团100%股权间接持有公司61.6%股权;比依企管设立于2019年,为公司董监高及核心技术人员持股平台,持股比例3.7%。2023年公司发布上市后的首次股权激励计划,激励对象覆盖董事、高级/中层管理人员以及核心技术人员等232人,股票数量280万股,占公司股本总额1.5%,以绑定核心团队利益、赋能公司长远发展。 图6:公司股权结构集中,闻继望先生为实际控制人 表1:公司2023年股权激励计划内容 收入增长强劲,产品结构优化提振盈利 公司以外销为主,客户拓展+品类扩张驱动收入快速增长。公司收入从2018年的6.2亿增长至2022年15.0亿,年复合增速24.8%,其中2020-2021年受益于疫情催化空气炸锅产品放量以及海外新(飞利浦、SharkNinja等)老(纽威、SelectBrands等)客户订单拓展顺利,收入增速分别达57.2%、40.4%。2022年公司收入同比-8.2%至15.0亿,主要系外销受高基数与海外需求疲软压制同比下滑18.8%,内销依靠苏泊尔、飞利浦等客户订单量增加实现同比增长176.2%。2023H1公司外销逐步回暖,整体收入同比+18.2%至8.5亿。随着海外客户库存消化订单恢复正常,叠加新品类咖啡机顺利出货,公司收入增长有望再次进入快车道。 图7:2018-2023H1公司营业收入及增速(单位:亿元) 图8:2022年公司外销承压,内销实现高增长(单位:亿元) 利润受原材料价格及汇兑影响较大,产品结构优化提振盈利能力。公司净利润从2018年的0.5亿增长至2022年的1.8亿,年复合增速40.9%,利润增速高于收入,主要系与空气炸锅与空气烤箱产品占比提升带来的产品结构性优化有关。公司外销基本以美元结算,产生汇兑损益,2021年净利润受原材料价格上涨以及人民币升值影响承压,2022年以来随着原材料价格逐步回落,叠加汇率贬值提振业绩弹性,公司盈利能力企稳回升,2023H1毛利率同比+6.1pct至21.6%,已恢复至2019-2020年水平,净利率同比+4.4pct至14.9%,实现持续突破,若剔除汇兑影响,2023H1公司净利率依然达到12.6%。 图9:公司净利润实现快速增长 图10:公司毛利率和净利率稳步回升 费用率控制优异。由于公司业务模式以ODM/OEM为主,期间费用率基本保持在10%以内,2023H1公司销售费用率、管理费用率分别为1.0%、3.1%,研发费用率稳定在4%左右,而财务费用受汇兑影响波动较大。 图11:期间费率整体稳中有降,财务费用率波动较大 基本盘:空气炸锅全球成长,比依股份技术扎实拓客户 空气炸锅是近几年在全球范围内兴起的健康烹饪厨电,根据Statista数据,全球销售规模从2018年的15亿美元快速成长至2022年50亿美元,年复合增长高达36%。但目前空气炸锅在全球的保有率仍处于低位,在中国的保有率仅有13%,在欧美的保有率也不足40%,对比传统刚需厨电60%以上的保有率水平,空气炸锅在全球仍有广阔的成长空间。比依股份是国内空气炸锅代工头部企业,拥有扎实的技术储备,生产上自动化及规模化程度高,产品力优异。通过加强与现有客户的合作、同时不断拓展新客户,公司空气炸锅业务有望实现持续成长。 空气炸锅:全球保有率处于低位,下游头部品牌格局稳固 空气炸锅:新兴的健康烹饪电器 空气炸锅面世较晚,与传统炸烤电器相比,空气炸锅少油健康、使用便捷,逐渐在全球实现普及。空气炸锅是借助对流机制,通过机械风扇使热气在食物周围高速循环来烹饪食物,其概念最早可见于1990年代推出的商用空气炸锅。2007年法国Tefal推出了全球第一台家用空气炸锅,2010年飞利浦在国际消费电子展推出改进版空气炸锅,并正式以“Airfryer”作为该产品的品类名称。此后,空气炸锅进入全球各国市场。我国对空气炸锅的关注度直到2019年才有较快的提升,2020年达到第一个搜索指数高峰,2022年空气炸锅的关注度迎来爆发,2023年之后关注度逐渐回落。 图12:我国对空气炸锅的关注度在2020年后快速提升 与传统的油炸等方式相比,空气炸锅具备明显的优势:空气炸锅只需少量油或者不需要油就可实现炸烤,相对更为健康;空气炸锅使用更为便捷、操作简单,省去倒油、处理剩油等麻烦,清洁起来也更为方便;与普通烤箱等其他加热类厨房小家电而言,空气炸锅和空气烤箱能够利用锅内空气360°热交换迅速加热食物,在烹饪食物时相较普通烤箱可以节省大约一半的时间。 表2:与普通烤箱相比,空气炸锅具有易清洁、功能多等优势 空气炸锅规模:全球市场发展方兴未艾,保有率处于低位 我国空气炸锅市场规模高速成长,2022年零售额达到82亿,2023年以来有所承压。奥维云网数据显示,2022年我国空气炸锅全渠道销售规模达到82.3亿,同比增长70.7%;零售量达到3260万台,同比增长116.7%。空气炸锅从2019年的年销量百万台快速成长至2022年年销量破3000万台,行业规模快速扩容。但2023年以来,随着线下餐饮消费恢复,居家烹饪需求有所减少,新兴的厨房小家电普遍有所承压,空气炸锅在高基数下销售规模下滑明显,2023H1空气炸锅销售额同比下滑41.6%至25.6亿。但从绝对规模的角度,2023H1空气炸锅的零售额依然与破壁机、电压力锅、电水壶等传统的刚需大单品处于同一量级,是厨房小家电规模靠前的大品类。 图13:2022年我国空气炸锅销售规模达到82.3亿 图14:空气炸锅是厨房小家电中规模靠前的大单品 2022年我国空气炸锅保有率预计在13%左右。考虑到国内空气炸锅使用寿命在4年左右,根据奥维云网的数据,2021-2022年我国空气炸锅合计销量4764万台,假设2019年-2020年合计销量为1700万台,则2022年空气炸锅存量规模为6464万台。以我国家庭户数4.94亿户为基数,2022年我国空气炸锅的累计保有率为13.1%。对比与空气炸锅处于同一销售规模的其他品类来看,空气炸锅的保有率依然处于低位。 从海外市场来看,空气炸锅也处于发展阶段。根据NPD数据,2020-2021年空气炸锅在美国合计销售2560万台,同比2018-2019年合计销量增长76.0%。而根据亚马逊爬虫数据,2022年亚马逊空气炸锅销售额达到4.9亿美元,同比增长3.9%; 销量达到451.5万台,同比增长3.5%。预计2022年美国空气炸锅规模依然有小幅增长,以亚马逊空气炸锅销售占全渠道的1/3计算,预计美国2022年空气炸锅销售额达到14.6亿美元,销量达到1354万台,销量体量与NPD数据接近。Statista数据显示,2019年美国空气炸锅销售额为4.1亿美元。因而预计2019-2022年美国空气炸锅销售规模复合增速达到52.6%,行业在2020-2021年实现爆发性增长。 图15:美国空气炸锅销售规模在2020-2021年实现快速增长 图16:美国空气炸锅销量在2020-2021年合计增长76% 2022年美国空气炸锅家庭保有率预计在30%左右。作为烤箱的替代升级品之一,假设美国空气炸锅使用频率更高,若以3年为一个更新周期,则2022年空气炸锅累计保有量预计为3914万台,以美国家庭户数1.29亿户计算,空气炸锅的保