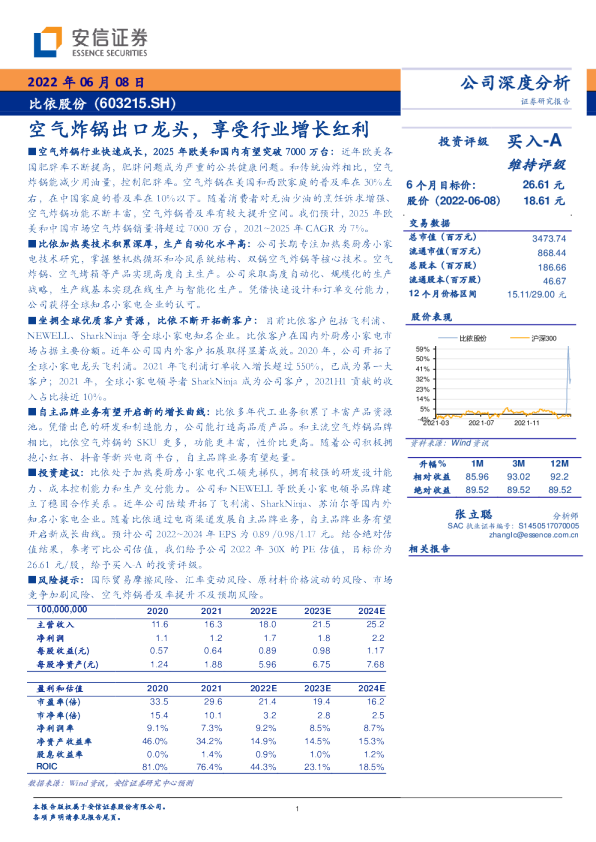

空气炸锅出口龙头,享受行业增长红利

AI智能总结

AI智能总结

空气炸锅行业快速成长,2025年欧美和国内有望突破7000万台:近年欧美各国肥胖率不断提高,肥胖问题成为严重的公共健康问题。和传统油炸相比,空气炸锅能减少用油量,控制肥胖率。空气炸锅在美国和西欧家庭的普及率在30%左右,在中国家庭的普及率在10%以下。随着消费者对无油少油的烹饪诉求增强、空气炸锅功能不断丰富,空气炸锅普及率有较大提升空间。我们预计,2025年欧美和中国市场空气炸锅销量将超过7000万台,2021~2025年CAGR为7%。 比依加热类技术积累深厚,生产自动化水平高:公司长期专注加热类厨房小家电技术研究,掌握整机热循环和冷风系统结构、双锅空气炸锅等核心技术。空气炸锅、空气烤箱等产品实现高度自主生产。公司采取高度自动化、规模化的生产战略,生产线基本实现在线生产与智能化生产。凭借快速设计和订单交付能力,公司获得全球知名小家电企业的认可。 坐拥全球优质客户资源,比依不断开拓新客户:目前比依客户包括飞利浦、NEWELL、SharkNinja等全球小家电知名企业。比依客户在国内外厨房小家电市场占据主要份额。近年公司国内外客户拓展取得显著成效。2020年,公司开拓了全球小家电龙头飞利浦。2021年飞利浦订单收入增长超过550%,已成为第一大客户;2021年,全球小家电领导者SharkNinja成为公司客户,2021H1贡献的收入占比接近10%。 自主品牌业务有望开启新的增长曲线:比依多年代工业务积累了丰富产品资源池。凭借出色的研发和制造能力,公司能打造高品质产品。和主流空气炸锅品牌相比,比依空气炸锅的SKU更多,功能更丰富,性价比更高。随着公司积极拥抱小红书、抖音等新兴电商平台,自主品牌业务有望起量。 投资建议:比依处于加热类厨房小家电代工领先梯队,拥有较强的研发设计能力、成本控制能力和生产交付能力。公司和NEWELL等欧美小家电领导品牌建立了稳固合作关系。近年公司陆续开拓了飞利浦、SharkNinja、苏泊尔等国内外知名小家电企业。随着比依通过电商渠道发展自主品牌业务,自主品牌业务有望开启新成长曲线。预计公司2022~2024年EPS为0.89 /0.98/1.17元。结合绝对估值结果,参考可比公司估值,我们给予公司2022年30X的PE估值,目标价为26.61元/股,给予买入-A的投资评级。 风险提示:国际贸易摩擦风险、汇率变动风险、原材料价格波动的风险、市场竞争加剧风险、空气炸锅普及率提升不及预期风险。 1.投资概要 1.1.核心观点 2025年欧美和国内空气炸锅市场有望突破7000万台。新冠疫情期间,消费者居家烹饪需求激增,具备健康、快携等优点的空气炸锅备受追捧。根据生意参谋数据,2020年淘系平台空气炸锅销售额同比增长141%。随着消费者对无油、少油烹饪诉求不断增强以及空气炸锅功能不断丰富,欧美和国内空气炸锅普及率将持续提升。预计到2025年,国内空气炸锅销量将超过2500万台,欧美空气炸锅销量将超过4500万台。根据奥维数据,2022Q1国内空气炸锅线上零售量增长195%,行业延续高景气。 比依拥有全球优质客户,未来将步入高成长轨道。2018-2021年,比依收入的复合增速接近40%。展望未来,比依的成长性体现在1)现有客户订单增长。我们预计,2021~2025年中国和欧美空气炸锅市场将维持7%的增速。比依现有客户处于空气炸锅行业领先地位,未来订单量将保持较快增长。2)持续开拓新客户。比依现有客户占欧美和国内空气炸锅市场前十大品牌数的比例不到三分之一。未来公司有望凭借出色的研发能力和订单交付能力不断拓展新客户。3)自主品牌业务开启新的增长曲线。比依多年代工业务积累了丰富的产品资源池和优秀的研发制造能力。和主流空气炸锅品牌相比,比依空气炸锅的SKU更多,功能更丰富,性价比更高。近年比依在传统和新兴电商平台积极推广自主品牌,自主品牌业务有望放量。 1.2.有别于市场的观点 部分投资人认为比依代工业务竞争壁垒不高。我们认为,小家电代工行业面临国际贸易形势多变、原材料价格波动等风险,行业新进入者短期内难以具备成本控制能力和规模优势。公司深耕加热类厨房小家电领域二十余年,已形成较强竞争壁垒:1)比依专注加热类厨房小家电技术研究,掌握空气炸锅热循环和冷风结构、双锅空气炸锅等核心技术。2)比依以自主生产为主,生产自动化程度高,能快速响应客户需求,实现订单交付。3)飞利浦、SharkNinja、NEWELL等全球知名小家电企业是比依的客户。比依客户在国内外厨房小家电市场占据主要份额。 部分投资人认为国内空气炸锅的普及率难以达到20%以上。我们认为,健康快捷的空气炸锅对烤箱存在替代效应。目前国内烤箱的普及率远低于欧美国家、饮食习惯相近的东亚国家和地区。我们判断,空气炸锅在国内的普及过程可参照烤箱在日本的普及。1979-1989年,烤箱在日本的普及率由18%提高至30%以上。这一时期,日本人均GDP由1.4万美元增长至1.9万美元,白电、黑电等刚需品类基本完成普及,咖啡机、榨汁机等可选小家电快速崛起。 随着国内居民收入水平提高、年轻消费者饮食习惯西化,对炸烤食物喜好程度提高,预计2025年国内空气炸锅普及率能提高到22%。 2.深耕加热类厨房小家电,空气炸锅远销海外 浙江比依股份有限公司成立于2001年,位于浙江省余姚市。比依主营空气炸锅、空气烤箱、油炸锅等加热类厨房小家电。公司业务模式以ODM/OEM为主,近年ODM/OEM业务收入占比在90%以上。凭借在加热类厨房小家电行业的专业优势,公司已进入全球知名小家电企业的供应链体系。公司产品主要销往美国、英国等海外地区,外销收入占比超过90%。从2018年后,公司开始拓展自主品牌业务。 表1:公司主要产品 近年比依收入业绩快速增长,空气炸锅、空气烤箱为增长驱动力。2018-2021年,公司营收从6.2亿元增长至16.3亿元,CAGR为38.3%;归母净利润从0.5亿元增长至1.2亿元,CAGR为38.7%。公司收入和业绩快速增长主要得益于空气炸锅和空气烤箱放量。 图1:2018-2021年公司营业收入 图2:2018-2021年公司归母净利润 图3:2018-2021年公司营收按产品拆分 图4:2020年公司营收按销售区域拆分 比依股权结构集中,核心员工持有股权。公司实际控制人为创始人闻继望。闻继望担任公司董事长,通过比依香港和比依集团持有公司62.3%的股权。比依企管是公司设立的员工持股平台。金小红、胡东升等29位员工通过比依企管持有公司3.8%的股权。员工持股平台实现了公司和核心员工利益的深度绑定。 图5:比依股份股权结构图 3.空气炸锅迎合健康饮食诉求,行业成长前景广阔 3.1.全球小家电市场景气向上,未来将保持稳健增长 全球各地区户均小家电消费额存在较大差距。根据欧睿数据,2015-2021年,中国、美国、西欧小家电零售额CAGR分别为5.7%、4.4%、3.7%,行业维持稳健增长。中国和西欧的户均小家电消费额和美国存在较大差距。2021年,中国、西欧户均小家电消费额分别为美国的20%、63%。从小家电品类来看,中国厨房类小家电户均消费额和美国存在较大差距。 图6:2000-2021年欧美和中国小家电零售额(亿美元) 图7:2021年中国、西欧、美国户均小家电消费额(美元) 长期来看,家庭结构小型化、消费者居家时间延长、生活节奏加快,将支撑欧美和国内小家电行业景气向上: 1)小家电迎合家庭小型化趋势。近年欧美国家和中国的独居群体持续扩张,家庭规模呈下降趋势。民政部数据显示,2013年到2021年,我国结婚登记对数从1347万持续下降至764万。2000-2021年,中国、西欧、美国两人及以下家庭占家庭总数的比例分别提高21pct、7pct、3pct;中国户均家庭人数由3.6人下降到2.6人,西欧户均家庭人数由2.6人下降到2.3人。体积小、功能丰富的小家电契合了家庭小型化趋势。未来家庭户数增加将带动每户小家电配臵需求增长。 图8:2000-2021年欧美和中国两人及以下的家庭占比 图9:2000-2021年欧美和中国每户家庭平均人数(人) 2)消费者居家时间延长催化小家电需求。全球疫情反复,消费者宅家时间较疫情前变长。 疫情也显著提高了消费者的健康意识,自主烹饪、清洁家庭频次增加。我们认为,消费者旺盛的居家烹饪、清洁需求,将支撑厨房类、生活类小家电需求向好。 3)生活节奏加快,小家电解放消费者双手。社会压力增大、生活工作节奏加快背景下,年轻人渴望从繁琐的家务中解放出来,享受更高品质的生活。能否在有限的时间内解放双手、提高生活效率成为年轻一代购买小家电的重要决策因素。扫地机、空气炸锅等使用便捷、智能化程度高的小家电迎合了快节奏生活方式,成为市场新宠。 预计未来国内和欧美小家电市场稳健增长。家务清洁属于家庭刚需,同时消费者越来越关注颜值。我们预计,未来中国居住环境类和美容护理类小家电户均消费金额将维持6%以上的增速。预计2021-2025年,中国小家电市场规模CAGR为7.3%,美国小家电市场CAGR为5.5%,西欧小家电市场CAGR为8.4%。 表2:小家电市场空间测算 3.2.空气炸锅普及率提升空间大,2025年国内和欧美市场有望突破7000万台 空气炸锅以空气替代热油,炸制食物更健康。传统油炸是先将油加热,再把食物浸泡在热油中来炸熟食物。空气炸锅将食物放臵在密闭小空间里,通过加热空气,辅以风扇加速气体流动,带走食物表面水分,均匀地烹熟食物。上世纪90年代,美国QNC公司推出了第一款商用空气炸锅——无油脂炸锅。2007年,法国Tefal公司推出了全球首台家用空气炸锅。2010年,飞利浦推出了拥有高速空气循环技术的空气炸锅,大幅减少用油量和食物的脂肪含量。 后续家用空气炸锅被推向欧洲、北美、日本和中国等市场,逐渐为全球消费者所认可。 图10:空气炸锅原理图 图11:空气炸锅发展历程 估计2021年国内空气炸锅销量在1000~1500万台。我们基于以下几个数据源对国内空气炸锅市场进行估算:1)魔镜数据显示,2020-2021年国内淘系+京东平台空气炸锅零售额为32亿元、45亿元。参考淘系+京东豆浆机销售额占豆浆机行业规模的比例,假设淘系+京东空气炸锅销售额占空气炸锅市场规模的比例为90%、空气炸锅均价290元,则2020-2021年空气炸锅销量约为1222万台、1732万台;2)根据奥维云网,2021年国内空气炸锅零售量为1504万台,零售额为44亿元,均价为291元;3)生意参谋数据显示,2020~2021年淘系平台空气炸锅销售额为15亿元、17亿元。参考淘系豆浆机、养生壶销售额占豆浆机、养生壶行业规模的比例,假设淘系空气炸锅销售额占国内空气炸锅市场的比例为50%,空气炸锅均价为290元。根据我们测算,2020~2021年国内空气炸锅销量约为1052万台、1192万台;4)根据欧睿数据,2020-2021年国内空气炸锅销量为412、521万台。综合考虑以上数据,我们估计2021年国内空气炸锅市场规模在1000~1500万台。 图12:各数据口径下国内空气炸锅行业销量估算(万台) 图13:全球空气炸锅市场规模 图14:2021年空气炸锅分区域零售量占比 我们估计2021年美国空气炸锅销量约为1500万台。我们基于以下几种方法对2021年美国空气炸锅销量进行估算:1)根据美国海关数据,2021年美国空气炸锅进口量为1919万台; 2)2021年美国亚马逊线上空气炸锅销量为582万台。参考美国小家电线上零售量占比在45%左右,假设空气炸锅亚马逊渠道零售量占比为40%,则2021年美国空气炸锅销量约为1455万台;3)根据NPD数据推测,2021年美国空气炸锅销量约为1429万台。综合参考上述数据,我们估计2021年美国空气炸锅销量约为1500万台。 估计2021年海外空气炸锅销量约为6500万台。我们基于美国空气炸锅销量估算海外其他国家2021年空气炸锅销量:1)我们假设