Q3业绩预告超预期,订单同环比持续增长

AI智能总结

AI智能总结

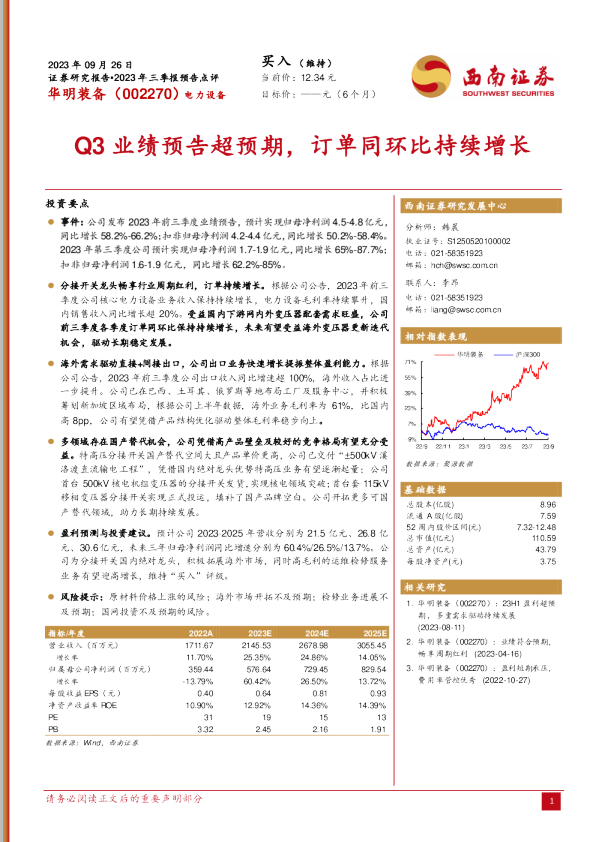

投资要点 事件:公司发布]2023年前三季度业绩预告,预计实现归母净利润4.5-4.8亿元,同比增长58.2%-66.2%;扣非归母净利润4.2-4.4亿元,同比增长50.2%-58.4%。 2023年第三季度公司预计实现归母净利润1.7-1.9亿元,同比增长65%-87.7%; 扣非归母净利润1.6-1.9亿元,同比增长62.2%-85%。 分接开关龙头畅享行业周期红利,订单持续增长。根据公司公告,2023年前三季度公司核心电力设备业务收入保持持续增长,电力设备毛利率持续攀升,国内销售收入同比增长超20%。受益国内下游网内外变压器配套需求旺盛,公司前三季度各季度订单同环比保持持续增长,未来有望受益海外变压器更新迭代机会,驱动长期稳定发展。 海外需求驱动直接+间接出口,公司出口业务快速增长提振整体盈利能力。根据公司公告,2023年前三季度公司出口收入同比增速超100%,海外收入占比进一步提升。公司已在巴西、土耳其、俄罗斯等地布局工厂及服务中心,并积极筹划新加坡区域布局,根据公司上半年数据,海外业务毛利率为61%,比国内高8pp,公司有望凭借产品结构优化驱动整体毛利率稳步向上。 多领域存在国产替代机会,公司凭借高产品壁垒及较好的竞争格局有望充分受益。特高压分接开关国产替代空间大且产品单价更高,公司已交付“±500kV溪洛渡直流输电工程”,凭借国内绝对龙头优势特高压业务有望逐渐起量;公司首台500kV核电机组变压器的分接开关发货,实现核电领域突破;首台套115kV移相变压器分接开关实现正式投运,填补了国产品牌空白。公司开拓更多可国产替代领域,助力长期持续发展。 盈利预测与投资建议。预计公司2023-2025年营收分别为21.5亿元、26.8亿元、30.6亿元,未来三年归母净利润同比增速分别为60.4%/26.5%/13.7%。公司为分接开关国内绝对龙头,积极拓展海外市场,同时高毛利的运维检修服务业务有望迎高增长,维持“买入”评级。 风险提示:原材料价格上涨的风险;海外市场开拓不及预期;检修业务进展不及预期;国网投资不及预期的风险。 指标/年度