PI薄膜龙头,国产替代加速成长

AI智能总结

AI智能总结

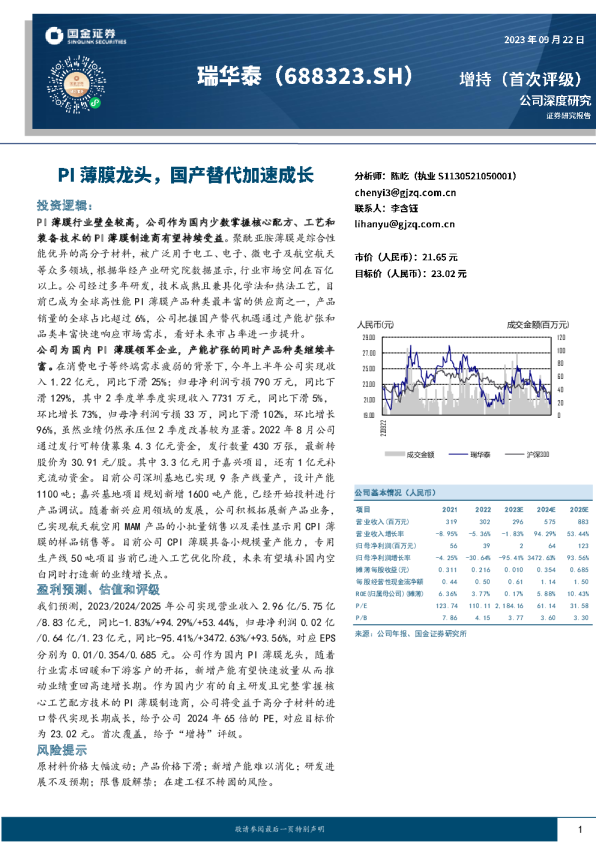

投资逻辑: PI薄膜行业壁垒较高,公司作为国内少数掌握核心配方、工艺和装备技术的PI薄膜制造商有望持续受益。聚酰亚胺薄膜是综合性能优异的高分子材料,被广泛用于电工、电子、微电子及航空航天 等众多领域,根据华经产业研究院数据显示,行业市场空间在百亿以上。公司经过多年研发,技术成熟且兼具化学法和热法工艺,目前已成为全球高性能PI薄膜产品种类最丰富的供应商之一,产品销量的全球占比超过6%,公司把握国产替代机遇通过产能扩张和 品类丰富快速响应市场需求,看好未来市占率进一步提升。 29.00 120 公司为国内PI薄膜领军企业,产能扩张的同时产品种类继续丰 27.00 100 人民币(元)成交金额(百万元) 富。在消费电子等终端需求疲弱的背景下,今年上半年公司实现收入1.22亿元,同比下滑25%;归母净利润亏损790万元,同比下滑129%,其中2季度单季度实现收入7731万元,同比下滑5%, 环比增长73%,归母净利润亏损33万,同比下滑102%,环比增长96%,虽然业绩仍然承压但2季度改善较为显著。2022年8月公司 通过发行可转债募集4.3亿元资金,发行数量430万张,最新转 股价为30.91元/股。其中3.3亿元用于嘉兴项目,还有1亿元补 公司基本情况(人民币) 充流动资金。目前公司深圳基地已实现9条产线量产,设计产能 1100吨;嘉兴基地项目规划新增1600吨产能,已经开始投料进行产品调试。随着新兴应用领域的发展,公司积极拓展新产品业务,已实现航天航空用MAM产品的小批量销售以及柔性显示用CPI薄膜的样品销售等。目前公司CPI薄膜具备小规模量产能力,专用生产线50吨项目当前已进入工艺优化阶段,未来有望填补国内空白同时打造新的业绩增长点。 盈利预测、估值和评级 我们预测,2023/2024/2025年公司实现营业收入2.96亿/5.75亿 /8.83亿元,同比-1.83%/+94.29%/+53.44%,归母净利润0.02亿 25.00 23.00 21.00 19.00 220922 成交金额 瑞华泰 80 60 40 20 0 沪深300 项目 2021 2022 2023E 2024E 2025E 营业收入(百万元) 319 302 296 575 883 营业收入增长率 -8.95% -5.36% -1.83% 94.29% 53.44% 归母净利润(百万元) 56 39 2 64 123 归母净利润增长率 -4.25% -30.64%-95.41%3472.63%93.56% 摊薄每股收益(元) 0.311 0.2160.0100.3540.685 每股经营性现金流净额 0.44 0.50 0.61 1.14 1.50 ROE(归属母公司)(摊薄) 6.36% 3.77% 0.17% 5.88% 10.43% P/E 123.74 110.112,184.16 61.14 31.58 P/B 7.86 4.15 3.77 3.60 3.30 /0.64亿/1.23亿元,同比-95.41%/+3472.63%/+93.56%,对应EPS 分别为0.01/0.354/0.685元。公司作为国内PI薄膜龙头,随着行业需求回暖和下游客户的开拓,新增产能有望快速放量从而推动业绩重回高速增长期。作为国内少有的自主研发且完整掌握核心工艺配方技术的PI薄膜制造商,公司将受益于高分子材料的进口替代实现长期成长,给予公司2024年65倍的PE,对应目标价 为23.02元。首次覆盖,给予“增持”评级。 风险提示 原材料价格大幅波动;产品价格下滑;新增产能难以消化;研发进展不及预期;限售股解禁;在建工程不转固的风险。 来源:公司年报、国金证券研究所 内容目录 一、PI薄膜市场前景广阔,国产化浪潮下公司优势凸显4 1.1PI薄膜性能优异,应用领域不断扩大4 1.2乘国产替代之风,打开公司未来成长空间6 二、国内PI膜龙头,品类拓展和产能扩张同步推进9 2.1国产高性能PI膜领军企业,率先打破国外厂商垄断9 2.2CPI专用产线填补国内空白,品种持续丰富13 2.3把握发展机遇,产能建设稳步推进16 三、盈利预测与投资建议17 3.1盈利预测17 3.2投资建议及估值18 四、风险提示19 图表目录 图表1:聚酰亚胺的性能和价值情况以及公司产品的制造流程4 图表2:聚酰亚胺材料具备优异性能4 图表3:各类PI材料的应用广泛5 图表4:电子和导热应用占全球PI薄膜市场65%5 图表5:全球聚酰亚胺膜材料市场规模(亿美元)6 图表6:PI薄膜产业化历程6 图表7:国内外主要PI薄膜企业的技术路径对比7 图表8:对比海外企业公司产品性能仍然较为优异8 图表9:2022年全球PI薄膜市场仍被海外企业占据8 图表10:公司的PI薄膜全球市占率呈现稳步提升的态势8 图表11:公司主要产品的产业化情况9 图表12:公司各类产品的特性和主要应用领域9 图表13:热控PI薄膜为公司销量最大的产品(吨)10 图表14:公司产品的销售单价小幅下滑(万元/吨)10 图表15:电子PI薄膜收入占比显著提升(百万元)10 图表16:公司产品的毛利率略有下滑10 图表17:公司PI薄膜产品成本结构中原材料占比最高11 图表18:公司原料采购价呈现小幅回升态势(万元/吨)11 图表19:公司近几年营业收入有所下滑(百万元)11 图表20:公司净利润短期较为承压(百万元)11 图表21:公司整体收入规模较小(百万元)12 图表22:公司整体收入增速和可比公司较为相似12 图表23:行业可比公司净利润均较为震荡(百万元)12 图表24:公司净利润增速和同业较为相似12 图表25:公司销售毛利率继续维持高位12 图表26:公司销售净利率阶段性下滑12 图表27:公司研发费用率一直维持在较高水平13 图表28:公司销售费用率有所回升13 图表29:公司管理费用率仍待优化13 图表30:公司资产负债率相对同业较高13 图表31:公司存货周转率和可比公司较为接近13 图表32:公司应收账款周转率低于可比公司13 图表33:柔性显示用CPI薄膜的应用示例14 图表34:全球智能手机出货量开始回落(亿部)14 图表35:全球柔性OLED手机渗透率预计持续提升14 图表36:我国折叠屏手机出货量有望快速增长14 图表37:折叠屏手机内屏材质对比14 图表38:国内折叠屏盖板需求以CPI为主(2021年)15 图表39:CPI薄膜属于高附加值产品15 图表40:公司在研项目丰富15 图表41:公司高性能PI薄膜产能扩张较为谨慎16 图表42:公司高性能PI薄膜销量阶段性承压16 图表43:国内主要PI薄膜厂商已建及在建项目情况(截至2022年末)16 图表44:公司主要在建项目进展17 图表45:公司分产品盈利预测和费用假设18 图表46:公司及可比标的估值比较19 一、PI薄膜市场前景广阔,国产化浪潮下公司优势凸显 1.1PI薄膜性能优异,应用领域不断扩大 聚酰亚胺是一个非常庞大的家族,指分子结构主链中含有酰亚胺结构的高分子聚合物,高性能PI的主链大多以芳环和杂环为主要结构单元。PI具有最高的阻燃等级(UL-94),良好的电气绝缘性能、机械性能、化学稳定性、耐老化性能、耐辐照性能、低介电损耗,且这些性能在很宽的温度范围(-269℃-400℃)内不会发生显著变化。 从生产流程来看,公司的PI薄膜产品以PMDA(均苯四甲酸二酐)和ODA(二氨基二苯醚)为主要单体,在极性溶剂DMAc或DMF中聚合形成PAA树脂溶液,然后流涎成凝胶膜,经定向拉伸和亚胺化、后处理工序制成。除树脂合成外,其他工序均于万级以上洁净车间中进行。公司采用自主研发的分散技术和自动化投料系统,可实现合成的纳米级均匀分散及精确自控计量,实现树脂的合成批次质量稳定性,保障一致性供料给制膜工序。 图表1:聚酰亚胺的性能和价值情况以及公司产品的制造流程 来源:公司官网、公司公告、国金证券研究所 图表2:聚酰亚胺材料具备优异性能 性能特点 介电常数通常为3.4左右,通过改良后,可降到2.5左右,介电强度为100-300kv/mm,在宽广的温度范围和频率 绝缘和介电性能 耐高低温 范围内仍能保持性能稳定。 长期使用温度-269℃-400℃。高温部分:无明显熔点,全芳香聚酰亚胺的分解温度一般在500℃左右,改良后可达到更高水平;低温部分:在-269℃的液态氦中不会脆裂。 低热膨胀系数热膨胀系数在2×10-5~3×10-5/℃,联苯型PI可达10-6/℃,与金属处于同一水平,个别品种可达10-7/℃。 未填充的抗张强度都在100MPa以上,均苯型PI薄膜为250MPa,而联苯型PI薄膜(Upilex)达到530MPa。作为 机械性能优异 工程塑料,其弹性模量通常为3-4GPa。 高稳定性一些品种不溶于有机溶剂,对稀酸稳定,一般不耐水解,回收率可达80%-90%。 耐辐照具有很高的耐辐照性能,其薄膜在5×109rad快电子辐照后强度保持率为90%。自熄性发烟率低,具有阻燃性能。 无毒性无毒,可用来制造餐具和医用器具,并经得起数千次消毒。 来源:公司公告、国金证券研究所 PI具备优异的综合性能及出色的加工性能,终端应用广泛。PI可以制成除了橡胶以外的各种形式的产品,包括PI薄膜、PI纤维、PI泡沫、PI树脂、PI基复合材料、光敏PI(PSPI)等,产品类型的多样性在高分子材料中居于前列,广泛应用于电子通信、航天航空、新能源、电气绝缘、汽车工业等各个领域,对高新技术产业的重要性凸显。其中PI薄膜是PI最早商业化、最成熟、市场容量最大的产品形式,产品的生命周期长、功能多样化,产品演进过程以应用领域的不断拓宽为主要特点。5G通 信、柔性OLED显示等多个领域不断推动PI薄膜产品的新特性及新功能开发。 图表3:各类PI材料的应用广泛 PI材料类型应用说明 PI薄膜系PI最早实现商业化、最成熟、市场容量最大的产品形式,应用领域覆盖柔性线路板、消费电子、高速轨 PI薄膜 PI纤维 道交通、风力发电、电工绝缘、5G通信、柔性显示、航天航空等多个行业。 PI纤维主要用于军品市场,民用市场处于快速开发阶段。PI纤维的耐热性能、机械性能优异,是航天航空和军用飞机等重要领域的核心配件材料,在环保高温滤材、防火材料等领域也有广阔的市场空间。 PI泡沫PI泡沫目前最重要的应用为舰艇用隔热降噪材料。 PI基复合材料PI基复合材料是耐高温性能与高强基材结合的复合材料,主要应用于航天航空、高速轨道交通、汽车等行业。PSPI主要有光刻胶和电子封装两大应用。PSPI光刻胶相比于传统光刻胶,无需涂覆光阻隔剂,能大幅缩减加工工 PSPI 序;同时PSPI也是重要的电子封装胶,包括集成电路以及多芯片封装件等的封装。 来源:公司公告、国金证券研究所 根据应用类别的不同,PI薄膜可分为电工PI薄膜、电子PI薄膜及热控PI薄膜等,其中电子PI薄膜、热控PI薄膜主要应用领域基本为消费电子。从终端应用场景来看,电子PI薄膜作为FCCL(柔性覆铜板)、封装基板(COF)等的核心原材料,终端行业涉及消费电子、5G通信、汽车、工控医疗、航天军工等各个领域;电工PI薄膜主要用于电工绝缘领域,随着行业技术水平的提高,具备高绝缘强度、耐电晕特性的产品不断出现,从传统电工绝缘延伸到高速轨道交通、风力发电、新能源汽车等领域。 图表4:电子和导热应用占全球PI薄膜市场65% 来源:公司公告(2023年4月)、国金证券研究所 随着下游应用领域逐渐拓展,聚酰亚胺薄膜的市场规模稳步增长。随着对PI薄膜的研究不断深入,除作为介电材料外,PI薄膜作为功能材料实现的功能越来越多,并被开发成为一种结构材料。得益于下游市场需求的驱动,高性能PI薄膜的新应用不断涌现,扩展到5G通信、柔性OLED显示、新能源汽车等新产业。全球PI薄膜市场中电子PI薄膜和热控PI薄膜合计占比达65%,还有29%的市场被特