首次覆盖报告:军品连接器龙头,军民融合打开公司前景

AI智能总结

AI智能总结

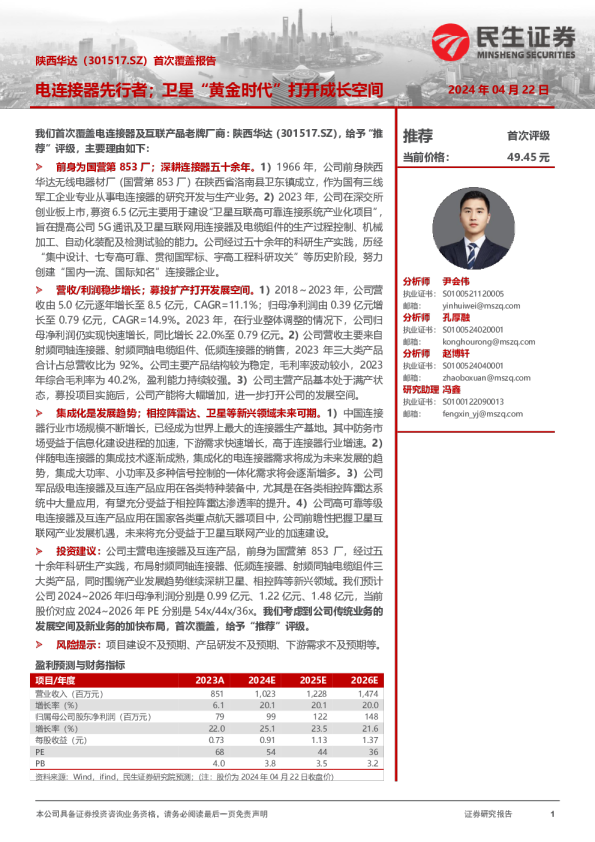

军品连接器龙头,军民融合打开公司前景 航天电器(002025.SZ)首次覆盖报告 核心结论 证券研究报告 公司深度研究|航天电器 2023年09月21日 公司评级增持 股票代码002025.SZ 公司以军品为基础,大力发展民品业务,业绩增速快,盈利能力强。公司于 前次评级-- 2001年成立,2004年7月于深圳交易所上市,是国内航天科工十院目前唯 评级变动首次 一上市公司。2013-2022年公司营业收入及归母净利润持续增长,营收年复 合增长率为15.95%、归母净利润年复合增长率为12.20%。公司在民用通信领域、工业领域、新能源等领域不断持续拓展新业务,先后发展了微特电机和光通信业务,随着公司未来在电子元件领域继续深耕,扩大市场份额,公司的盈利能力将进一步增强。 军品连接器龙头,25年市场规模预计达218.84亿元。连接器领域是军工行业不可缺失的关键一环,我们预计到2025年中国军品连接器市场规模将达 到218.84亿元,在未来,公司将从连接器军品核心业务中获益。而在民品连接器方面,公司业务涵盖了包括通信、工业、新能源等多个领域,随着我国5G网络基站和数据中心的建设,bishop&association预计到2025年,中国通信连接器市场规模将达到95亿美元。 股权激励计划落地,注入全新内驱力。2023年5月,公司发布了“关于向 2022年限制性股票激励计划激励对象授予限制性股票的公告”,拟向符合 授予条件的244名激励对象授予420.8万股限制性股票,授予价格为46元/ 股。考核标准为:以2021年业绩为基数,2023/2024/2025年ΔEVA大于0净利润复合增长率不低于14%/14.5%/15%、净资产收益率不低于11.2%/11.3%/11.4%,且不低于对标企业75分位值或同行业平均业绩水平激励计划将充分提振员工积极性,进一步加速业绩释放,股权激励下公司发展的内生驱动力明显。 投资建议:公司23/24/25年的营业增长率为21.9%/23.7%/19.4%;公司23/24/25年的营业收入为7,338/9,075/10,834百万元;公司23/24/25年归母净利润增速为40.8%/33.0%/32.1%,首次覆盖,给予“增持”评级。 风险提示:军品订单不及预期;行业竞争加剧;研发进度不及预期。 核心数据 2021 2022 2023E 2024E 2025E 营业收入(百万元) 5,038 6,020 7,338 9,075 10,834 增长率 19.4% 19.5% 21.9% 23.7% 19.4% 归母净利润(百万元) 487 555 782 1,040 1,374 增长率 12.4% 14.0% 40.8% 33.0% 32.1% 每股收益(EPS) 1.07 1.22 1.71 2.28 3.01 市盈率(P/E) 53.18 46.65 33.13 24.90 18.85 市净率(P/B) 4.90 4.52 4.19 3.64 3.10 数据来源:公司财务报表,西部证券研发中心 当前价格56.71 近一年股价走势 航天电器军工电子Ⅲ沪深300 8% 3% -2% -7% -12% -17% -22% -27% 2022-092023-012023-052023-09 分析师 杨雨南S0800523050002 18518390495 yangyunan@xbmail.com.cn 相关研究 索引 内容目录 投资要点5 关键假设5 区别于市场的观点5 股价上涨催化剂5 估值与目标价5 航天电器核心指标概览6 一、军工电子元器件领军企业,核心业务不断拓展7 1.1不断延拓子公司,扩大核心业务板块7 1.2军民品赛道双管齐下,立足航空航天领域8 1.3公司营收增速加快,盈利能力保持稳定8 二、立足连接器,四大核心业务市场空间广阔10 2.1连接器市场10 2.1.1连接器的应用范围和市场规模11 2.1.2军民品领域应用情况13 2.2继电器市场16 2.3微特电机市场17 2.4光通信器件市场19 三、竞争格局20 3.1航天电器营收稳步增长,逐步成长为行业中流砥柱21 3.2盈利能力分析22 3.3公司偿债能力分析22 3.4营运能力比较23 四、公司研发能力突出,技术资源背景得天独厚24 五、盈利预测与估值分析26 5.1盈利预测26 5.2相对估值28 六、风险提示28 图表目录 图1:航天电器核心指标概览图6 图2:航天电器发展历程7 图3:截止2023年9月,公司股权结构8 图4:2013-2023H1公司经营情况9 图5:2022年公司细分业务收入结构9 图6:2013-2022公司细分业务营收情况(百万元)9 图7:2013-2023H1公司盈利能力10 图8:2017-2023H1公司费用率情况10 图9:连接器产业链12 图10:2010-2020年我国连接器行业市场规模及增速12 图11:2020年全球下游应用市场格局(亿美元)13 图12:我国连接器市场规模占全球市场比重13 图13:军用连接器市场规模13 图14:2020年军用连接器市场份额14 图15:2013-2020年军用连接器行业集中度呈提升态势14 图16:2025年中国通信连接器市场规模预计达95亿美元15 图17:全球汽车连接器市场规模(亿美金)15 图18:2026全球电磁继电器市场规模预计715.6亿美元17 图19:2017-2025年中国继电器市场规模(亿元)17 图20:2017-2025年中国军用继电器市场规模(亿元)17 图21:2022年全球微特电机市场规模占比18 图22:全球微特电机市场规模(亿美元)18 图23:我国微特电机市场规模(亿元)18 图24:航天电器微特电机营收及增速与毛利率情况19 图25:光无源产品20 图26:光有源器件20 图27:光通信业务营收及毛利情况20 图28:可比公司营收情况(百万元)21 图29:可比公司归母净利润情况(百万元)21 图30:可比公司总资产情况(百万元)22 图31:可比公司销售毛利率情况22 图32:可比公司销售净利率情况22 图33:可比公司流动比率(倍)23 图34:可比公司速动比率(倍)23 图35:可比公司资产负债率23 图36:存货周转率(次)24 图37:总资产周转率(次)24 图38:应收账款周转率24 图39:2022年公司技术人员2549人26 图40:2022年员工学历分布26 图41:截止2023年9月20日,历史PEBand28 图42:截止2023年9月20日,铂力特历史PBBand28 表1:两大子公司2022年经营情况10 表2:连接器主要类别与应用11 表3:继电器类别16 表4:竞争公司相关经营情况21 表5:核心产品谱系25 表6:分业务盈利预测27 表7:可比公司估值,根据2023年9月20日收盘价计算28 投资要点 关键假设 1.继电器:由于2022年家电用继电器产品市场需求持续萎缩,因此造成销量下滑,根据交流反馈,23年预测高端继电器需求将快速上升,然后保持稳增长。假设公司23/24/25年销量同比增长22%/5%/5%;预期板块价格逐步企稳,23年订单释放,规模效应下价格短期抬升,假设毛利率23年为43%,因后期具有降价风险,因此审慎评估24/25年公司该业务毛利率逐渐回落到42%/42%。 2.连接器:该业务公司总营收中占有重要地位,特别是在航天航空领域,产品需要满足高稳定性和轻量化的严格要求。综合交流反馈,受益于下游需求拉动,假设公司23/24/25年销量同比增长25%/25%/20%;受益于规模效应拉动,同时公司针对核心 业务实行将本增效,因此假设毛利率在未来三年小幅上修至35%/35%/36%。 3.微特电机:公司近几年完成对深圳航天电机系统有限公司和深圳斯玛尔特微电机有限公司的股权并购,相关产品结构发生改变。根据下游需求预测,假设公司23/24/25年销量同比增加25%/25%/20%;因高端需求不断增加,预计电机业务单品价格将会提 升并维持稳定,成本端亦保持稳定状态,假设23/24/25年的毛利率为32%/32%/32%。 4.光通信器件:光通讯技术将是公司未来重点发展的领域,5G是移动通信的新一代标准。根据交流及下游数据解析,因下游5G业务的大规模发展以及广阔的前景,假设 公司23/24/25年销量同比增长3%/5%/10%;目前该赛道属于新兴领域,短期或存在供给紧张,造成价格上涨。因此假设光模块业务毛利率23/24/25年为24%/25%/25%。 区别于市场的观点 在通信领域,5G技术相较于4G带来了传输速度的显著提升,从而对连接系统的传输速度和通道功能的要求也随之大幅增长。这一进展无疑推动了通信连接器的需求增加。与此同时,在新能源汽车方面,电驱动单元和电气设备的数量相比传统汽车有了明显的增长,因此对连接器产品的需求量和质量要求也都有了显著提升。 股价上涨催化剂 1.连接器高端化发展,提升公司盈利能力。随着信息化水平的不断提升,军用连接器市场规模呈现持续扩大的趋势。在数字化和智能化方向的深入推进下,军事装备对高效、稳定的连接器需求越来越迫切。 2.微特电机市场需求放量。军品微特电机领域集中化程度高,公司为国内三家主要供应商之一,随着航空航天及信息化、无人化作战的需求进一步加剧,公司将受益于下游放量,并伴随和航天工业集团的进一步合作,行业地位不断增强。 估值与目标价 我们预计公司23-25年营业收入73.38/90.75/108.34亿元,同比增长21.9%、23.7%、19.4%;归母净利润7.82/10.40/13.74亿元,同比增长40.8%、33.0%、32.1%。考虑到公司在航天航空电子元器件中的核心位置,终端需求整体扩张规划,以及因为行业景气度延续,可进行估值切换,因此给予公司24年行业平均市盈率28倍PE估值,对应目标股价为63.84元,首次覆盖给予“增持”评级。 公司深度研究|航天电器 西部证券 2023年09月21日 航天电器核心指标概览 图1:航天电器核心指标概览图 资料来源:公司官网,iFind,西部证券研发中心 一、军工电子元器件领军企业,核心业务不断拓展 军工电子元器件核心骨干企业,以连接器和继电器为核心,横向拓展微特电机与光通信器件业务。公司起源于1968年的国有企业朝晖电器厂,最初专注于航天产业的连接器和继电器业务。经过逐步发展,公司在2001年成立并于2004年在A股上市。目前,它的产 品范围已经扩展到高端继电器、连接器、微特电机和光电子产品等多个领域。在漫长的发展历程中,航天电器不仅积累了丰富的技术经验,还通过持续的创新为我国的高科技领域和国防安全作出了重要贡献。凭借在技术、品牌和产品方面的竞争优势,公司已连续多年被评为电子元件百强企业。 图2:航天电器发展历程 资料来源:公司官网,西部证券研发中心 1.1不断延拓子公司,扩大核心业务板块 航天电器的控股股东是贵州航天工业有限公司(即航天科工十院),公司的实控人为航天科工集团。公司的业务布局清晰,逐步构建了跨越全国各地、优势互补的军民融合产业化布局。公司以贵州航天电器为核心,已经在贵阳、上海、遵义、苏州、泰州、镇江等地设立了10家控股子公司。通过10家控股子公司,公司形成了以贵州为核心向全国各地进行辐射的格局,弥补了之前地区局限性的问题,并且充分赋能各子公司,使资源得到整合。 公司在2005年通过股权分置改革,控股控制了上海恒阳(已注销)、上海威克鲍尔、遵义精星、苏州华旃等四家子公司,并在上海设立研发部门,形成了跨地域的集团化布局。随后,公司在2007年筹建了贵州林泉,2009年投资控股泰州航天电器,2016年收购了江苏奥雷光电63.83%的股权,2018年吸收合并了苏州林泉。在2019年,公司进一步在东莞设立了与东莞扬明合资的新控股子公司广东华旃。这一举措有望借助东莞扬明的精密制造能