上半年收入减少17%,消费品盈利水平明显改善

AI智能总结

AI智能总结

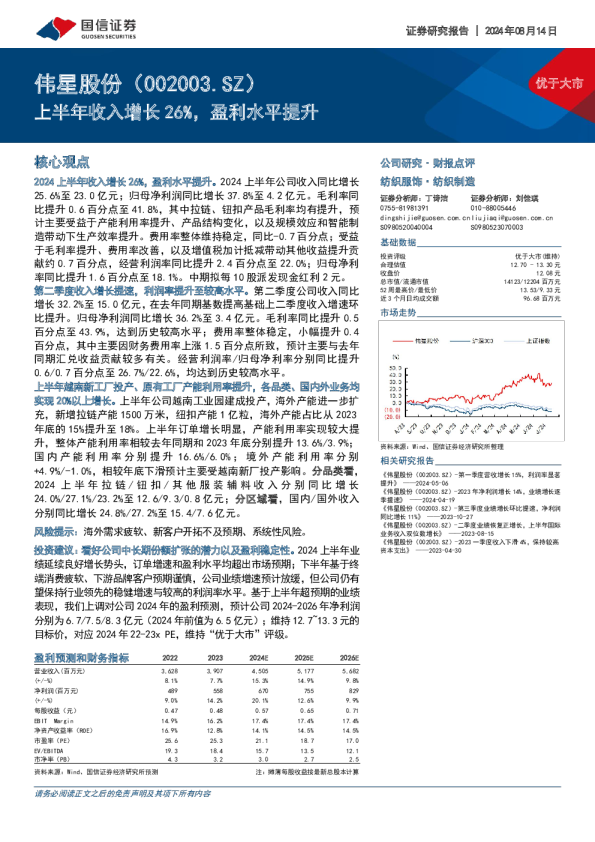

防疫用品高基数影响上半年收入增速,但对比2019年增长1倍以上。2023上半年公司收入同比下降17%至43亿元,归母净利润同比下降24%至6.8亿元,净利率小幅下降至16.0%。剔除基数影响,上半年收入、净利润对比2019年分别增长103%、196%。1)医疗板块:上半年收入同比减少33%至22亿元,其中高端伤口敷料和手术室耗材均同比增长70%以上,但防疫用品收入受疫情放开后防疫需求大幅下降影响,收入大幅下降,拖累业绩表现。上半年医疗板块营业利润同比减少43%,营业利润率下降至20.3%。2)消费品板块:上半年收入增长11%至21亿元,其中门店的小幅净增、店效双位数增长推动线下增长18%,线上在较高基数上增长10%。上半年盈利水平明显回升,营业利润同比增长29%,营业利润率回升至12.9%,接近疫情前水平。 单二季度公司收入下降33%至19亿元,归母净利润下降43%至3.0亿元,业绩降幅的扩大主要由于Q2防疫产品收入大幅萎缩9成。 医疗业务重视研发、发挥并购协同优势;消费品业务品类和渠道改善。1)医疗板块:重视产品研发投入,截至期末共持有相关研发专利732项、医疗产品注册证332项(三类注册证25项);同时去年并购的3家公司,为公司完善准入证件、布局医疗低值耗材领域奠定基础。2)消费品板块:通过积极推进降本增效举措、新品迭代、发挥优势品类打造多个小爆款,会员数双位数提升、复购率保持较高水平,门店坪效、店效和电商均有双位数增长,盈利水平明显回升。未来店铺数和店效、利润率提升潜力仍较大。 风险提示:疫情反复消费需求下行;国际政治经济风险;市场竞争激烈 投资建议:防疫需求回归常态,中长期看好医疗并购协同效益,及消费品利润率提升。医疗板块方面,短期疾控防护产品需求随疫情稳定收缩拖累业绩表现,目前已回归常态。中长期来看外延并购有望实现产品渠道协同互补,医疗耗材产品完善与多渠道并进显现充足成长动力。消费品业务上半年品类和渠道运营优化,降本增效、发挥优势品类,盈利增长提升潜力较大。维持盈利预测,预计2023-2025年归母净利润分别为26.7/14.6/17.3亿元,同比变动+62%/-45%/+18%,维持目标价58-62元,对应2024年PE17-18x,维持“买入”评级。 盈利预测和财务指标 防疫用品需求减少,上半年收入减少17% 2023上半年公司收入同比下降17.3%至42.7亿元,归母净利润同比下降23.7%至6.8亿元,收入和净利润下降主要受防疫用品需求同比大幅减少影响,具体来看: 1)医疗业务:上半年公司医疗板块实现收入21.7亿元,-33.3%,分产品看,传统伤口护理与包扎平稳增长10%至5.70亿元;高端伤口辅料和手术室耗材大幅增长73%/75%至2.83/2.71亿元,高端伤口辅料产品主要由并购融合和电商高增长贡献;疾控防护用品受到疫情放开后需求减少影响,同比大幅下降67%至7.34亿元;健康个护产品同样受到疫情放开后需求减少影响,下降30%至1.18亿元;其他产品(主要是检测试剂)收入1.97亿元。 2)消费品业务:上半年消费品业务实现收入20.6亿元,+11.1%,分渠道看,电子商务在持续拉新增强渗透和转化的带动下,同比增长10.4%至12.43亿元;线下门店在店铺净增、店效提升带动下,同比增长17.8%至6.47亿元,商超和大客户分别同比持平和下降19%。 图1:公司营业收入与变化情况(单位:亿元、%) 图2:公司归母净利润与变化情况(单位:亿元、%) 图3:上半年公司医疗板块分渠道收入及增速 图4:上半年公司医疗板块分产品收入及增速 图5:上半年公司消费品板块分渠道收入及增速 图6:上半年公司消费品板块分产品收入及增速 消费品贡献毛利率提升,业务结构变化影响净利率。2023上半年,公司毛利率提升2.6百分点至51.5%,其中医疗用品/消费品毛利率分别变动-1.1/+4.9百分点至45.2%/58.2%,医疗用品毛利率下降主要由于毛利率较高的防疫用品收入大幅下降,实际上,非防疫用品的毛利率同比小幅提升。费用率合计提升4.7百分点,其中销售费用率提升4.1百分点,主要由于费用率较高消费品业务收入占比提升、而费用率较低的防疫用品大幅下降。经营利润率/归母净利率同比下降1.1/1.3百分点至19.2%/16.0%。 图7:公司毛利率、经营利润率、归母净利率与变化情况 图8:公司四项费用率与变化情况 存货、应收、应付周转天数均同比上升。存货/应收账款/应付账款周转天数分别为129/37/84天,分别比去年同期增加13/6/25天。ROE/ROIC( TTM )为12.4%/9.9%,同比持平/-0.7百分点。 图9:公司存货、应收、应付周转天数 图10:公司盈利能力 二季度防疫业务减少9成,消费品双位数增长 2023二季度公司收入同比减少32.5%至19.1亿元,归母净利润同比减少43.1%至3.0亿元,分业务收入看,医疗板块/消费品分别同比变动-56%/+10%至8.1/10.9亿元,医疗板块中,防疫业务同比减少约9成至1.2亿元左右,非防疫业务增长21%至6.9亿元左右。 二季度毛利率同比增长2.4百分点至52.1%,主要由消费品毛利率本身提升、毛利率较高的消费品业务占比提升同时贡献。 二季度费用率合计增长8.3百分点,其中销售费用率增加8.7百分点至25.6%,主要由总收入减少和费用率较高的消费品业务占比提升所致。单二季度研发费用率4.7%,体现出公司重视产品创新和投入。 二季度经营利润率/归母净利率/扣非净利率分别为19.1%/15.9%/12.6%,同比减少2.9/3.0/4.8百分点。 图11:公司单季度营业收入与变化情况 图12:公司单季度归母净利润与变化情况 图13:公司季度利润率 图14:公司季度费用率 医疗防疫产品需求回归常态,消费品营业利润率回升 医疗板块: 上半年公司医疗板块实现收入21.7亿元,-33%,二季度收入8.1亿元,-56%。二季度防疫产品需求大幅缩减,公司防疫产品收入大约1.2亿元,同比下降91%,防疫用品需求回归常态,非防疫用品保持较好成长。 由于利润率较高的防疫用品收入大幅下降,对医疗板块利润率形成一定拖累,2023上半年,医疗板块毛利率同比下降1.1百分点至45.2%,营业利润率同比下降3.8百分点至20.3%。 消费品板块: 同口径下,上半年消费品业务实现收入20.6亿元,+11%,上半年消费品线下门店收入增长17.8%至6.5亿元,其中门店同比净开14家(净关3家直营,净开17家加盟)至353家(309家直营,44家加盟)、直营门店店效同比增长12.2%。 截至2023年6月30日,全棉时代全域会员人数约4,800万(去年同期为4,000万),其中私域平台注册会员数量超2,400万(门店近1,100万,官网和小程序超1,300万)。 通过积极推进降本增效举措、新品迭代优化产品结构,消费品毛利率从53.3%提升至58.2%,营业利润率从11.0%提升至12.9%,盈利水平恢复到疫情前水平。 图15:公司分业务收入、毛利率、营业利润率 投资建议:防疫需求回归常态,中长期看好医疗并购协同效益,及消费品利润率提升 医疗板块方面,短期疾控防护产品需求随疫情稳定收缩拖累业绩表现,中长期来看外延并购有望实现产品渠道协同互补,医疗耗材产品完善与多渠道并进显现充足成长动力。消费品业务上半年品类和渠道运营优化,降本增效、发挥优势品类,盈利增长提升潜力较大。维持盈利预测,预计2023-2025年归母净利润分别为26.7/14.6/17.3亿元,同比变动+62%/-45%/+18%,维持目标价58-62元,对应2024年PE17-18x,维持“买入”评级。 表1:盈利预测与市场重要数据 表2:可比公司估值表 附表:财务预测与估值 资产负债表(百万元) 利润表(百万元) 现金流量表(百万元)