特斯拉冲压件核心供应商,前瞻布局一体化压铸

AI智能总结

AI智能总结

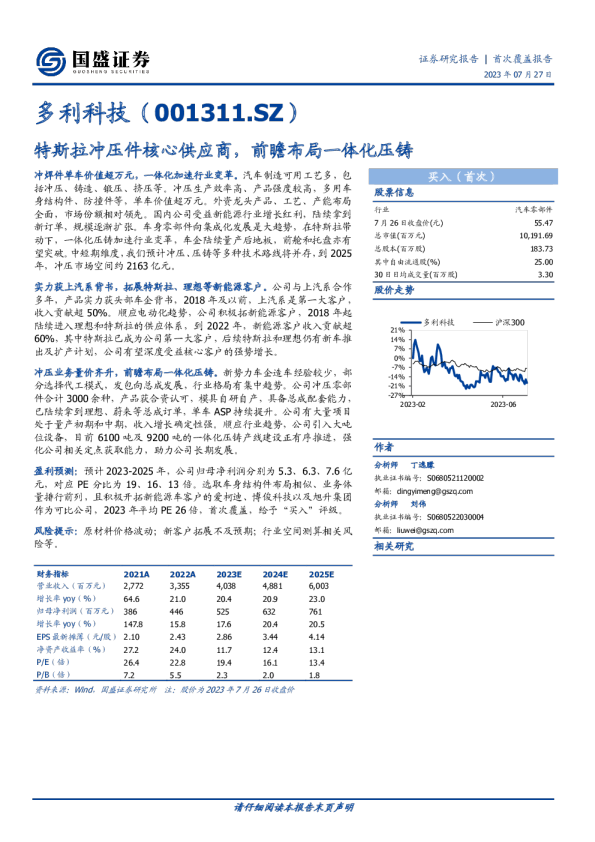

冲焊件单车价值超万元,一体化加速行业变革。汽车制造可用工艺多,包括冲压、铸造、锻压、挤压等。冲压生产效率高、产品强度较高,多用车身结构件、防撞件等,单车价值超万元。外资龙头产品、工艺、产能布局全面,市场份额相对领先。国内公司受益新能源行业增长红利,陆续拿到新订单,规模逐渐扩张。车身零部件向集成化发展是大趋势,在特斯拉带动下,一体化压铸加速行业变革,车企陆续量产后地板,前舱和托盘亦有望突破。中短期维度,我们预计冲压、压铸等多种技术路线将并存,到2025年,冲压市场空间约2163亿元。 实力获上汽系背书,拓展特斯拉、理想等新能源客户。公司与上汽系合作多年,产品实力获头部车企背书,2018年及以前,上汽系是第一大客户,收入贡献超50%。顺应电动化趋势,公司积极拓新能源客户,2018年起陆续进入理想和特斯拉的供应体系,到2022年,新能源客户收入贡献超60%,其中特斯拉已成为公司第一大客户,后续特斯拉和理想仍有新车推出及扩产计划,公司有望深度受益核心客户的强势增长。 冲压业务量价齐升,前瞻布局一体化压铸。新势力车企造车经验较少,部分选择代工模式,发包向总成发展,行业格局有集中趋势。公司冲压零部件合计3000余种,产品获合资认可,模具自研自产,具备总成配套能力,已陆续拿到理想、蔚来等总成订单,单车ASP持续提升。公司有大量项目处于量产初期和中期,收入增长确定性强。顺应行业趋势,公司引入大吨位设备,目前6100吨及9200吨的一体化压铸产线建设正有序推进,强化公司相关定点获取能力,助力公司长期发展。 盈利预测:预计2023-2025年,公司归母净利润分别为5.3、6.3、7.6亿元,对应PE分比为19、16、13倍。选取车身结构件布局相似、业务体量排行前列,且积极开拓新能源车客户的爱柯迪、博俊科技以及旭升集团作为可比公司,2023年平均PE 26倍,首次覆盖,给予“买入”评级。 风险提示:原材料价格波动;新客户拓展不及预期;行业空间测算相关风险等。 财务指标 财务报表和主要财务比率 资产负债表(百万元) 现金流量表(百万元) 一、特斯拉核心供应商,战略推进总成布局 多利科技(滁州多利汽车科技股份有限公司)成立于2010年6月,于2023年2月在深交所上市。公司主要业务包括汽车冲压零部件及模具,可生产冲压产品约3000种,包括前纵梁、水箱板总成、后纵梁、天窗框、轮罩、门窗框、顶盖梁、A柱内板、B柱加强板和挡泥板等。公司深度合作上汽大众、上汽通用、一汽大众、特斯拉、理想汽车、蔚来汽车、零跑汽车等头部车企。2021年起,特斯拉成为公司第一大客户。 图表1:新客户不断开拓 图表2:公司上车身产品 图表3:公司总成产品 截止2023年2月,公司控股股东为曹达龙,持有公司47.41%股份。曹达龙及其一致行动人邓竹君、邓丽琴、曹武、曹燕霞、蒋建强合计持股73.1%。 图表4:曹达龙为控股股东及实控人(截止2023.2) 冲压业务收入贡献约90%,国内是主要市场。2022年,冲压零部件业务营收30.5亿元,收入贡献91%,公司以国内客户为主,海外业务收入贡献仅7%。 图表5:2022营收结构(亿元,%) 图表6:2022分地区营收(亿元,%) 新能源客户放量,2021年起增长提速。2021年起,受益核心客户特斯拉和理想高增长,公司增长提速。2022年,公司实现营业收入33.55亿元,同比增长21.03%,归母净利润4.46亿元,同比增长15.78%。2023Q1,主力客户销量领跑行业,公司实现营收8.3亿元,同比+12.4%;净利润1.1亿元,同比+4.5%。 图表7:营收稳步增长(亿元,%) 图表8:公司净利润及YOY(亿元,%) 毛利率在22%-25%之间,费控能力有提升。钢铝采购金额占原材料成本50%以上,2018-2020年毛利率波动较大主要受原材料价格涨跌幅度较大影响。2021以来,毛利率在22%-25%之间。公司持续加强内部管理,除2020年及2023Q1有股权激励费用及IPO影响以外,费控能力有提升。2023Q1,毛利率22.6%,净利率12.9%。 图表9:营收及净利润稳步增长(亿元,%) 图表10:公司三费情况(%) 公司重视技术创新,研发持续投入。公司拥有汽车冲压模具研发团队,经过多年积累,具备先进的模具开发能力及冲压焊接技术。公司积极开展轻量化研究、铝板冲压模具技术和铝板连接技术研究,助力开拓新能源市场。2018-2022年,公司研发支出从0.4亿元提升至1.2亿元;截至2022年,公司研发人数144人,占总人数的11.15%。 图表11:研发支出及研发费用率(亿元,%) 二.冲焊件单车价值超万元,一体化加速行业变革 2.1汽车制造工艺多,冲焊件单车价值超万元 汽车制造可用工艺多,整车冲压件单车价值超万元。汽车制造工艺包括冲压、铸造、锻压、挤压等。冲压生产效率高、产品强度接近锻压,多用车身结构件、防撞件等部位;铸造可一次成型,使用铝合金轻量化效果好;锻压产品强度高,多应用于底盘和悬架系统;挤压生产产品尺寸精度高,多用于电池包、车身结构件等部位。 图表12:汽车制造工艺对比 目前冲压件应用最为广泛,制造一辆普通轿车大约需要1500个冲压件,1000-1500套冲压模具,包括车身覆盖件、车身结构件、电池盒、座椅系统、底盘系统及其他中小件,传统制造模式下,冲焊件的单车价值量在1万元以上。 图表13:冲压件应用广泛 图表14:冲压零部件生产工艺流程图 冲压工艺包括成型和焊接两个环节,成型工艺按加工温度可分为冷冲压和热冲压,冷冲压目前是主流。冷冲压是在常温下,利用冲压模在压力机上对板料或热料施加压力,使其产生变形或分离从而获得所需形状和尺寸的零件。生产效率高、操作简单、易于机械化和自动化,用普通压力机进行冲压加工,每分钟可达几十件,用高速压力机生产,每分钟可达数百件或千件以上。冷冲压产品尺寸稳定,精准度高、重量轻、刚度好、高效低耗、操作简单、易于实现自动化。 图表15:普通冲压件工艺流程相对较短 图表16:热冲压流程长,工艺复杂 热冲压增加加热、保压、淬火等流程,工艺较为复杂,但产品强度更高,有助于实现轻量化。热冲压工艺是将初始强度为500~600MPa的高强度板加热到880~950℃,然后送入内部带有冷却系统的模具内冲压成形,并处于保压状态,以20~300℃/s的冷却速度快速淬火冷却,零件强度大幅提高,可以生产出强度高达1500MPa冲压件,强度提高了250%以上,回弹力比冷冲压减少90%以上,且使用超高强度钢热冲压件可使板材的厚度减少30%。热冲压成型后机械性能高,轻量化效果好,但工艺较为复杂,生产节拍慢。 图表17:冷/热冲压工序对比 顺应轻量化需求,热冲压应用在增加。随着行业对汽车结构件的强度、轻量化提出更高的要求,热冲压的应用领域也在逐渐增加。热冲压技术主要应用于强度要求高的车身结构件的生产,如车门防撞梁、柱内板、地板中央通道、车身纵梁和横梁、门槛、保险杠等安全防撞件,能有效提高整车的安全碰撞试验等级。 图表18:热冲压已可应用至各个防撞部位 图表19:热冲压主要应用 目前热冲压技术已在欧美得到广泛应用,本特勒、海斯坦普、卡斯马等公司是热冲压零件主要供应商。国内方面,与欧美相比起步较晚,随着国家在汽车正碰、侧碰、排放方面的法规相继推出,热冲压技术开始快速发展,宝钢集团、凌云工业、赛科利、等内资公司率先布局了热冲压产线。 图表20:热冲压在欧美应用广泛,国内起步较晚 焊接工序涉及多种材料衔接,工艺类型多,是冲焊件的难点。成型材料的厚度断面不一,薄板和厚板、薄板和薄板、底板和横梁、水冷板跟横梁之间都有较大的厚度差异,焊接工艺难度及要求较高。焊接能力也是行业主要壁垒之一,要求冲焊件供应商焊接工艺齐全,包括钢铝焊接、钢材焊接、铝材焊接等,尤其电池,密封要求高,需要激光焊、搅拌摩擦焊等技术储备。 图表21:焊接工艺对比 2.2冲焊件品类多、资产较重,行业格局分散 冲焊件品类多、资产重,行业格局相对分散。本特勒、麦格纳、海斯坦普及利优比等外资巨头全面储备锻造、冲压、挤出、压铸等工艺,产品覆盖车身结构件、底盘、电池盒、座椅系统等,深度合作福特、大众、宝马、通用等龙头车企,工厂全球布局,业务体量大,收入规模在百亿元级别,市场份额领先。国内企业里,上海汇众属华域控股,深度合作上汽系,收入规模不小。多利科技等国内自主企业,受益新能源行业增长红利,陆续拿到不少新订单,规模逐渐扩张。 图表22:行业主要参与者业务概况及经营指标(2021年) 海外巨头公司起步较早,冷/热冲压、铸造、锻造、挤压等多种技术布局完善。经过几十年的发展,海外巨头与各头部车企深度合作,积累了丰富的设计及生产经验,产品成熟、工艺稳定、生产效率高。海外巨头在国内积极布局生产线,并与内资零部件公司或主机厂建立合资公司,主要客户为合资车企,在国内市场份额较高。国内各公司业务及产品结构、工艺储备进度及客户结构均有不同,盈利能力差异较大。无锡振华、华达科技、上汽汇众等客户以合资为主,多利科技、博俊科技、祥鑫科技等自主及新势力客户占比较高。对于冲压公司来说,原材料中钢、铝占总成本比例较高,价格上涨对公司盈利影响较大。2019-2021年,大宗价格上涨较多,行业公司盈利受到较大的影响;2021Q2起,随着原材料价格下行,行业公司盈利能力逐渐向好。 图表23:冲压行业标的毛利率对比 图表24:冲压行业标的净利率对比 新能源车渗透率快速提升,带来增量配套需求。2018-2022年,新能源销量由101.9万辆增长至648.1万辆,复合增速58.8%。随着特斯拉及新势力切入新能源市场,车型迭代显著加快,比亚迪、吉利、长城、长安等自主车企车型周期也在加快,各主机厂对项目反馈速度及成本控制需求较高。内资冲压件供应商经过多年积累,已进入合资车企供应体系,能力获得合资车企背书,同时体系相对精简,响应速度较快,自主客户拓展顺利,受益新能源行业增长红利,陆续拿到不少新订单,规模逐渐扩张,产能利用率处于较高水平。各家供应商陆续发布融资方案,在各地新建产线及布局冲压设备以满足高速增长的订单需求。 图表25:自主及新能源车销量份额提升明显(万辆,%) 图表26:2020年起内资供应商营收高速增长 图表27:2022至今,相关企业融资计划 2.3集成化大势所趋,一体化加速行业变革 车身零部件向集成化发展是大趋势,订单集中度有望持续提高。上下车身的不同路径取决于各个部位对强度和材料的要求不同。上车身冲焊件以集成化为主,发包逐渐向总成发展,行业格局有集中趋势。A柱边梁总成、门窗框总成等安全防撞件对强度要求高,随着国家在汽车正碰、侧碰、排放方面的法规相继推出,一般使用高强度钢/铝及冲压工艺。冲压总成件由零部件焊接而成,焊接工序涉及多种材料衔接,工艺类型多、生产流程长,是冲焊件的难点。传统车企积累了多年造车经验,生产工艺储备齐全。新势力车企造车经验较少,部分选择代工模式,在零部件采购上对总成的需求更多,快速实现车辆生产及交付。随着新能源行业发展,车型周期缩短以及车型迭代加快,冲压件总成需求提升。 图表28:下车身冲焊件 图表29:上车身冲焊件(集成化为主) 下车身冲焊件有望推进一体化压铸。下车身零部件多,对强度要求相对较低,一体化压铸能减少大量焊接工序、减少焊接点、实现车身轻量化,增加续航里程。传统生产模式下,车身零件多、生产流程长,生产效率较低。2020年,特斯拉在Model Y后底板上采用一体化压铸技术,将70个零件合成一个铸造零件,并计划应用CTC结构化电池方案,2-3个大型压铸件替换由370个零件组成的整个下车体总成,进一步减重10%,增加14%续航里程,同时省去后续的焊接流程,提升生产效率。到2022Q1,特斯拉将一体化压铸拓展至前底板,前后底板合计将171个零件减少至2个,焊接点减少超1600个。根据特斯拉早前申请的压铸机专利显示,未来车身将由5块压铸件组成、底盘由3块压铸件组成,一辆车