深度研究:特斯拉优质冲压件供应商,一体化压铸潜力巨大

AI智能总结

AI智能总结

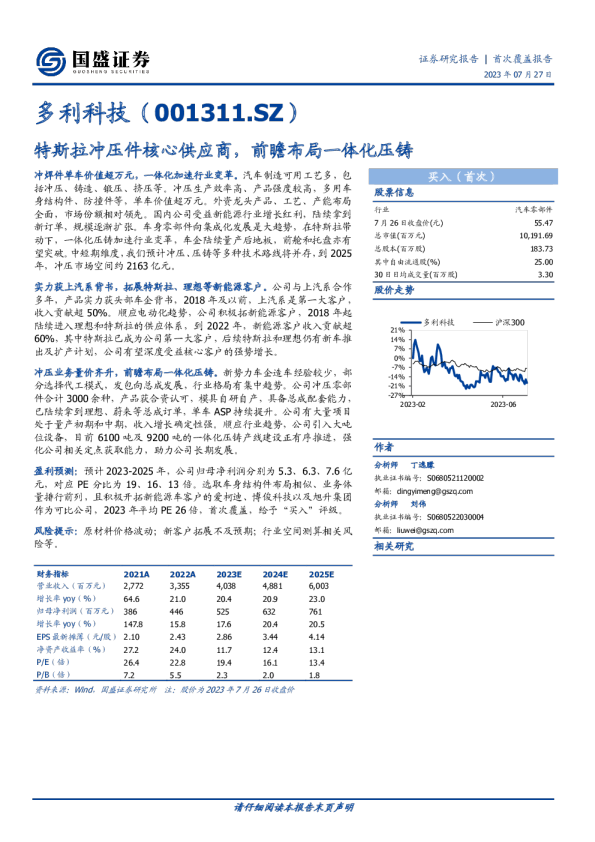

多利科技(001311)深度研究 / 特斯拉优质冲压件供应商,一体化压铸潜力巨大 / 2023年04月18日 【投资要点】 国内汽车冲压零部件领跑者,紧跟新能源浪潮实现业绩快速增长。公司自2010年成立以来,一直专注于汽车冲压零部件及相关模具的开发、生产与销售。公司从上汽系起家,在新能源大浪潮下,不断进行客户结构的转型,积极开发新能源整车客户。2021年在第一大客户特斯拉的强势拉动,实现营收和归母净利润分别为27.72亿元和3.86亿元,同比分别增长64.58%和147.80%,特斯拉营收占比也从2020年的13.30%上升至36.61%。公司于2023年2月在深交所上市,IPO项目将募集20.27亿元用于扩建生产基地和补充流动资金。我们认为 随着特斯拉等新能源客户销量的快速增长和公司产能的进一步提升, 挖掘价值投资成长 买入(首次) 目标价:101.66元东方财富证券研究所 证券分析师:周旭辉 证书编号:S1160521050001 联系人:张科理 电话:021-23586475 相对指数表现 13.42% 7.53% 1.63% -4.27% -10.16% -16.06% 2/27 公司依旧有望维持强势增长态势。 基本数据 多利科技沪深300 冲压业务优势显著,深度绑定特斯拉等头部新能源客户。冲压作为整车生产制造的第一个环节,平均每辆车上约有1500个冲压件,单车价值量超过1万元。公司在冲压业务上具备明显优势,已成功解决超高强度钢材在冷冲压过程中易回弹的问题,且具备自主开发模具的能力,有效降低了生产成本。目前国内冲压零部件行业格局相对分散,公司紧贴长三角和中部产业集群,与多家重点客户建立了良好的供货关系,同时深度绑定特斯拉等头部新能源客户,2022年特斯拉和理想占公司总营收比重分别达到47.23%和11.60%,较2021年分别增长10.62pct和2.04pct。 前瞻布局一体化压铸,优质布勒机赋能新业务。传统的汽车车身(含底盘部分)绝大多数为钢制冲压焊接车身,而新兴的一体化压铸技术,使用一体成型对传统冲压焊接进行替代,在未来将会大量挤压传统冲压公司的生存空间。目前公司已经前瞻布局一体化压铸技术,在设备方面已经购置了1台6100T布勒压铸机,后续可能继续采购大型布勒压铸机,构建自身在一体化压铸领域的制造优势。考虑到一体化压铸零部件具有一定门槛,且竞争相对激烈,我们认为先发将会具有较强的优势。 总市值(百万元)11664.24 流通市值(百万元)2916.06 52周最高/最低(元)105.64/74.24 52周最高/最低(PE)32.07/25.01 52周最高/最低(PB)7.67/5.99 52周涨幅(%)-7.36 52周换手率(%)537.45 相关研究 公司研究 汽车行业 证券研究报告 【投资建议】 公司是国内冲压零部件领跑者,深度绑定特斯拉和理想等新能源头部客户,规模持续增长有强支撑。同时公司在一体化压铸领域积极布局,未来潜力巨大。预计公司2022-2024年营业收入分别为33.55/43.47/57.79亿元,归母净利润分别为4.45/5.52/6.96亿元,对应EPS分别为3.16/3.91/4.94元/股,对应PE分别为26.11/21.07/16.71倍。给予公司2022年26倍PE,对应市值为143.50亿元,6个月内目标价为101.66元,给予“买入”评级。 盈利预测 项目\年度 2021A 2022E 2023E 2024E 营业收入(百万元) 2772.08 3355.01 4346.67 5779.13 增长率(%) 64.58% 21.03% 29.56% 32.96% EBITDA(百万元) 613.79 709.01 897.89 1137.72 归母净利润(百万元) 385.55 445.30 551.93 695.84 增长率(%) 147.80% 15.50% 23.95% 26.07% EPS(元/股) 3.64 3.16 3.91 4.94 市盈率(P/E) 22.66 26.11 21.07 16.71 市净率(P/B) 6.17 6.35 4.79 3.69 EV/EBITDA 14.74 17.01 13.47 10.86 资料来源:Choice,东方财富证券研究所 【风险提示】 下游客户需求不及预期; 新能源汽车业务拓展不及预期; 一体化压铸进展不及预期; 原材料价格波动风险。 1、关键假设 冲压零部件:公司绝大数营收来自冲压零部件业务,2022年前五大客户分别为特斯拉、理想、上汽集团、上汽通用和上汽大众,虽然来自新能源客户的营收表现亮眼,但是上汽系传统客户拖累较大;公司在2023年和2024年新能源客户占比有望进一步提升,且特斯拉产能需求持续释放,公司营收增长有望加速。预计2022-2024年的营收增速分别为21.08%/29.75%/32.97%,对应营业收入分别为29.94/38.85/51.66亿元;考虑到规模扩张后,公司可能会需要接一些毛利率相对较低的产品,我们认为整体毛利率可能会被摊薄,预计2022-2024年的毛利率分别为20%/19.5%/19%。 冲压模具:公司当前冲压模具规模相对较小,有望跟随零部件业务持续加速增长,预计2022-2024年的营收增速分别为20.00%/24.87%/29.58%,对应营业收入分别为1.43/1.79/2.33亿元;考虑到规模扩张后,公司可能会需要接一些毛利率相对较低的产品,我们认为整体毛利率可能会被摊薄,预计2022-2024年的毛利率分别为10%/9.5%/9%。 其它业务:公司其它业务主要是来自生产的边角废料,我们这里简化计算,考虑其增速与冲压零部件增速大致相当。预计2022-2024年的营收增速分别为21.01%/30.00%/34.89%,对应营业收入分别为2.17/2.83/3.81亿元;毛利率水平维持不变,预计2022-2024年的毛利率均为97%。 合计:将以上三项业务加总,得到公司2022-2024年的营收分别为33.55/43.47/57.79亿元,营收增速为 21.03%/29.56%/32.96%,毛利率为24.55%/24.13%/23.75%。 主营业务拆分及预估(单位:百万) 项目 2021A 2022E 2023E 2024E 营业收入 (百万元) 2472.87 2994.15 3884.91 5165.77 62.56% 21.08% 29.75% 32.97% 冲压零部件 YoY 毛利率 20.08% 19.98% 19.50% 19.00% 冲压模具 营业收入 (百万元) 119.50 143.40 179.06 232.03 YoY91.72%20.00%24.87%29.58% 毛利率 10.45% 10.00% 9.50% 9.00% 其它业务 营业收入 (百万元) 179.71 217.46 282.70 381.33 YoY78.27%21.01%30.00%34.89% 毛利率 97.11% 97.00% 97.00% 97.00% 总计 营业收入 (百万元) 2772.08 3355.01 4346.67 5779.13 YoY64.58%21.03%29.56%32.96% 毛利率 24.65% 24.55% 24.13% 23.75% 资料来源:Choice,东方财富证券研究所 2、创新之处 市场对公司在冲压领域优势认知不足。首先公司在冲压焊接积累了丰富的技术实践经验,可应用于轻量化车型的生产;其次公司有成熟的模具开发生产工艺,可以提高产品的精度,有效控制整体生产成本;最后公司下游客户优质,以特斯拉和理想为首的新能源客户市场占有率持续提升,带动公司规模持续增长。包括从毛净利率水平来看,公司整体的经营状况领先于冲压行业整体水平。 市场对公司一体化压铸业务认知不全。公司于2021年5月就订购了布勒6100T的设备,属于行业内较早去布局一体化压铸的零部件供应商。同时考虑到一体化压铸在远期必然会对冲压工艺进行替代,对公司而言去拓展一体化压铸是必然选择,而且公司在设备、团队和客户上都有着非常大的优势,同时依靠强势的主业,我们认为公司非常有机会在新兴的一体化压铸产业中脱颖而出。 3、潜在催化 以特斯拉为首的下游新能源客户高速增长:当前新能源车渗透持续提升,随着特斯拉等一众车企开始降价,公司下游的头部新能源客户有望抢占更多市场份额,带动公司主营业务快速增长。 一体化压铸业务进展加速:公司目前在一体化压铸领域布局较早,且依靠在冲压领域和主流新能源车企的良好合作关系,我们认为公司是更有可能拿到一体化压铸车型的订单。 正文目录 1.国内汽车冲压零部件领跑者,业绩快步增长6 1.1.国内优质汽车冲压零部件制造商6 1.2.客户结构优质,股权结构稳定7 1.3.拥抱新能源,业绩快速增长8 1.4.IPO项目助力公司再上新台阶9 2.聚焦冲压业务,特斯拉等优质客户带动规模增长错误!未定义书签。 2.1.冲压件单车价值量高,模具自主开发降低成本11 2.2.国内汽车产业集群式发展,冲压零部件行业格局相对分散12 2.3.深度绑定特斯拉,新能源客户占比提升14 3.前瞻布局一体化压铸,公司新业务潜力巨大15 3.1.冲压公司转型一体化压铸是必然15 3.2.优质布勒机有望成为公司竞争力之一16 3.3.一体化压铸零部件具有一定门槛,竞争相对激烈16 4.盈利预测17 5.风险提示19 图表目录 图表1:公司主要业务及产品6 图表2:公司发展历程7 图表3:公司与车企建立合作关系的历程7 图表4:公司股权结构图(2023.04.12)8 图表5:公司营业收入及同比增速8 图表6:公司归母净利润及同比增速8 图表7:公司与同行业毛利率情况对比9 图表8:公司与同行业净利率情况对比9 图表9:公司费用率情况9 图表10:公司原有产能情况10 图表11:公司IPO募投用途10 图表12:多利科技汽车冲压零部件应用11 图表13:冷冲压和热冲压对比12 图表14:汽车冲压件生产流程12 图表15:多利科技汽车冲压模具——多工位模12 图表16:六大汽车产业集群及多利科技布局13 图表17:国内冲压件公司13 图表18:公司前五大客户变化(2019-2022H1)15 图表19:常青股份布局一体化压铸16 图表20:博俊科技布局一体化压铸16 图表21:布勒第一台9200T压铸机下线16 图表22:国内一体化压铸件厂商情况说明17 图表23:主营业务拆分及预估(单位:百万)18 图表24:行业可比公司估值(截止到2023年4月12日)18 图表25:多利科技盈利预测错误!未定义书签。 1.国内汽车冲压零部件领跑者,业绩快步增长 1.1.国内优质汽车冲压零部件制造商 公司主营业务为汽车冲压零部件及相关模具的开发、生产与销售,主要产品为冲压零部件、冲压模具等。公司前身上海多利早在1992年就已成立,是国内较早开始生产汽车冲压零部件的企业之一,深耕该领域二十余年,积累了雄厚的实力和良好的声誉。公司具有较强的模具设计开发能力、自动化生产能力、同步开发创新能力和整体配套方案设计及制造能力,能够满足整车制造商不同阶段的开发要求。 图表1:公司主要业务及产品 业务板块 应用领域 主要产品 产品图片 冲压零部件 汽车覆盖件、白车身系统等 前后纵梁、水箱板总成、天窗框、轮罩、门窗框等 冲压模具 汽车车身零部件的快速冲压 单冲模、多工位模、级进模 资料来源:公司招股说明书,东方财富证券研究所 公司自设立以来一直专注于主营业务,并高度重视自主研发和科技创新,在国内汽车冲压零部件及冲压模具领域持续保持竞争优势。公司注册于2010 年6月7日,公司于2018年开始进行资产重组,并于2