矿山绿电、全产业链储能,紫金优势凸显

AI智能总结

AI智能总结

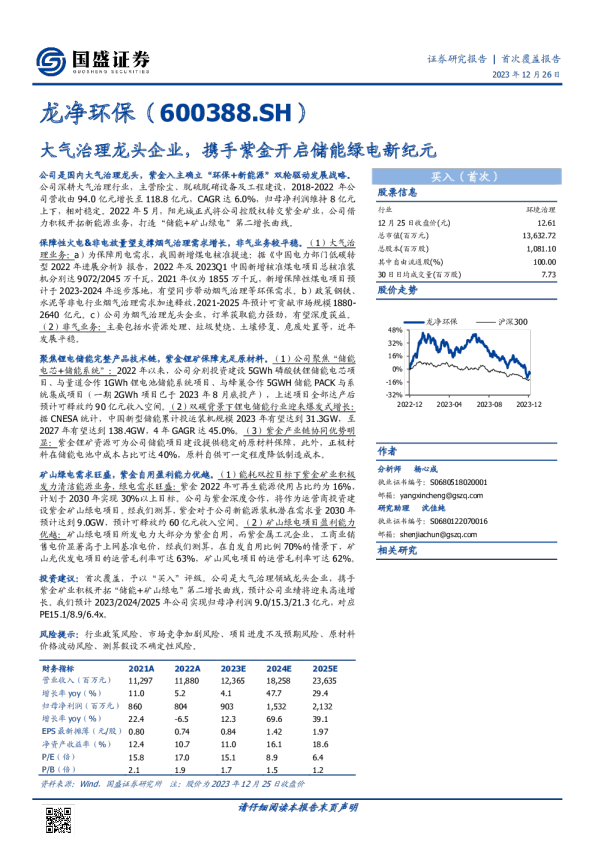

紫金入主,“环保+新能源”发展新阶段。大气治理龙头稳健增长,2022年营收/归母净利润119亿元/8亿元,收入维持百亿规模。2022年新增订单98亿元,截止2022年底在手订单185亿元,订单充沛。2022年公司ROE10.9%维持稳定。2022年5月,公司控股权由阳光城正式转交给紫金矿业,公司成为紫金矿业控股子公司,确立“环保+新能源”发展战略,打造矿山绿电与储能电池新成长极。 矿山绿电空间广阔,紫金自用盈利优异。能耗双控背景下,矿业能源结构亟待转型。矿业龙头紫金矿业全面拥抱新能源,实现碳中和,目标2030年可再生能源占比不低于30%(2022年仅为16%),在此目标下,我们预计2030年紫金矿业可再生能源需求7431GWh,对应光伏风电装机规模约为7GW(截止2022年紫金矿业仅实现光伏装机约0.05GW)。龙净环保将作为紫金矿山绿电运营商,规模扩张空间广阔。矿山绿电项目按照“自发自用余电上网”,高自发自用比例匹配远高于上网电价的工业结算电价,矿山绿电项目盈利优异。按照自发自用70%,我们预计矿山光伏项目全投资/资本金IRR可达12%/17%,单位GW净利可达2.4亿元,矿山风电项目全投资/资本金IRR可达12%/19%,单位GW净利可达3.6亿元。项目为紫金稳定输送保供绿电的同时,彰显良好盈利能力。 储能新星升起,协同紫金全产业链布局。结合紫金上游锂资源及锂电材料布局以及龙净中游储能电池与下游销售渠道优势,储能成为紫金与龙净协同发展的最佳契合点。强制配储叠加商业模式理顺,电化学储能拥有确定高景气,中美欧市场齐爆发,预计2022-2025年全球/中国储能电池出货CAGR为77%/92%。龙净现已布局磷酸铁锂电芯产能5GWh并合作蜂巢能源、量道新能源匹配布局PACK与系统集成,关注1)一体化优势:锂资源占正极材料成本超70%,正极材料占电芯成本超20%,通过紫金自供正极材料,预计储能电池毛利超行业平均0.03元/Wh,毛利提升18%,毛利率提升4pct,考虑紫金已布局正极产能可匹配龙净电芯产能25GWh;2)渠道协同优势:发电侧需求为电化学储能核心市场,可再生能源并网与调峰占比整体储能市场57%,储能招标主体较为集中,传统电力行业主体(五大四小、中电建中能建等)占比超50%,龙净深耕大气治理,传统环保客户主体与储能较为一致,渠道协同优势突出。 盈利预测与投资建议:紫金矿业的绿电运营商,全产业链布局的储能新星。我们预计2023-2025年公司归母净利润11.19/16.78/23.35亿元,同比增速39%/50%/39%, 当前市值对应2023-2025年PE18/12/9x(2023/7/14),首次覆盖,给予“买入”评级。 风险提示:紫金矿业可再生能源转型节奏不及预期,紫金矿业矿山扩产进度不及预期,电化学储能竞争加剧 1.大气龙头稳健发展,紫金入主环保+新能源双轮驱动 1.1.深耕大气治理多年,大气龙头稳健增长 大气治理龙头,紫金入主开启“环保+新能源”新发展。公司成立于1971年,2000年上市,几十年来深耕环保领域研究,以大气业务为主战场,开展的业务涵盖水污染及环境处理、固危废处置、土壤及场地修复、生态修复及保护等。大气治理相关产品产销量连续十余年行业第一。公司以“技高一筹”为立身之本,获授权专利1227项,主导制定国家及行业标准125项,均位列同行第一。2016-2022年,公司收入利润稳步增长。 2022年公司实现营业收入118.80亿元,同比增长5.2%,实现归母净利润8.04亿元,同比下滑6.5%,业绩略减主要系危废项目商誉减值、收购华泰保险股权形成的其他应收款减值的影响。考虑疫情影响消散,危废行业回暖,商誉减值风险较小,公司正积极推进应收款追回,公司于2023年6月21日已收到华泰保险股权转让款15.3亿元。考虑加回以上两项减值,2022年公司归母净利润同增7%,经营业绩良好。2022年5月公司控制权由阳光集团通过股权转让及表决权委托的形式交给紫金矿业,紫金矿业入主并确立了“环保+新能源”双轮驱动发展战略。 图1:紫金矿业入主,龙净环保开启“环保+新能源”新发展阶段 图2:2016-2022年营业收入稳定增长 图3:2016-2022年归母净利润保持稳定增长 表1:公司2022年资产减值与信用减值分析(亿元) 主营结构改善,运营收入占比大幅增加。2016-2022年,公司环保设备制造收入占比从97.4%左右逐渐下降到90.4%,毛利构成占比从96.5%逐渐下降到89.0%。运营服务的营收与利润占比逐年提高。2022年公司项目运营收入占比7.1%,项目运营毛利占比9.1%。 图4:2016-2022年公司业务收入占比拆分 图5:2016-2022年公司业务毛利占比拆分 新增订单继续增长,在手订单充沛。2016-2022年,公司每年新增订单规模稳定在100亿元左右,新增订单规模整体比较稳定。截至2022年12月31日,公司在手订单185亿元,在手订单充沛。公司深耕大气治理,龙头地位突出,电力领域份额稳固,积极拓展非电领域。考虑非电领域仍有较大大气污染治理空间,“十四五”期间新建火电投资重启,公司大气治理订单景气度有望维持。 图6:2016-2022年公司新增订单规模稳定 图7:截止2022年公司在手订单充沛 公司毛利率、净利率保持稳定。2016-2022年,公司毛利率与归母净利率水平整体稳定,2022年公司毛利率和归母净利率分别上升0.2pct、下降0.9pct至23.4%与6.8%,毛利率稳步提升,净利率有所下滑,主要是部分减值计提影响所致。紫金入主,公司业务进一步向新能源领域拓展,我们预计公司利润率有望逐步提升。 图8:2016-2022年毛利率&归母净利率保持稳定 图9:运营服务类业务毛利率较高 资产负债率与ROE保持稳定。公司2018-2021资产负债率稳定在73-75%水平,2022年同比下降2.6pct至71.3%。2016-2019年ROE稳定在15%左右,2020年受疫情影响销售净利率、资产周转率略有下降,2021年已回升,2022年ROE下降主要系部分减值计提影响所致。 图10:2016-2022年公司资产负债率保持稳定 图11:2016-2022年公司ROE(摊薄)情况 现金流表现良好。2020年以来公司经营活动现金流表现显著转好,2022年公司经营活动现金流净额8.35亿元。2022年公司投资活动现金流净额为-0.47亿元,主要系收到上期原控股股东资金占用退款及长期资产退款所致,筹资活动现金流净额为-10.37亿元,主要系借款取得的现金减少及偿还债务支付的现金增加所致。 图12:公司经营性现金流逐步改善 1.2.紫金入主,龙头再起航 紫金入主控股开启发展新阶段。2022年4月,公司2021年年度财务报告审计机构对于公司2021年财务报告出具保留意见的审计报告,主要由于公司在2021年支付的部分预付款项,被公司关联方借入,构成关联方资金占用,公司被ST。2022年5月,紫金矿业与龙净实业(原东正投资)及其一致行动人西藏阳光瑞泽、西藏阳光泓瑞等签署控制权转让协议,阳光集团方面将15.02%股权转让给紫金矿业,并将剩余所持10.02%股权对应表决权全部委托紫金矿业,紫金矿业入主。2023年7月,公司公告《2023年度向特定对象发行A股股票预案》,募集资金总额不超过人民币15.42亿元,紫金矿业全额现金认购。定增预案预计发行完成后,紫金矿业及其全资子公司直接持股比例达23.36%,考虑龙净实业及其一致行动人表决权转让,紫金矿业合计控制公司32.37%股权,紫金矿业持续增持彰显信心。 图13:控制权由阳光集团转让到紫金矿业 图14:公司被ST主要系关联方资金占用所致 图15:紫金矿业为公司控股股东,确立环保+新能源战略(股权结构截至2022年年报) 2.矿山绿电空间广阔,紫金自用盈利优异 2.1.规模:矿山新能源空间广阔,2030年紫金风光装机规模超7GW 能耗双控促矿业能源结构转型,紫金矿业全面进军清洁能源领域。矿山新项目落地及存量项目运营受能耗双控指标限制,矿业头部公司纷纷提出能源结构转型目标。紫金矿业提出2030年可再生能源占比不低于30%目标。根据紫金矿业2022年ESG报告,紫金矿业目标在2029年实现碳达峰,并将能源结构转型作为实现碳达峰、碳中和目标的重要路径。紫金矿业于2020年开始布局新能源发电,计划开展太阳能光伏发电、风力发电、水电等新能源项目投资和运营,中长期还将开展氢能利用计划;截至2022年底,已实现光伏项目装机总容量53MW。 图16:矿业龙头公司提出可再生能源使用占比目标 紫金矿业持续提高可再生能源占比,2030年新能源装机量约5GW。2022年,紫金矿业能源消耗总量共计16295GWH,消耗强度为3.25MWH/万元工业值,相比2021年,紫金矿业因产能提升,能耗总量升高,但通过能源结构转型与节能措施,紫金矿业能源消耗强度降低。2022年,紫金矿业可再生能源占总用能比例达16.21%,目标到2030年可再生能源占比达到30%。紫金矿业产能增长带来新的用能需求,考虑能源结构调整,我们测算2030年紫金矿业新能源需求量可达7431GWh,按照1500利用小时/年,自发自用比例70%进行估算,新能源装机量约为7GW,主要假设如下:1)结合紫金矿业的产能规划,我们假设2022-2025年公司仍会保持每年6%的总能耗增长,2026-2030年增速变为每年5%;2)紫金矿业可再生能源占总能耗占比从2022年的16.2%线性增长至30%。 图17:紫金矿业能源消耗强度下降 图18:紫金矿业可再生能源占总用能比逐年提升 表2:2022-2025年紫金矿业产能计划 表3:2030年紫金矿业新能源需求量将达7431GWh 图19:2030年紫金矿业新能源需求量将达7431GWH 图20:2030年紫金矿业所需新能源装机量约7GW 2.2.盈利:矿山绿电自发自用比例高,项目收益率良好 再生能源目标主要通过光伏和风电实现,项目收益率良好。根据我们的测算光伏电站全投资IRR/资本金IRR在8%/9%左右水平;风电项目全投资IRR/资本金IRR在7%/8%左右水平。随着自发自用比例提升,项目收益显著提高。 光伏项目盈利能力优越。光伏发电现已实现全部平价上网,组件、设备随技术进步成本逐步下行,光伏发电项目盈利能力逐步增强。光伏发电项目灵活建设投资小,根据中国光伏产业发展路线图数据,2022年光伏项目单位投资约为3.53元/W。光伏发电项目自发自用部分通过工商业电价90%进行消纳:全国燃煤发电上网基准电价中位数为0.374元/Kwh,假设一般工商业销售电价为0.613元/Kwh,工商业电价消纳价格显著高于上网电价,盈利能力更为优越。假设利用小时数为1300小时,运营年限为25年。1)考虑全额上网,分布式光伏项目全投资/资本金IRR可达7.61%/9.04%;2)考虑工商业消纳比例提升盈利能力持续提升,经测算当工商业电价消纳比例达到70%,分布式光伏项目全投资/资本金IRR可达11.74%/17.41%,盈利能力优越。 图21:2022年光伏项目单位投资情况(元/W) 风电项目单位投资有望继续下降,收益率提升。根据风电项目的招标文件,我们发现风电项目单位投资为5.06元/W,其中,风电机组占比达到59%。风电现已实现全部平价上网,组件、设备随技术进步成本逐步下行,风电项目投资额将一步下降,收益率提升。风电项目自发自用部分通过工商业电价90%进行消纳:全国燃煤发电上网基准电价中位数为0.374元/Kwh,我们假设一般工商业销售电价为0.613元/Kwh,工商业电价消纳价格显著高于上网电价,盈利能力更为优越。假设利用小时数为2000小时,运营年限为20年。1)考虑全额上网,风电项目全投资/资本金IRR可达6.85%/8.07%。2)考虑工商业消纳比例提升盈利能力持续提升,经测算当工商业电价消纳比例达