Meta官宣Quest3,光学、算力再升级

AI智能总结

AI智能总结

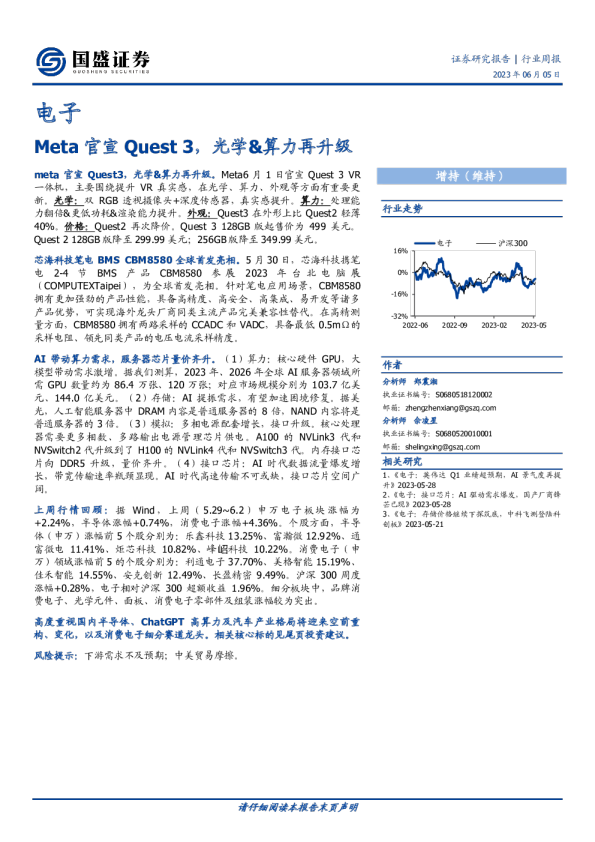

meta官宣Quest3,光学&算力再升级。Meta6月1日官宣Quest 3 VR一体机,主要围绕提升VR真实感,在光学、算力、外观等方面有重要更新。光学:双RGB透视摄像头+深度传感器,真实感提升。算力:处理能力翻倍&更低功耗&渲染能力提升。外观:Quest3在外形上比Quest2轻薄40%。价格:Quest2再次降价。Quest 3128GB版起售价为499美元。 Quest 2 128GB版降至299.99美元;256GB版降至349.99美元。 芯海科技笔电BMS CBM8580全球首发亮相。5月30日,芯海科技携笔电2-4节BMS产品CBM8580参展2023年台北电脑展(COMPUTEXTaipei),为全球首发亮相。针对笔电应用场景,CBM8580拥有更加强劲的产品性能,具备高精度、高安全、高集成、易开发等诸多产品优势,可实现海外龙头厂商同类主流产品完美兼容性替代。在高精测量方面,CBM8580拥有两路采样的CCADC和VADC,具备最低 0.5m Ω的采样电阻、领先同类产品的电压电流采样精度。 AI带动算力需求,服务器芯片量价齐升。(1)算力:核心硬件GPU,大模型带动需求激增。据我们测算,2023年、2026年全球AI服务器领域所需GPU数量约为86.4万张、120万张;对应市场规模分别为103.7亿美元、144.0亿美元。(2)存储:AI提振需求,有望加速困境修复。据美光,人工智能服务器中DRAM内容是普通服务器的8倍,NAND内容将是普通服务器的3倍。(3)模拟:多相电源配套增长,接口升级。核心处理器需要更多相数、多路输出电源管理芯片供电。A100的NVLink3代和NVSwitch2代升级到了H100的NVLink4代和NVSwitch3代。内存接口芯片向DDR5升级,量价齐升。(4)接口芯片:AI时代数据流量爆发增长,带宽传输速率瓶颈显现。AI时代高速传输不可或缺,接口芯片空间广阔。 上周行情回顾 :据Wind,上周(5.29~6.2) 申万电子板块涨幅为+2.24%,半导体涨幅+0.74%,消费电子涨幅+4.36%。个股方面,半导体(申万)涨幅前5个股分别为:乐鑫科技13.25%、富瀚微12.92%、通富微电11.41%、炬芯科技10.82%、峰岹科技10.22%。消费电子(申万)领域涨幅前5的个股分别为:利通电子37.70%、美格智能15.19%、佳禾智能14.55%、安克创新12.49%、长盈精密9.49%。沪深300周度涨幅+0.28%,电子相对沪深300超额收益1.96%。细分板块中,品牌消费电子、光学元件、面板、消费电子零部件及组装涨幅较为突出。 高度重视国内半导体、ChatGPT高算力及汽车产业格局将迎来空前重构、变化,以及消费电子细分赛道龙头。相关核心标的见尾页投资建议。 风险提示:下游需求不及预期;中美贸易摩擦。 一、上周行情回顾 根据Wind,上周(5.29~6.2)申万电子板块涨幅为+2.24%,半导体涨幅+0.74%,消费电子涨幅+4.36%。个股方面,半导体(申万)涨幅前5的个股分别为:乐鑫科技13.25%、富瀚微12.92%、通富微电11.41%、炬芯科技10.82%、峰岹科技10.22%。 消费电子(申万)领域涨幅前5的个股分别为:利通电子37.70%、美格智能15.19%、佳禾智能14.55%、安克创新12.49%、长盈精密9.49%。 图表1:电子上周涨跌幅情况(SW电子2021分类,%) 图表2:半导体和消费电子个股涨幅前20名(周涨幅) 沪深300周度涨幅+0.28%,电子相对沪深300超额收益+1.96%。细分板块中,品牌消费电子、光学元件、面板、消费电子零部件及组装涨幅较为突出。 图表3:细分板块周度涨幅及超额收益 目前行业整体估值水平位于历史低位,根据Wind,电子(申万)板块整体PE TTM(月度)为42.99,整体行业估值有所提升。除行业景气外,建议着重关注国产替代进展、各领域平台型龙头崛起等。 图表4:电子行业PE(ttm,月度) 二、Meta官宣Quest 3,光学&算力再升级 Meta于6月1日官宣Meta Quest 3 VR一体机,9月27日MetaConnect大会将揭晓更多细节并正式发售。Quest 3主要围绕提升VR真实感,在光学、算力、外观等方面有重要更新。 图表5:Meta Quest 3示意图 图表6:Meta Quest 3结构拆解示意图 光学:双RGB透视摄像头+深度传感器,真实感提升。Quest3采用了三组传感器,其中两组传感器分别集成了两颗用以形成双目立体视觉的RGBVST摄像头(2328*1748像素)以及一颗BW摄像头(640*480像素),而中间组则包含了一颗深度传感器(此前测试版本使用的是英特尔的RealSense),同时,在机身的左右斜侧面还分别拥有一颗用于6DoF追踪的黑白摄像头(640*480像素)。较搭载四颗黑白摄像头的Quest2,(1)Quest3摄像头位置及数量改动可有效降低透视状态下画面畸变问题;(2)双RGB彩色透视摄像头带来更逼真的现实世界渲染;(3)深度传感器使Quest3可以自动识别周围的墙壁和表面,使用者不再需要手动确认环境,从而大幅提升MR场景中的真实感与自然感。 算力 : 处理能力翻倍&更低功耗&渲染能力提升 。据Meta,Quest 3 SoC芯片SnapdragonXR2 Gen 2的处理能力是Quest 2所使用的XR2 Gen 1芯片的两倍。XR2 Gen 2采用 4nm 制程工艺,GPU提升明显,多核(1颗X3超大核、4颗大核,3颗小核)处理能力较采用“1+3+4”的骁龙8Gen1有较大提升,并具备更低功耗。同时,XR2Gen2支持光线追踪技术,针对MR场景渲染的能力亦有优化。 图表7:Quest 3 GPU算力翻倍 外观:Quest3在外形上比Quest2轻薄40%,重量约300克左右,主要受益于Quest 3采用当前主流pancake光学方案,而Quest2采用菲涅尔光学方案。Quest3在头带 设计上也放弃了一贯以来的塑料材质,改为了更为柔软的“织物”,鼻托处也采用了更柔和的设计。 价格:Quest 2再次降价。Quest3128GB版起售价为499美元。Quest2128GB版降至299.99美元;256GB版降至349.99美元。 另外,苹果将于北京时间2023年6月6日凌晨举办WWDC开发者大会。按照之前WWDC的发布规律,我们认为本次WWDC开发者大会苹果有望发布包括ios17、ipadOS17、tvOS17在内的操作系统,同时我们认为本次WWDC开发者大会中,苹果有望首次展示VR或MR设备相关系统或有关细节。 根据WellsennXR数据,2022年AR/VR(增强现实/虚拟现实)头戴设备全球出货量约1028万台。VR设备出货量986万台,同比下降4%,其中中国区VR设备整体出货量约121万台,同比提升218%。全球出货量中,Meta系列出货量约790万台,同比下降9%,由于Quest2发售两年,处于生命周期末期,一定程度上影响了整体销量。但国内由于Pico等产品发布,也在一定程度上有很好增长。AR设备全球出货42万台,同比增长45%,其中国内出货量14万台,同比增长133%得益于国产AR在C端市场的持续新品发布。 图表8:全球VR和AR头显出货量及预测 图表9:中国VR和AR头显出货量及预测 三、芯海科技笔电BMS CBM8580全球首发亮相 5月30日,芯海科技携笔电2-4节BMS产品CBM8580参展2023年台北电脑展(COMPUTEXTaipei),为全球首发亮相。针对笔电应用场景,CBM8580拥有更加强劲的产品性能,具备高精度、高安全、高集成、易开发等诸多产品优势,可实现海外龙头厂商同类主流产品完美兼容性替代。在高精测量方面,CBM8580拥有两路采样的CCADC和VADC,具备最低 0.5m Ω的采样电阻、领先同类产品的电压电流采样精度。 图表10:芯海科技CBM8580应用框图 图表11:芯海科技CBM8580开发板详情 四、AI带动算力需求,服务器芯片量价齐升 1)算力:核心硬件GPU,大模型带动需求激增。 GPU用途由图形处理拓展至计算。GPU是图形处理器的简称,它是一种专门用于处理图形、视频、游戏等高性能计算的硬件设备。GPU相对于传统的中央处理器(CPU)而言,其拥有更多的计算核心和更快的内存带宽,能够大幅度提高计算效率和图形渲染速度。现阶段,随着例如英伟达A100、H100等型号产品的发布,GPU在算力方面的优势相较于其他硬件具有较大优势,GPU的工作也从一开始的图形处理逐步转化为计算。 目前GPU在硬件中拥有最高的算力,成为最适合支撑人工智能训练和学习的硬件,我们认为其原因主要在于: 更多处理单元:GPU相比于CPU等其他硬件有更多的处理单元(核心数更多),因此可以并行处理更多的数据。主要系GPU最初是为了图形渲染而设计的,而图形渲染涉及的计算是高度并行化的。这种并行化的特性使GPU非常适合进行机器学习和深度学习这样的大规模数据并行计算。 具有更高的内存带宽和更大的内存容量:在进行深度学习等计算时,需要大量的内存和高速的内存带宽来存储和处理海量数据。GPU相比于其他硬件(如CPU),具有更高的内存带宽和更大的内存容量,可以更有效地存储和处理数据,从而提高计算速度。 具有专门的计算单元:相较于其他硬件,GPU具有例如张量核心和矩阵乘法等计算单元,可以更快地执行常见的机器学习和深度学习操作:如卷积和矩阵乘法。 这些计算单元与通用计算单元相比,具有更高的效率和更快的速度。 图表13:GPU在训练速度上具有绝对优势(注:CPU选择英特尔至强Gold6240处理器) 图表12:GPU具有更多处理单元 多领域驱动,GPU千亿美金市场拉开序幕。GPU市场规模的大小取决于多种因素:其中游戏和娱乐市场一直是GPU市场的主要驱动力,因为这些领域需要高性能的GPU来支持更高质量的游戏画面和娱乐内容。同时人工智能和机器学习的发展对GPU市场也有着巨大的影响,因为这些技术需要大量的计算能力,而GPU可以提供比CPU更高的效率。此外,科学和研究领域的需求以及新兴市场(如游戏机和数据中心)也对GPU市场的规模产生了影响。根据VerifiedMarketResearch数据,2021年全球GPU市场规模为334.7亿美金,预计到2030年将达到4473.7亿美金,期间CAGR33.3%。 图表14:GPU全球市场规模及复合增速(亿美金,%) AI服务器渗透率依旧较低,增长空间巨大。根据TrendForce数据,截止2022年全球搭载GPGPU的AI服务器(推理)出货量占整体服务器比重约1%,同时TrendForce预测2023年伴随AI相关应用加持,年出货量增速达到8%。根据TrendForce数据,2022年全球AI服务器采购中,Microsoft、Google、Meta、AWS为前四大采购商,合计占比66.2%。中国地区ByteDance(字节跳动)采购比例最高,达到6.2%。 图表15:AI服务器(推理)出货量预测(千台) 图表16:2022年采购AI服务器占比(%) 2)存储:AI提振需求,有望加速困境修复 整体来看,ChatGPT将从算力侧和数据传输端全面带动显卡及高算力芯片需求,由此将从算力芯片、应用端、存算一体、先进封装、封装设备、IC载板等多个领域带动硬件市场增量需求。 人工智能已成为解决艰巨业务挑战的首选解决方案。AI正在为各行各业的企业组织开辟创新之路,从改善客户服务、优化供应链、获取商业智能,到设计新产品和服务等。 NVIDIA作为AI基础架构的先行者,NVIDIA DGX系统可提供更强大、完整的AI平台,将企业组织的核心想法付诸实践。目前AI大规模训练方面,NVIDIA推出的最新DGX系统包括A100、H100、Base