新股覆盖研究:恒勃股份

AI智能总结

AI智能总结

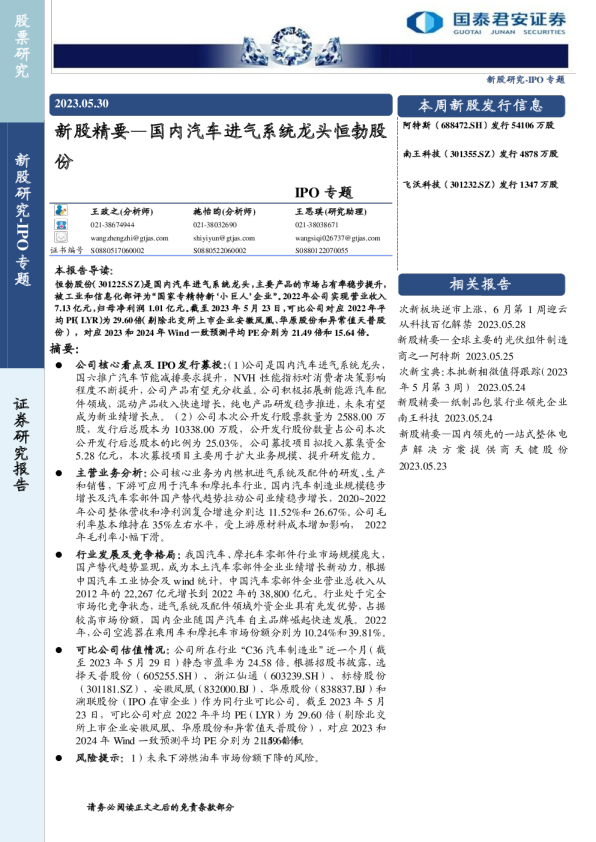

2023年05月29日 公司研究●证券研究报告 恒勃股份(301225.SZ) 新股覆盖研究 投资要点 本周三(5月31日)有一家创业板上市公司“恒勃股份”询价。 恒勃股份(301225):公司多年来主要从事内燃机进气系统及配件的研发、生产和销售,主要产品包括汽车进气系统及配件、摩托车进气系统及配件和通用机械进气系统及配件。公司2020-2022年分别实现营业收入5.73亿元/6.33亿元/7.13亿元,YOY依次为15.85%/10.43%/12.62%,三年营业收入的年复合增速12.94%;实现归母净利润0.65亿元/0.95亿元/1.04亿元,YOY依次为80.35%/47.32%/8.91%,三年归母净利润的年复合增速42.50%。最新报告期,2023Q1公司实现营业收入1.75亿元,同比增长8.87%;实现归母净利润0.29亿元,同比增长0.69%。根据初步预测,2023年1-6月公司预计实现归母净利润5,034.35万元至5,514.35万元,与2022年上半年同比上升0.12%至9.66%。 投资亮点:1、公司空气滤清器销量在我国汽车与摩托车市场位居前列;预计随着下游应用领域排放标准的持续提升,将利好以公司为首的研发技术实力雄♘的企业。公司深耕车用空气滤清器领域近20年,是国内较早在进气系统前期设计环节采用CAE仿真分析技术的企业之一,逐步形成成本低、周期短的开发实力。凭借较强的产品配套开发实力,公司陆续进入广汽集团、吉利集团、奇瑞集团、比亚迪、五羊本田等多家国内外知名车企的核心供应链,与部分车企的合作历史长达十年以上;据中国汽车工业协会数据统计,2022年公司乘用车用空气滤清器的市占率达10%、二轮燃油摩托车用汽车滤清器的市占率达近40%。滤清器是汽车的必要部件,在节能减排加速推进下,我国汽车排放“国六”标准将于2023年7月开始全面推行,该标准对CO的排放要求较“国五”提升了30%,推动着车用空气滤清器的同步升级要求;而公司围绕“国六”新标准,已较早与主机厂合作开发满足“国六”标准的ORVR碳罐技术、以及带OBD诊断功能的通风管技术等核心工艺,利好公司保持行业领先优势。2、公司积极拓宽在新能源车领域的产品应用。除配套用于混动汽车的进气系统等产品外,公司积极开拓布局新能源汽车热管理系统相关产品。其中,冷却水壶、膨胀箱产品现已实现量产销售,报告期间来自上述领域的销售收入已由2020年的421.04万元增至1601.93万元;同时,公司也正在开发水侧分流板和冷却液流体模块,并在氢能源动力领域、较早地布局了对氢燃料电池阴极过滤器系统的研究,有利于丰富公司未来的产品矩阵。同行业上市公司对比:根据主营业务的相似性,选取天普股份、浙江仙通、标榜股份、以及溯联股份为恒勃股份的可比上市公司;从上述可比公司来看,2022年可比公司的平均收入规模为6.58亿元,可比PE-TTM(剔除天普股份/算数平均)为31.16X,销售毛利率为32.00%;相较而言,公司营收规模及销售毛利率均处于同业的中高位区间。 风险提示:已经开启询价流程的公司依旧存在因特殊原因无法上市的可能、公司内容主要基于招股书和其他公开资料内容、同行业上市公司选取存在不够准确的风险、内容数据截选可能存在解读偏差等。具体上市公司风险在正文内容中展示。 交易数据总市值(百万元)流通市值(百万元)总股本(百万股)77.50流通股本(百万股)12个月价格区间/ 分析师李蕙 SAC执业证书编号:S0910519100001lihui1@huajinsc.cn 相关报告飞沃科技-新股专题覆盖报告(飞沃科技)-2023年第98期-总第295期2023.5.28阿特斯-新股专题覆盖报告(阿特斯)-2023年第97期-总第294期2023.5.24南王科技-新股专题覆盖报告(南王科技)-2023年第96期-总第293期2023.5.23天键股份-新股专题覆盖报告(天键股份)-2023年第94期-总第291期2023.5.21豪江智能-新股专题覆盖报告(豪江智能)-2023年第95期-总第292期2023.5.20 公司近3年收入和利润情况 会计年度 2020A 2021A 2022A 主营收入(百万元) 573.4 633.1 713.0 同比增长(%) 15.85 10.43 12.62 营业利润(百万元) 73.4 108.0 114.2 同比增长(%) 86.03 47.04 5.82 净利润(百万元) 64.7 95.4 103.9 同比增长(%) 80.35 47.32 8.91 每股收益(元) 0.88 1.23 1.34 数据来源:聚源、华金证券研究所 内容目录 一、恒勃股份4 (一)基本财务状况4 (二)行业情况5 (三)公司亮点7 (四)募投项目投入7 (五)同行业上市公司指标对比8 (六)风险提示9 图表目录 图1:公司收入规模及增速变化4 图2:公司归母净利润及增速变化4 图3:公司销售毛利率及净利润率变化5 图4:公司ROE变化5 图5:2012年-2021年全球汽车产销量(万辆)6 图6:2022年国内销量前十燃油摩托车企业市场份额情况7 表1:公司IPO募投项目概况8 表2:同行业上市公司指标对比8 一、恒勃股份 公司多年来主要从事内燃机进气系统及配件的研发、生产和销售,主要产品包括汽车进气系统及配件、摩托车进气系统及配件和通用机械进气系统及配件。 公司被工业和信息化部评为“国家专精特新‘小巨人’企业”,被中国内燃机工业协会评为“中国内燃机零部件行业排头兵企业”。公司系汽车、摩托车、通用机械行业知名制造企业的配套供应商与广汽集团、吉利集团、奇瑞集团、比亚迪、长城汽车、东风日产、五羊本田、新大洲本田、大长江集团、春风动力、建设雅马哈、厦门厦杏、本田动力、富世华等多家国内外知名品牌保持着长期稳定的合作关系。凭借夯实的技术实力,公司被认定为“品”字标浙江制造认证企业,“恒勃”商标被评为浙江省著名商标,并获得了政府及行业协会颁发的多项荣誉,得到行业内外的广泛认可。 (一)基本财务状况 公司2020-2022年分别实现营业收入5.73亿元/6.33亿元/7.13亿元,YOY依次为15.85%/10.43%/12.62%,三年营业收入的年复合增速12.94%;实现归母净利润0.65亿元/0.95亿元/1.04亿元,YOY依次为80.35%/47.32%/8.91%,三年归母净利润的年复合增速42.50%。最新报告期,2023Q1公司实现营业收入1.75亿元,同比增长8.87%;实现归母净利润0.29亿元,同比增长0.69%。 2022年,公司主营收入按产品类型可分为三大板块,分别为汽车进气系统及配件(3.84亿元, 55.81%)、摩托车进气系统及配件(2.66亿元,38.68%)、通用机械进气系统及配件(0.38亿元, 5.51%)。2020年至2022年间,汽车进气系统及配件业务始终是公司的核心业务及首要收入来源,其销售收入占比基本维持在50%以上;报告期间,公司的整体收入结构并未发生重大改变。 图1:公司收入规模及增速变化图2:公司归母净利润及增速变化 资料来源:wind,华金证券研究所资料来源:wind,华金证券研究所 图3:公司销售毛利率及净利润率变化图4:公司ROE变化 资料来源:wind,华金证券研究所资料来源:wind,华金证券研究所 (二)行业情况 公司主要从事内燃机进气系统及配件研发、生产和销售;根据产品属性,公司内燃机进气系统及配件研发、生产和销售业务属于汽车、摩托车零部件行业。 内燃机进气系统是发动机的重要组成部分,进气系统性能的优劣直接决定着发动机乃至整车性能的高低。随着汽车技术的迭代,进气系统除了具备微粒过滤、提升发动机寿命的基本功能之外,还在提升发动机燃油经济性和进气噪声控制等方面发挥了日益重要的作用。 从全球范围来看,汽车空滤器主要企业有德国马勒、曼胡默尔、科德宝,意大利索菲玛,日本东洋滤机,美国弗列加等;炭罐主要企业有美国德尔福,德国马勒,日本东洋滤机、双叶futaba,韩国理韩等。上述企业发展历史悠久,且其所在国家具有雄♘的汽车工业基础,因此能率先切入本国汽车集团的供应体系,并借此发展为各细分市场的跨国企业,如马勒配套大众、通用,理韩配套现代、起亚等。上述企业技术沉淀深♘,产品线齐全,凭借与各大汽车品牌的长期配套关系,占据优势地位和主要市场份额。 从国内情况来看,早期外资滤清器企业大多跟随国际品牌汽车进军中国市场。我国汽车工业基础薄弱,行业起步较晚,自主品牌汽车企业也倾向与国外知名滤清器企业合作。随着我国汽车市场的快速发展,外资滤清器企业也逐步加快了布局中国市场的步伐,几乎垄断了高端车型滤清器的配套市场。近年来,我国自主汽车品牌强势崛起,带动了与之形成主机配套关系的国产汽车零部件企业的发展,国产进气系统技术水平快速提升,在同步开发、实验测试、产品品质等方面逐渐缩小与外资企业的距离,成本上又更具竞争力,因而已逐渐与合资汽车品牌建立配套关系,呈现出向高端市场进军的态势。除本公司外,配套市场的国内企业有长春汽车滤清器有限责任公司、成都万友滤机有限公司等。 公司滤清器下游主要为汽车行业和摩托车行业。 1 汽车行业 全球汽车工业规模不断扩大,中国成长为第一大汽车产销市场。汽车工业具有产业关联度高、规模效益明显、资金和技术密集等特点,经过100多年的发展和演变,目前已进入产业成熟期, 成为美国、日本、德国、法国等西方工业发达国家的国民经济支柱产业。2009年以来,汽车工业受益于世界经济的温和复苏和各国汽车消费鼓励政策的推出,汽车工业逐渐企稳回暖。近年来,汽车产销水平较2019年略有下滑。根据OICA统计,2021年全球汽车产销量分别达到8,014.60万辆和8,268.48万辆。 图5:2012年-2021年全球汽车产销量(万辆) 资料来源:OICA,华金证券研究所 目前,全球汽车工业向以中国、巴西和印度为代表的新兴市场转移,国际汽车巨头以及本土整车企业纷纷加大在新兴市场的产能投入。新兴市场人均汽车保有量低、潜在需求量大、需求增长迅速,逐渐成为全球汽车工业生产的生力军,在全球汽车市场格局中的地位也得到提升。我国汽车工业把握住了汽车制造产业转移的历史机遇,积极融入全球汽车产业分工体系和价值链重构,实现了跨越式的发展。据中国汽车工业协会最新数据显示,2022年我国汽车产销分别完成2,702.1万辆和2,686.4万辆,是世界第一大汽车市场。 2 摩托车行业 随着我国汽车普及程度的提升,国民对摩托车传统的代步和运输需求逐渐降低,但伴随着消费升级,消费者休闲时间的增多和户外活动方式的多样化,使得大家对摩托车的娱乐性和个性化需求逐步凸显。随着摩旅文化的兴起,以休闲娱乐为主要目的250cc及以上排量摩托车市场需求在不断打开。根据中国摩托车商会数据,2022年我国大排量休闲娱乐摩托车(排量250cc以上,不含250cc)产销55.11万辆和55.34万辆,同比增长47.51%和44.68%。同时,我国不断扩大向北美和欧洲等全球中大排量摩托车主要消费市场的出口,也有助于国内中大排量摩托车生产商的经营和发展。以全地形车为例,我国全地形车出口量从2013年的13.36万辆增长至2020年的26.99万辆,并且,根据AlliedMarket的预测,全球全地形车市场将持续增长并有望在2025年达到141亿美元的规模。目前,我国中大排量摩托车仅占摩托车市场总量的3%左右,仍有较大的发展潜力。随着居民收入水平的持续提高,中高等收入群体持续扩大,预计未来较长时期内,中大排量摩托车仍会保持较快的增长趋势。 近年来,在摩托车行业转型过程中,知名品牌依托更为强大的产品和品牌实力,逐渐占据了领先的优势,并且持续在产品开发、营销手段以及服务等方面加大投入,不断巩固自身的市场地位。中国摩托车商会数据显示,2022年前十大燃油摩托车企业累计销售814.85万辆,占燃油 摩托车总销量的59.