5月转债配置观点及十大转债推荐:股市主线难切换,转债估值有空间

AI智能总结

AI智能总结

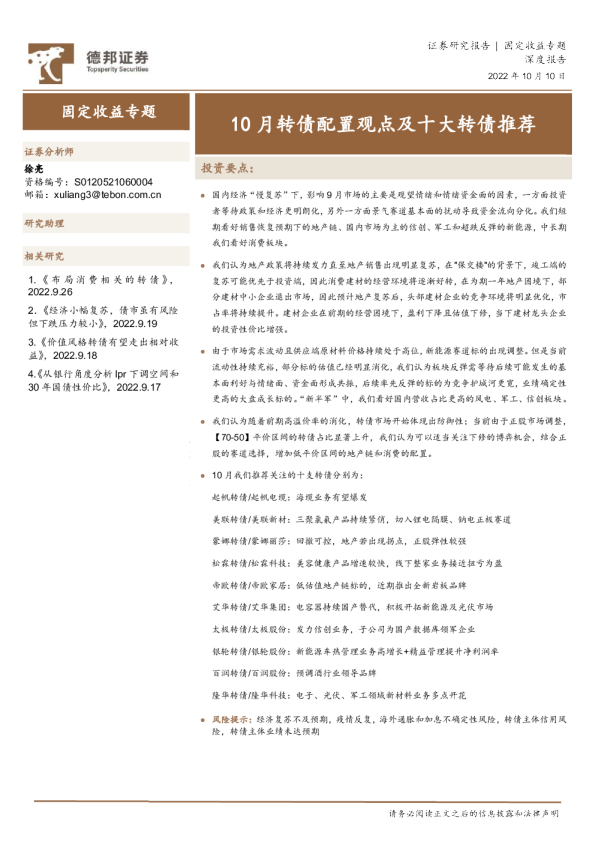

固定收益专题 证券研究报告|固定收益专题 深度报告 股市主线难切换,转债估值有空间 5月转债配置观点及十大转债推荐 2023年5月5日 证券分析师徐亮 资格编号:S0120521060004 研究助理 邮箱:xuliang3@tebon.com.cn 相关研究 1.《主线行情中如何把握转债的投资节奏》,2023.3.20 2.《十年期国债期货价格有短期调整压力》,2023.3.20 3.《当前债券的期限及个券选择》,2023.3.19 4.《30年国债期货推出对于债券 策略的意义》,2023.3.19 投资要点: 徐亮 资格编号:S0120521060004 邮箱:xuliang3@tebon.com.cn 3.《7月中央政治局会议后,下半年债市如何看》,2022.7.28 4.《混凝土外加剂领军企业——博 22转债投资价值分析-》, 2022.7.27 5.《优秀固收基金经理如何看市场 ——2022基金二季报策略部分总 结-》,2022.7.26 4月大部分股票指数出现调整,主要原因可能在于业绩集中披露导致市场短期消化“强预期弱现实”的矛盾。我们认为今年权益市场的走势可参考2019年,业绩风险消化后投资者的风险偏好将逐渐回升,叠加基本面方面国内二季度将进入开工旺季,大概率市场将迎来新的一轮复苏行情。 根据2019-2022年的二季度行业走势复盘,我们认为二季度出现主线切换的概率较小(四季度出现主线切换的概率较大),市场预计将基于一季报业绩和产业链调研在原有主线中选择高景气的细分方向,我们二季度看好顺周期+泛数字经济两个方向。 在转债赛道方面,我们依次看好:(1)顺周期的食品饮料、纺织服装板块;(2)地产链上的消费建材、家电;(3)数字经济、半导体设备板块。 4月转债估值端出现明显压缩,主要因为之前估值处于历史的相对高位叠加股市波动加大导致;根据我们对行业估值的跟踪,我们发现杀估值的行业主要是之前的热门行业,如电力设备、纺织服饰、食品饮料;而钢铁、非银金融、石油石化等行业估值有所上升,体现了转债投资者通过“高切低”换仓应对估值高位的动作。 但我们认为后市选择行业不应该过分偏重于衡量该行业转债估值的高低,后续转债的收益或仍将偏重于正股端:一方面上文我们论证了二季度权益市场往往更倾向于延续之前的主线,顺周期/数字经济或仍旧强势;另外一方面我们认为当前大部分行业估值分位数仍未到非常极端的高位,且经过4月的“此消彼长”各个行业的估值更趋于接近,因此从转债估值的角度去选择行业或性价比不高。 5月我们推荐关注的十支转债分别为: 火星转债(AA-):保交付下厨电需求回升,集成灶渗透率未来有望继续上升烽火转债(AAA):AI快速产业化将带动公司算力网络相关业务快速发展 博杰转债(AA-):大数据云服务领域设备有望成为公司新增长点 维格转债(AA):中高端服装品牌在消费复苏背景下具备较大的业绩弹性新乳转债(AA):低温鲜奶消费景气度高,“鲜战略”下公司维持增长动能风语转债(AA-):深度布局AIGC,与百度达成战略合作 绿动转债(AA):垃圾焚烧发电项目全国化布局,国企改革下经营效率有望提升华正转债(AA-):高端覆铜板产能投放在即,CBF积层绝缘膜有望实现国产替代百润转债(AA):预调酒领导品牌 福能转债(AA+):火电盈利有望修复,风电业绩稳步增长 风险提示:经济复苏不及预期,疫情反复,海外通胀和加息不确定性风险,转债主体信用风险,转债主体业绩未达预期 请务必阅读正文之后的信息披露和法律声明 内容目录 1.行情回顾及策略展望4 2.转债推荐名单及理由8 3.风险提示21 信息披露22 图表目录 图1:3月、4月指数涨跌幅(单位:%)5 图2:3月、4月指数涨跌幅(单位:%)5 图3:2022年月至今部分转股价值区间3日平均溢价率走势(单位:%)6 图4:2022年5月至今部分转股价值区间3日平均溢价率走势(单位:%)6 图5:转换平价占比变动6 图6:基金持仓数量靠前的100支转债多空力量对比7 图7:偏离度视角的四时点行业维度溢价率水平对比(单位:%)7 图8:5月转债标的推荐8 图9:火星人2020-2022营收与扣非归母净利润9 图10:2023年厨房大家电各品类全渠道零售额规模预测9 图11:烽火通信2020-2022、2023Q1营收与扣非归母净利润10 图12:博杰股份2020-2022、2023Q1营收与扣非归母净利润11 图13:服务器市场规模预测(单位:亿美元)11 图14:锦泓集团2020-2022、2023Q1营收与扣非归母净利润13 图15:2006-2025年中国限额以上单位服装类商品销售额(2022-2025为预测数据)13 图16:TEENIEWEENIE门店渠道分布13 图17:新乳业2020-2022、2023Q1营收与扣非归母净利润14 图18:2009-2023低温鲜奶行业市场规模及增速(含预测)15 图19:风语筑2020-2023、2023Q1营收与扣非归母净利润16 图20:绿色动力2020-2022营收与扣非归母净利润17 图21:华正新材2020-2022、2023Q1营收与扣非归母净利润18 图22:百润股份2020-2022、2023Q1营收与扣非归母净利润19 图23:2006-2020年全球预调酒行业销量及增速(单位:万千升)19 图24:2020年中日预调酒人均消费量(升)对比19 图25:福能股份2020-2022、2023Q1营收与扣非归母净利润20 1.行情回顾及策略展望 4月大部分股票指数出现调整,主要原因可能在于业绩集中披露导致市场短 期消化“强预期弱现实”的矛盾。我们认为今年权益市场的走势可参考2019年,业绩风险消化后投资者的风险偏好将逐渐回升,叠加基本面方面国内二季度将进入开工旺季,大概率市场将迎来新的一轮复苏行情。 根据2019-2022年的二季度行业走势复盘,我们认为二季度出现主线切换的概率较小(四季度出现主线切换的概率较大),市场预计将基于一季报业绩和产业链调研在原有主线中选择高景气的细分方向。我们二季度看好顺周期+泛数字经济两个方向:出行恢复和经济复苏将带动“衣食住行”相关股票的基本面持续好转,这点我们从部分公司的一季度业绩中已得到验证;数字经济方面,建议投资者关注电子行业,AIGC的“爆发”将加速我国电子产业的升级迭代。 在转债赛道方面,我们依次看好:(1)顺周期的食品饮料、纺织服装板块; (2)地产链上的消费建材、家电;(3)数字经济、半导体设备板块。 4月转债估值端出现明显压缩,主要因为之前估值处于历史的相对高位叠加股市波动加大导致;根据我们对行业估值的跟踪,我们发现杀估值的行业主要是之前的热门行业,如电力设备、纺织服饰、食品饮料;而钢铁、非银金融、石油石化等行业估值有所上升,体现了转债投资者通过“高切低”换仓应对估值高位的动作。 但我们认为后市选择行业不应该过分偏重于衡量该行业转债估值的高低,后续转债的收益或仍将偏重于正股端:一方面上文我们论证了二季度权益市场往往更倾向于延续之前的主线,顺周期/数字经济或仍旧强势;另外一方面我们认为当前大部分行业估值分位数仍未到非常极端的高位,且经过4月的“此消彼长”各个行业的估值更趋于接近,因此从转债估值的角度去选择行业或性价比不高。 图1:3月、4月指数涨跌幅(单位:%) 资料来源:Wind,德邦研究所(数据截至4月26日) 图2:3月、4月指数涨跌幅(单位:%) 资料来源:Wind,德邦研究所(数据截至4月26日) 图3:2022年月至今部分转股价值区间3日平均溢价率走势(单位:%) 资料来源:Wind,德邦研究所(数据截至4月26日,转换价值单位:元) 图4:2022年5月至今部分转股价值区间3日平均溢价率走势(单位:%) 资料来源:Wind,德邦研究所(数据截至4月26日) 图5:转换平价占比变动 资料来源:Wind,德邦研究所 图6:基金持仓数量靠前的100支转债多空力量对比 资料来源:Wind,德邦研究所(橫轴为周样本对应的日期) 图7:偏离度视角的四时点行业维度溢价率水平对比(单位:%) 资料来源:Wind,德邦研究所(数据截至4月27日) 2.转债推荐名单及理由 图8:5月转债标的推荐 资料来源:Wind,德邦研究所(数据截止日期至2023年4月27日) 我们根据公司公告及相关资料整理了公司及其所属行业的基本面情况及核心看点: 火星人/火星转债。公司专业从事新型厨房电器产品的研发、设计、生产与销售业务,主要产品包括集成灶、集成洗碗机、集成水槽等系列产品,凭借产 品品质、整体性能、外观设计等多个方面的优势,公司主要产品的销量和市场认可度不断提升,公司的业务规模、盈利能力和市场竞争力也在不断增强。公司集成灶产品以燃气灶和吸油烟机为核心,在保持较高的燃烧效率的同时能够有效排净油烟,具有健康、环保、油烟和废气排除率高等优点,此外通过将消毒柜、蒸箱、烘干柜、烤箱等不同功能的厨房电器产品合而为一,满足消费者多样化的需求。主要产品类型有蒸烤一体款集成灶、消毒柜款集成灶、蒸烤独立款集成灶。 图9:火星人2020-2022营收与扣非归母净利润 资料来源:火星人公司公告,Wind,德邦研究所 保交付政策下地产竣工有望回暖,提振消费政策利好厨电需求。厨电行业短期内受竣工数据影响较大,当前地产政策边际宽松趋势已显,稳楼市的政策不断出台,以及国家提振消费的政策推出,我们认为2023年集成灶销量将较去 年有明显提升。 根据中怡康统计,2020年、2021年厨卫电器市场总规模分别为2,134亿元、 2,319亿元;集成灶行业市场规模,2020年和2021年规模分别为181亿元、 267亿元,仅占整个厨电行业规模的10%左右。集成灶行业属于厨电市场中新兴的细分行业,正处于快速发展阶段,当前集成灶渗透率还比较低,仍有继续提升的空间,因此中长期集成灶预计将维持稳定的增速。 图10:2023年厨房大家电各品类全渠道零售额规模预测 资料来源:奥维云网,潮流家电,德邦研究所 烽火通信/烽火转债。烽火通信是中国信科集团旗下上市企业,是国际知名的信息通信网络产品与解决方案提供商。烽火拥有支撑整个数字产业化和产业数字化的一整套完整解决方案,在传统的光网领域,拥有从光纤、光缆、芯片、 系统设备等较为完整的产业链;在数字应用的领域,以安全、可靠、灵活、智 能为特色的烽火云操作系统FitOS已服务于多个云项目,并发布了以极简Lite、智能Intelligent、绿色Green、融合Hybrid、高效Turbo和安全Safe六大特性组成的智慧光网LIGHTS解决方案,在组网思路、网络构架以及绿色低碳等多个维度进行了创新。 图11:烽火通信2020-2022、2023Q1营收与扣非归母净利润 资料来源:烽火通信公司公告、Wind、德邦研究所 烽火通信以智慧光网构建全光底座为云网、算网业务发展奠定坚实基础,并持续推动算力网络从“算光协同”向“算光融合”直至“算光一体”的最终目标不断演进。通过自身优势ICT能力整合,烽火具备从全光网络核心设备、 ICT基础设施到光/铜一体化综合布线产品的完善产业布局,可提供由GPON/XGPON和Wi-Fi6技术为基础的全光网络、灵活的结构化全光综合布线系统、高效低碳的数据中心组成的场景化解决方案,以及糅合光纤预连接、FTTR等先进技术要素,为教育、医疗、政企等行业构建起超宽、极简、融合、智维的全光底座。 烽火通信在近期中国电信服务器集采中入围多个标包。近期,中国电信完成“2022-2023年服务器集中采购项目”招标工作,并公示中标候选人,烽火通信入围多个标包。本次集采是迄今为止国内三大运营商最大规模服务器集采 项目之一,总金额达131亿元,共设有7个标包,计算型、存储型等服务器款型悉数在列,招标规模超过20万台。烽火通信分别入围计算型服务器(I系列)、存储型服务器(I系列)、冷存储型服务器(I系列)、NFV型服务器(I