业绩、订单高增,海外业务持续拓展

AI智能总结

AI智能总结

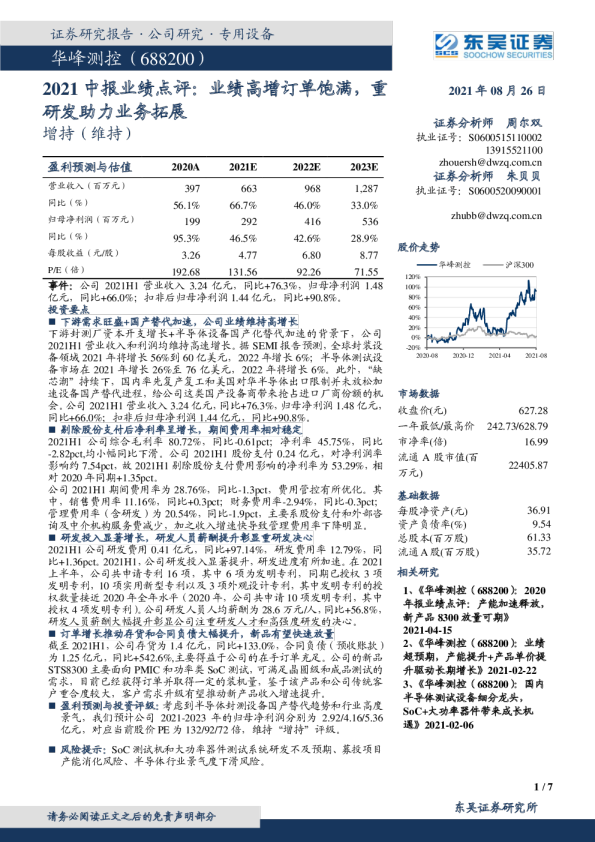

公司研究 报电力设备电池 告业绩、订单高增,海外业务持续拓展 2023-05-03 公司点评报告 买入/维持先导智能(300450) 昨收盘:38.25 走势比较 53% 38% 太23% 平8% 22/5/5 22/7/5 22/9/5 22/11/5 23/1/5 23/3/5 洋(7%) 证(22%) 券先导智能沪深300 股 份股票数据 有总股本/流通(百万股)1,566/1,454限总市值/流通(百万元)59,906/55,621公12个月最高/最低(元)68.34/34.48司相关研究报告: 证先导智能(300450)《稀缺整线龙头,券23年海外订单有望高增》--研2023/01/31 究 报告 证券分析师:崔文娟 电话:021-58502206 E-MAIL:cuiwj@tpyzq.com 执业资格证书编码:S1190520020001 证券分析师:刘国清 电话:021-61372597 E-MAIL:liugq@tpyzq.com 执业资格证书编码:S1190517040001 事件:公司发布2022年报及2023年一季报,其中2022年实现 营业收入139.32亿元,同比增长38.82%,实现归母净利润23.18亿元,同比增长46.25%;23年一季度实现营业收入32.74亿元,同比增长11.88%,实现归母净利润5.63亿元,同比增长62.64%。 新签订单持续创新高,各项业务持续推进。公司22年度新签订单 金额达260亿元(不含税),较21年同比增长约40%。收入拆分方面, 22年度锂电设备/智能物流系统/光伏设备/3C设备分别占总收入的 71%、12%、3%、4%。锂电业务端,已累计为宁德时代、中创新航、亿纬锂能、蜂巢能源等知名电池企业提供超过300GWh的锂电产品;智能物流系统端,公司的智能物流AGV与堆垛立体库系统出货量超过1000台套,并进入正负极材料领域;光伏业务端,与TOPCon、XBC等新技术领域与众多行业头部客户展开合作;3C业务端,3D玻璃移印、VR专用设备、新型表面制程、摄像头制程领域成绩斐然;氢能业务端,公司与海内外客户签约战略合作,在膜电极、双极板、电堆组装、活化测试、电解槽制氢等领域全面开花结果。 盈利能力持续提升。22年公司毛利率、净利率分别为37.75%、16.63%,较21年提升3.69/0.84pcts;23年一季度毛利率、净利率分别为41.46%、16.68%,同比提升10.66/4.84pcts,环比-1.63/+0.09pcts,其中22年锂电设备/智能物流系统毛利率提升推动公司盈利能力提升。 海外业务快速推进。公司目前已建立了多个海外分/子公司,并于去年全资收购欧洲自动化装备制造商Ontec,成为第一家在欧洲本土 建设技术中心的国产锂电设备企业,在锂电设备领域市占率稳居全球第一、欧洲第一,此外公司汽车产线业务和技术已获得宝马、大众、戴姆勒等一线主机厂的深度认可。我们认为未来有望随着公司持续加大海外布局及欧美电池厂建设步伐加快,进一步打开公司成长空间。 盈利预测与投资建议:预计2023年-2025年公司营业收入分别为206.27、267.11、322.20亿元,归母净利润分别为37.14、51.64、 61.82亿元,对应PE16/12/10倍,维持“买入”评级。 风险提示:新产品推广不及预期,海外业务拓展不及预期,同业竞争格局恶化等。 报告标题 2 公司点评报告P 盈利预测和财务指标: 2022A 2023E 2024E 2025E 营业收入(百万元)13932.35 20627.05 26710.66 32219.61 (+/-%)38.82% 48.05% 29.49% 20.62% 归母净利(百万元)2317.58 3714.14 5163.82 6181.75 (+/-%)46.25% 60.26% 39.03% 19.71% 摊薄每股收益(元)1.48 2.37 3.30 3.95 市盈率(PE)27.17 16.13 11.60 9.69 资料来源:Wind,太平洋证券,注:摊薄每股收益按最新总股本计算 利润表(百万元) 资产负债表(百万元) 2021A 2022E 2023E 2024E 2021A 2022E 2023E 2024E 营业总收入 13932 20627 26711 32220 货币资金 6169 11160 10915 13336 %同比增速 39% 48% 29% 21% 交易性金融资产 301 301 301 301 营业成本 8673 12778 16322 19655 应收账款及应收票据 6814 9469 11597 14539 毛利 5259 7849 10389 12565 存货 12405 17954 22486 28399 %营业收入 38% 38% 39% 39% 预付账款 370 511 653 786 税金及附加 92 124 147 195 其他流动资产 2916 4230 5052 6206 %营业收入 1% 1% 1% 1% 流动资产合计 28975 43625 51004 63568 销售费用 411 557 721 870 长期股权投资 0 0 0 0 %营业收入 3% 3% 3% 3% 投资性房地产 0 0 0 0 管理费用 719 1031 1336 1611 固定资产合计 1041 1156 1205 1238 %营业收入 5% 5% 5% 5% 无形资产 524 699 880 1072 研发费用 1348 1856 2404 2900 商誉 1087 1087 1087 1087 %营业收入 10% 9% 9% 9% 递延所得税资产 229 229 229 229 财务费用 -66 -108 -208 -203 其他非流动资产 1050 1216 1328 1330 %营业收入 0% -1% -1% -1% 资产总计 32907 48011 55731 68523 资产减值损失 -138 -166 -199 -238 短期借款 0 0 0 0 信用减值损失 -451 -677 -813 -975 应付票据及应付账款 9945 16321 17229 23173 其他收益 314 413 534 644 预收账款 0 0 0 0 投资收益 39 62 80 97 应付职工薪酬 558 835 1051 1271 净敞口套期收益 0 0 0 0 应交税费 312 377 440 613 公允价值变动收益 1 0 0 0 其他流动负债 10595 16192 18837 20684 资产处置收益 1 0 1 1 流动负债合计 21410 33725 37557 45742 营业利润 2520 4021 5593 6721 长期借款 0 0 0 0 %营业收入 18% 19% 21% 21% 应付债券 0 0 0 0 营业外收支 20 21 19 20 递延所得税负债 5 5 5 5 利润总额 2541 4042 5612 6741 其他非流动负债 369 369 369 369 %营业收入 18% 20% 21% 21% 负债合计 21783 34099 37930 46115 223 328 448 559 归属于母公司的所有者 11123 13913 17801 22408 所得税费用 权益 净利润 2318 3714 5164 6182 少数股东权益 0 0 0 0 %营业收入 17% 18% 19% 19% 股东权益 11123 13913 17801 22408 归属于母公司的净利润 2318 3714 5164 6182 负债及股东权益 32907 48011 55731 68523 %同比增速 46% 60% 39% 20% 现金流量表(百万元) 少数股东损益 0 0 0 0 2021A 2022E 2023E 2024E EPS(元/股) 1.48 2.37 3.30 3.95 经营活动现金流净额 1691 6574 1595 4452 基本指标 投资 2987 0 0 0 2021A 2022E 2023E 2024E 资本性支出 -987 -617 -512 -395 EPS 1.48 2.37 3.30 3.95 其他 10 -27 -38 -45 BVPS 7.10 8.88 11.37 14.31 投资活动现金流净额 2010 -643 -549 -440 PE 27.17 16.13 11.60 9.69 债权融资 140 0 0 0 PEG 0.59 0.27 0.30 0.49 股权融资 47 0 0 0 PB 5.67 4.31 3.37 2.67 支付股利及利息 -782 -940 -1290 -1590 EV/EBITDA 20.57 8.71 6.64 5.26 其他 -211 0 0 0 ROE 21% 27% 29% 28% 筹资活动现金流净额 -806 -940 -1290 -1590 ROIC 19% 34% 36% 35% 现金净流量 2912 4991 -244 2421 业绩、订单高增,海外业务持续拓展3 资料来源:WIND,太平洋证券 业绩、订单高增,海外业务持续拓展4 投资评级说明 1、行业评级 看好:预计未来6个月内,行业整体回报高于沪深300指数5%以上; 中性:预计未来6个月内,行业整体回报介于沪深300指数-5%与5%之间; 看淡:预计未来6个月内,行业整体回报低于沪深300指数5%以下。 2、公司评级 买入:预计未来6个月内,个股相对沪深300指数涨幅在15%以上; 增持:预计未来6个月内,个股相对沪深300指数涨幅介于5%与15%之间;持有:预计未来6个月内,个股相对沪深300指数涨幅介于-5%与5%之间; 减持:预计未来6个月内,个股相对沪深300指数涨幅介于-5%与-15%之间; 卖出:预计未来6个月内,个股相对沪深300指数涨幅低于-15%。 职务 姓名 手机 邮箱 全国销售总监 王均丽 13910596682 wangjl@tpyzq.com 华北销售总监 成小勇 18519233712 chengxy@tpyzq.com 华北销售 常新宇 13269957563 changxy@tpyzq.com 华北销售 佟宇婷 13522888135 tongyt@tpyzq.com 华北销售 王辉 18811735399 wanghui@tpyzq.com 华东销售总监 陈辉弥 13564966111 chenhm@tpyzq.com 华东销售 徐丽闵 17305260759 xulm@tpyzq.com 华东销售 胡亦真 17267491601 huyz@tpyzq.com 华东销售 李昕蔚 18846036786 lixw@tpyzq.com 华东销售 张国锋 18616165006 zhanggf@tpyzq.com 华东销售 胡平 13122990430 huping@tpyzq.com 华东销售 周许奕 021-58502206 zhouxuyi@tpyzq.com 华东销售 丁锟 13524364874 dingkun@tpyzq.com 华南销售副总监 查方龙 18565481133 zhafl@tpyzq.com 华南销售 张卓粤 13554982912 zhangzy@tpyzq.com 华南销售 何艺雯 13527560506 heyw@tpyzq.com 华南销售 李艳文 13728975701 liyw@tpyzq.com 销售团队 请务必阅读正文之后的免责条款部分守正出奇宁静致远 研究院 中国北京100044 北京市西城区北展北街九号华远·企业号D座 投诉电话:95397 投诉邮箱:kefu@tpyzq.com 重要声明 太平洋证券股份有限公司具有经营证券期货业务许可证,公司统一社会信用代码为:915300007