汽车营收持续增高,一季度净利润同比扭亏为盈

AI智能总结

AI智能总结

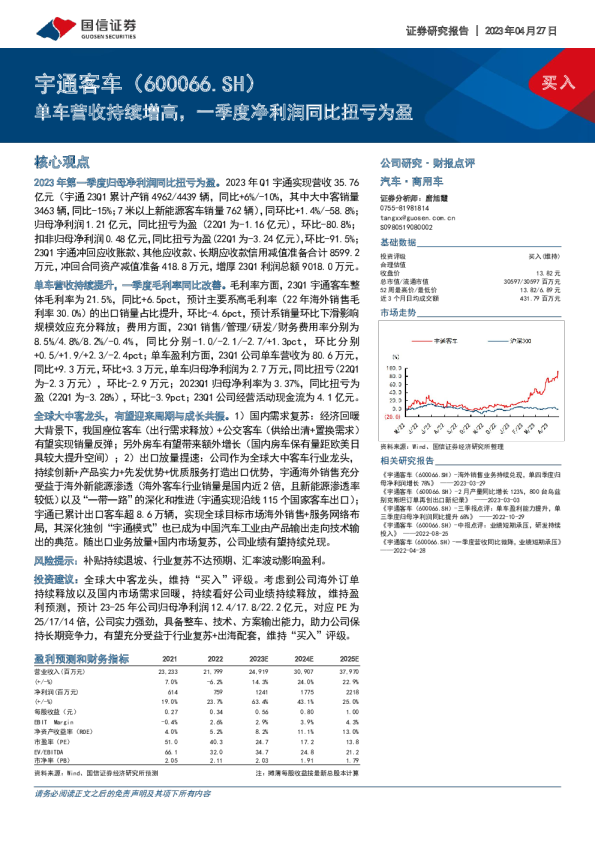

2023年第一季度归母净利润同比扭亏为盈。2023年Q1宇通实现营收35.76亿元(宇通23Q1累计产销4962/4439辆,同比+6%/-10%,其中大中客销量3463辆,同比-15%;7米以上新能源客车销量762辆),同环比+1.4%/-58.8%; 归母净利润1.21亿元,同比扭亏为盈(22Q1为-1.16亿元),环比-80.8%; 扣非归母净利润0.48亿元,同比扭亏为盈(22Q1为-3.24亿元),环比-91.5%; 23Q1宇通冲回应收账款、其他应收款、长期应收款信用减值准备合计8599.2万元,冲回合同资产减值准备418.8万元,增厚23Q1利润总额9018.0万元。 单车营收持续提升,一季度毛利率同比改善。毛利率方面,23Q1宇通客车整体毛利率为21.5%,同比+6.5pct,预计主要系高毛利率(22年海外销售毛利率30.0%)的出口销量占比提升,环比-4.6pct,预计系销量环比下滑影响规模效应充分释放;费用方面,23Q1销售/管理/研发/财务费用率分别为8.5%/4.8%/8.2%/-0.4%, 同比分别-1.0/-2.1/-2.7/+1.3pct, 环比分别+0.5/+1.9/+2.3/-2.4pct;单车盈利方面,23Q1公司单车营收为80.6万元,同比+9.3万元,环比+3.3万元,单车归母净利润为2.7万元,同比扭亏(22Q1为-2.3万元),环比-2.9万元;2023Q1归母净利率为3.37%,同比扭亏为盈(22Q1为-3.28%),环比-3.9pct;23Q1公司经营活动现金流为4.1亿元。 全球大中客龙头,有望迎来周期与成长共振。1)国内需求复苏:经济回暖大背景下,我国座位客车(出行需求释放)+公交客车(供给出清+置换需求)有望实现销量反弹;另外房车有望带来额外增长(国内房车保有量距欧美日具较大提升空间);2)出口放量提速:公司作为全球大中客车行业龙头,持续创新+产品实力+先发优势+优质服务打造出口优势,宇通海外销售充分受益于海外新能源渗透(海外客车行业销量是国内近2倍,且新能源渗透率较低)以及“一带一路”的深化和推进(宇通实现沿线115个国家客车出口); 宇通已累计出口客车超8.6万辆,实现全球目标市场海外销售+服务网络布局,其深化独创“宇通模式”也已成为中国汽车工业由产品输出走向技术输出的典范。随出口业务放量+国内市场复苏,公司业绩有望持续兑现。 风险提示:补贴持续退坡、行业复苏不达预期、汇率波动影响盈利。 投资建议:全球大中客龙头,维持“买入”评级。考虑到公司海外订单持续释放以及国内市场需求回暖,持续看好公司业绩持续释放,维持盈利预测,预计23-25年公司归母净利润12.4/17.8/22.2亿元,对应PE为25/17/14倍,公司实力强劲,具备整车、技术、方案输出能力,助力公司保持长期竞争力,有望充分受益于行业复苏+出海配套,维持“买入”评级。 盈利预测和财务指标 业绩概述:2023年Q1宇通实现营收35.76亿元(宇通23Q1累计产销4962/4439量,同比+6%/-10%,其中大中客销量3463辆,同比-15%;7米以上新能源客车销量762辆),同环比+1.4%/-58.8%;归母净利润1.21亿元,同比扭亏为盈(22Q1为-1.16亿元),环比-80.8%,扣非归母净利润0.48亿元,同比扭亏为盈(22Q1为-3.24亿元),环比-91.5%;23Q1宇通冲回应收账款、其他应收款、长期应收款信用减值准备合计8599.2万元,冲回合同资产减值准备418.8万元,增厚23Q1利润总额9018.0万元。 图1:宇通客车营业收入及增速(单位:亿元、%) 图2:宇通客车单季营业收入及增速(单位:亿元、%) 图3:宇通客车归母净利润及增速(单位:亿元、%) 图4:宇通客车单季归母净利润及增速(单位:亿元、%) 毛利率方面,23Q1宇通客车整体毛利率为21.5%,环比-4.6pct,预计系销量环比下滑影响规模效应充分释放,同比+6.5pct,预计主要系高毛利率(22年海外销售毛利率30.0%)的出口销量占比提升。 费用方面,23Q1宇通客车销售/管理/研发/财务费用率分别为8.5%/4.8%/8.2%/-0.4%,同比分别-1.0/-2.1/-2.7/+1.3pct,环比分别+0.5/+1.9/+2.3/-2.4pct。 单车盈利方面,23Q1公司单车营收为80.6万元,同比+9.3万元,环比+3.3万元,单车归母净利润为2.7万元,同比扭亏(22Q1为-2.3万元),环比-2.9万元;2023Q1归母净利率为3.37%,同比扭亏为盈(22Q1为-3.28%),环比-3.9pct;23Q1公司经营活动现金流为4.1亿元。 图5:宇通客车毛利率、净利率变化情况 图6:宇通客车季度毛利率、净利率变化情况 图7:宇通客车四项费用率变化情况 图8:宇通客车季度四项费用率变化情况 图9:宇通客车单车营收情况(亿元) 图10:宇通客车单车净利润情况(亿元) 表1:宇通客车季度数据拆分(亿元,%,万辆) 整体分销量看,宇通3月客车产销分别为2566/2390辆,同比+12%/+5%,1-3月累计产销分别为4962/4439辆,同比+6%/-10%;宇通3月大中客车销量1920辆,同比基本持平;1-3月销量3463辆,同比-15%。 新能源来看,23Q1宇通客车7米以上新能源客车762辆,同比-54.3%,市占率13.5%;7米以上新能源公交客车销量608辆,同比-51.7%,市占率11.9%。 图11:宇通客车大中客销量(辆) 图12:宇通客车轻客销量(辆) 表2:宇通新能源车收入、补贴情况梳理(万元) “一带一路”背景下,宇通海外市场进展顺利,有望持续贡献业绩 2022年海外业务持续拓展,技术+服务出口模式进展顺利。截至2022年末,宇通已累计出口客车超87000辆,新能源客车在中东、拉美、东南亚、欧洲等20多个国家或地区形成批量销售,摘得2022年度欧洲纯电动客车的销量冠军,更覆盖“一带一路”沿线115个国家,在卡塔尔、沙特、乌兹别克斯坦、波兰等多个国家成为唯一的新能源客车供应商或最大的新能源客车供应商。同时,公司从“制造型+销售产品”企业向“制造服务型+解决方案”奋力转型。2022年在卢赛尔见证全球最大电动车场站落成,并获得管理维修服务工作授权,通过国际化运维团队入驻,负责电动车辆的PDI检查、日常维护保养、故障诊断、技术指导、远程支持等车辆全生命周期管理。并在哈萨克斯坦、巴基斯坦、埃及、马来西亚等十余个国家和地区通过KD组装方式进行本土化合作,实现由产品输出走向“技术输出”创新业务模式。 图13:沙特奔跑的宇通新能源客车 图14:宇通客车海外销售占比提升(亿元) “一带一路”背景下,2023年出口业绩增长可期。展望2023年,随全球经济的恢复和公共交通出行需求的改善以及各类大型赛事、展会如期举办,预计客车行业需求将会持续恢复性增长,同时,随着新能源客车社会认可度不断提高,在环境保护要求、国际形象提升及新能源车辆技术不断进步、经济性不断提高等因素影响下,海外市场对新能源的需求也将持续快速提升: 4月初,据客车信息网显示,继宇通乌兹别克斯坦800辆客车大单陆续交付后,哈萨克斯坦150辆大单首批客车抵达该国卡拉千达州,在QazTehna工厂下线后将投入该国公共系统使用。 2月16日,宇通官宣斩获沙特阿拉伯550辆客车订单,其中300辆中高端公路客车C13 PRO(ZK6138H)已陆续交付沙特花园城市-利雅得,剩余250辆将于4、5月份陆续交付。已经交付的300辆宇通中高端公路客车将投运到利雅得长距离公共客运线路。自2006年首次进入沙特市场,宇通客车对当地市场的深耕已有17年,树立中国制造的优良品牌形象和市场口碑,成为该国家主流客车供应商。 3月2日,宇通宣布乌兹别克斯坦订购的800辆客车订单开始首批交付,再创中国对乌兹别克斯坦客车出口新纪录,这也是今年以来最大的新能源客车订单。本次订单共300台纯电动和500台CNG天然气,预计年内陆续实现交付。宇通基于核心“三电”技术,为乌兹别克斯坦提供定制化产品解决方案,在当地设立长期驻扎的售后服务专业团队,定期组织客户司机培训,不定时线上跟车指导;并在当地储备近13万美元配件保证车辆安全高效运营,而首次大批量引进新能源客车的乌兹别克斯坦将在宇通助力下实现公共交通出行电动化、低碳化转型。 表3:宇通客车近期出海交付情况梳理 展望2023年,随全球经济的恢复和公共交通出行需求的改善以及各类大型赛事、展会如期举办,预计客车行业需求将会持续恢复性增长,同时随着新能源客车社会认可度不断提高,在环境保护要求、国际形象提升及新能源车辆技术不断进步、经济性不断提高等因素影响下,海外市场对新能源的需求也将持续快速提升。基于环保压力和社会责任,诸多国家持续加大新能源推广力度,新能源客车需求预计将快速增长,欧洲、拉美、东南亚等市场存在批量订单机会。同时中国新能源车领跑全球,具备完善的供应链体系、成熟的产品设计、强悍的成本控制能力等诸多优势,我国客车出口数量持续增长。宇通打造“技术+服务出口”创新模式,抓住海内外新能源发展差异的窗口期努力获取订单,综合竞争力卓越,海外营收占比持续攀升。 5G时代公交智能化提速,商业模式有望拓展 5G车联网、智慧交通基建发展背景下,带给客车企业新的发展机遇。无人驾驶背景下客车行业有望从以下四个维度陆续实现商业模式的升级,公交市场规模有望拓展至4000亿元。宇通客车作为大中客行业引领者,于2013年就已开始布局并专注智能网联和自动驾驶技术的研究。2019年3月,宇通L4级自动驾驶巴士“小宇1.0”亮相博鳌亚洲论坛;2020年11月,宇通发布了“小宇2.0”。“小宇2.0”是业内首款支持无安全员运营的自动驾驶巴士,可实现在晴、雨、雾等各类天气及不同路况下自动驾驶,造就了业内首款支持无安全员运营的L4级自动驾驶微循环。小宇2.0版能够满足园区、景区、公交、机场等多种应用场景需求,“小宇系列”已在宇通工业园、海南博鳌、郑州智慧岛、金融岛等多地运营。 图15:L4级自动驾驶巴士小宇2.0 图16:L4级自动驾驶巴士小宇2.0 疫情影响消化、新能源透支效应消化以及电动客车出口、智能化加速,公司作为大中客龙头有望迎来周期与成长共振: 周期性:新能源透支消化、疫情影响减弱,行业有望迎来拐点。1)公司营收约90%来源于大中客。大中客营收约50%、销量约40%来源于公交车,公交车的周期性一方面来源于自身更换周期,另一方面和地方财政支出高度相关。大中客销量中40%+来源于座位客车,周期性主要来源于自身的更换周期;2)公交车进入新能源透支效应的第三年,公路车中旅游和团体为新能源透支效应消化的第五年,均处于后期;公路车中客运班线已经历8年运营更换周期,有望企稳。3)随海内外疫苗普及,国内公交、旅游、客运以及出口被抑制的需求有望释放。 成长性:电动车出口、智能化迎来催化。“碳中和”背景下,欧洲通过《欧洲气候法》以及拜登当选,海外电动客车迎来催化,有效出口市场有望扩容,预计提供10万辆潜在出口市场(2022年我国大中客销量为6.3万辆,其中出口2.2万辆)。 投资建议:全球大中客龙头,维持买入评级。 考虑到公司海外订单持续释放以及国内市场的需求回暖,持续看好公司业绩持续释放,维持盈利预测,预计23-25年宇通客车归母净利润为12.4/17.8/22.2亿元,对应PE为25/17/14倍。公司实力强劲,具备整车、技术、方案输出能力,助力公司保持长期竞争力,有望充分受益于行业复苏+出海配套,维持“买入”评级。 表4:可比公司估值表 财务预测与估值 资产负债表(百万元) 利润表(百万元) 现金流量表(百万元)