Q4营收短期承压,盈利企稳回升

AI智能总结

AI智能总结

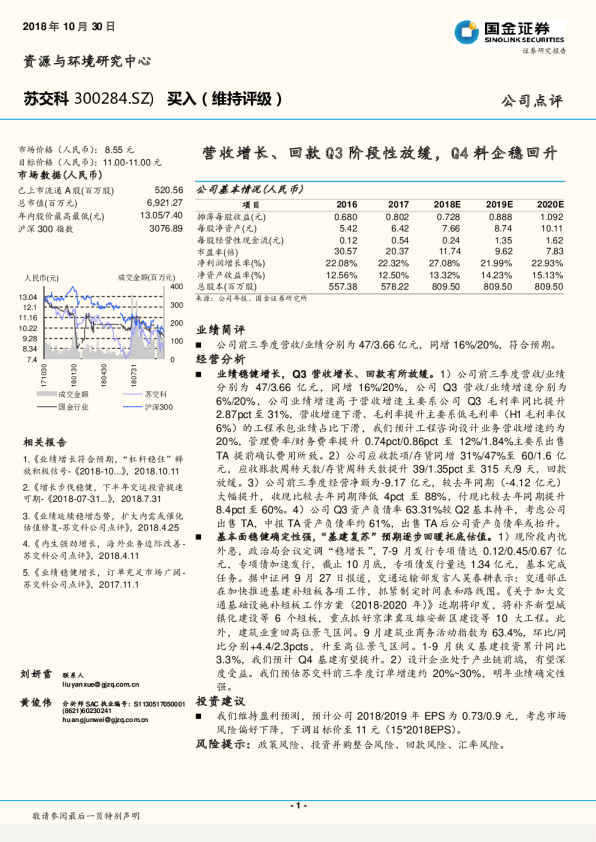

事件:22年公司实现营业收入22.8亿元,同比-1.8%;归母净利润3.1亿元,同比-16.3%;扣非归母净利润2.8亿元,同比-21.6%。22Q4公司实现营业收入6.4亿元,同比-11.9%;归母净利润1.0亿元,同比-6.5%;扣非归母净利润0.8亿元,同比-20.9%。公司拟向全体股东按每10股派发现金红利6元(含税),合计派发现金股利2.45亿元(含税),占22年归母净利润比例78%。 收入短期承压,电商逆势增长。22年房地产市场面临严峻考验,拖累后周期厨电行业持续走弱,据奥维云网推总数据,22年厨大电市场全渠道零售额1586亿元,同比-9.6%;集成灶、洗碗机品类零售额仍逆势实现增长,22年全渠道零售额分别同比+1%/+3%。公司层面,火星人22年收入-1.8%,我们认为集成灶高度依赖新房竣工,是其在地产下行周期内收入受损的主要原因。1)产品端:公司22年集成灶创收20.2亿元,同比-1.05%。2)渠道端:公司22年线上/线下渠道收入分别为11.1/11.7亿元,分别同比+14.2%/-13.3%,公司较早介入电商渠道并形成领先地位,22年在线下消费场景客流承压情况下线上渠道仍实现坚韧增长。我们认为,伴随地产边际回暖,公司凭借持续扩张的渠道策略和线上线下双轮驱动的战略,有望带动23年产品需求修复。 毛利迎来上升通道,研发蓄力多品类发展。22Q4公司毛利率为45.1%,同比+2.2pct,我们预计主要受益于大宗价格走低以及集成灶产品结构优化 。 费用端 ,22Q4公司销售/管理/研发/财务费用率分别为21%/4%/4%/-1%,同比-0.3/+0.9/+1.3/-0.5pct,公司持续加大技术研发力度,22年产品新上市、性能升级共计100+款。此外,公司22Q4计提信用减值损失1824万元,获得政府补助1912万元(非经,预计部分为嵌入式软件产品退税),综合作用下公司22Q4归母净利率同比+1pct至15%。 投资建议:地产数据失速、消费能力减弱等外部压力下,Q4集成灶赛道增速短期承压,但我们认为其产品力构建的渗透逻辑长期成立。火星人作为行业龙头,已构筑起线上、线下双轮驱动的领先模式,同时持续扩张KA、家装等新兴流量入口,并打造集成洗碗机第二增长曲线,有望在中长期保持稳健增长。预计公司23-25年归母净利润4.5/5.5/6.8亿元(23-24年前值4.5/5.7亿元),对应PE23.7x/19.4x/15.7x,维持“买入”评级。 风险提示:公司产品销售不及预期;原材料价格上涨的风险;房地产市场波动的风险;市场竞争加剧的风险。 财务数据和估值 事件 22年公司实现营业收入22.8亿元,同比-1.8%;归母净利润3.1亿元,同比-16.3%;扣非归母净利润2.8亿元,同比-21.6%。22Q4公司实现营业收入6.4亿元,同比-11.9%;归母净利润1.0亿元,同比-6.5%;扣非归母净利润0.8亿元,同比-20.9%。 公司拟向全体股东按每10股派发现金红利6元(含税),合计派发现金股利2.45亿元(含税),占22年归母净利润比例78%。 图1:2018-2022年公司营业收入情况(亿元) 图2:2018-2022年公司归母净利润、扣非归母净利润情况(亿元) 点评 收入短期承压,电商逆势增长。22年房地产市场面临严峻考验,拖累后周期厨电行业持续走弱,据奥维云网推总数据,22年厨大电市场全渠道零售额1586亿元,同比-9.6%;集成灶、洗碗机品类零售额仍逆势实现增长,22年全渠道零售额分别同比+1%/+3%。公司层面,火星人22年收入-1.8%,我们认为集成灶高度依赖新房竣工,是其在地产下行周期内收入受损的主要原因。1)产品端:公司22年集成灶创收20.2亿元,同比-1.05%。2)渠道端:公司22年线上/线下渠道收入分别为11.1/11.7亿元,分别同比+14.2%/-13.3%,公司较早介入电商渠道并形成领先地位,22年在线下消费场景客流承压情况下线上渠道仍实现坚韧增长。我们认为,伴随地产边际回暖,公司凭借持续扩张的渠道策略和线上线下双轮驱动的战略,有望带动23年产品需求修复。 图3:2017-2022年公司分产品营业收入情况(亿元) 图4:2017-2022年公司分渠道收入情况(亿元) 毛利迎来上升通道,研发蓄力多品类发展。22Q4公司毛利率为45.1%,同比+2.2pct,我们预计主要受益于大宗价格走低以及集成灶产品结构优化。费用端,22Q4公司销售/管理/研发/财务费用率分别为21%/4%/4%/-1%,同比-0.3/+0.9/+1.3/-0.5pct,公司持续加大技术研发力度,22年产品新上市、性能升级共计100+款。此外,公司22Q4计提信用减值损失1824万元,获得政府补助1912万元(非经,预计部分为嵌入式软件产品退税),综合作用下公司22Q4归母净利率同比+1pct至15%。 图5:2018-2022年公司毛利率、归母净利率、扣非归母净利率 图6:2018-2022年公司销售、管理、研发、财务费用率 从资产负债表看,公司2022年末货币资金+交易性金融资产为18亿元,同比+48%;存货为3亿元,同比+14%;应收票据和账款合计为2亿元,同比+148%;应付票据和账款合计为4亿元,同比-8%。公司2022年全年存货/应收账款/应付账款周转天数分别为74/18/89天,同比+9/+8/+4天。 图7:2018-2022年公司货币资金、存货、应收情况(亿元) 图8:2018-2022年公司周转情况(天) 从现金流看,公司2022年全年经营活动产生的现金流量净额为2.6亿元,同比-57%,主要系销售回款减少、经营性费用增加所致;投资活动产生的现金流量净额为-8.3亿元,同比-107%,主要为购买银行及机构理财、银行定存且部分尚未到期所致;筹资活动产生的现金流量净额为5.2亿元,同比+257%,大幅增长主要因发行债券及银行借款增加。 图9:2018-2022年公司经营/投资/筹资活动现金流情况(亿元) 投资建议 地产数据失速、消费能力减弱等外部压力下,Q4集成灶赛道增速短期承压,但我们认为其产品力构建的渗透逻辑长期成立。火星人作为行业龙头,已构筑起线上、线下双轮驱动的领先模式,同时持续扩张KA、家装等新兴流量入口,并打造集成洗碗机第二增长曲线,有望在中长期保持稳健增长。预计公司23-25年归母净利润4.5/5.5/6.8亿元(23-24年前值4.5/5.7亿元),对应PE 23.7x/19.4x/15.7x,维持“买入”评级。 风险提示 公司产品销售不及预期;原材料价格上涨的风险;房地产市场波动的风险;市场竞争加剧的风险。