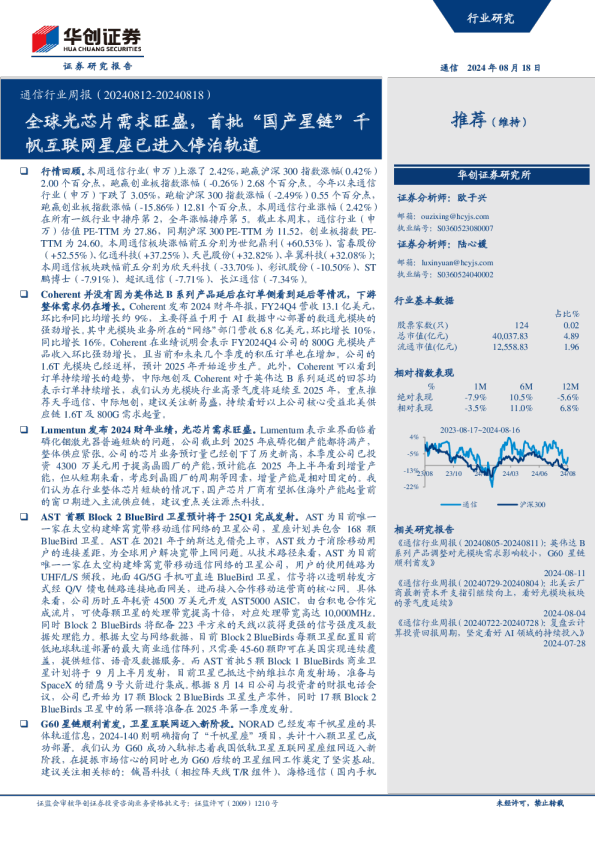

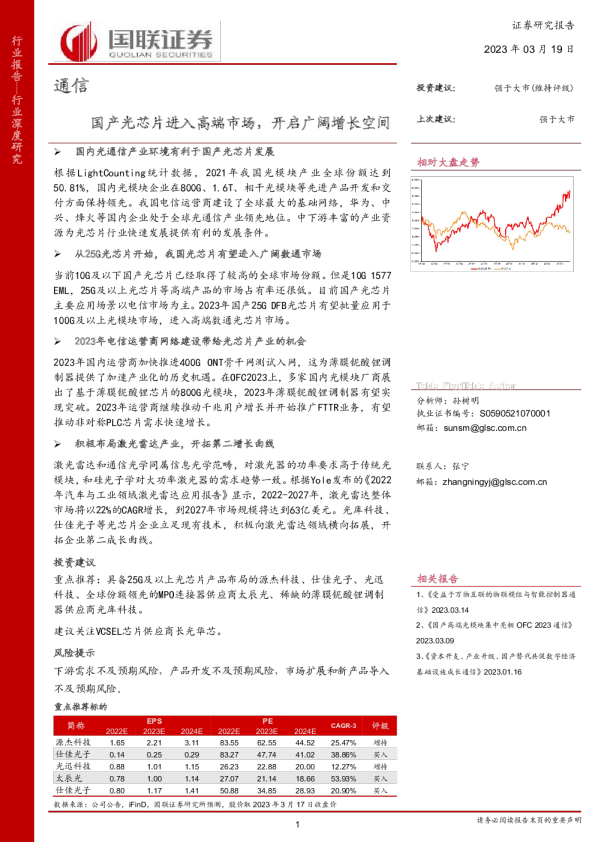

通信行业:国产光芯片进入高端市场,开启广阔增长空间

AI智能总结

AI智能总结

国内光通信产业环境有利于国产光芯片发展 根据 LightCounting 统计数据 , 2021 年我国光模块产业全球份额达到50.81%,国内光模块企业在800G、1.6T、相干光模块等先进产品开发和交付方面保持领先。我国电信运营商建设了全球最大的基础网络,华为、中兴、烽火等国内企业处于全球光通信产业领先地位。中下游丰富的产业资源为光芯片行业快速发展提供有利的发展条件。 从25G光芯片开始,我国光芯片有望进入广阔数通市场 当前10G及以下国产光芯片已经取得了较高的全球市场份额。但是10G 1577 EML,25G及以上光芯片等高端产品的市场占有率还很低。目前国产光芯片主要应用场景以电信市场为主。2023年国产25G DFB光芯片有望批量应用于100G及以上光模块市场,进入高端数通光芯片市场。 2023年电信运营商网络建设带给光芯片产业的机会 2023年国内运营商加快推进400GONT骨干网测试入网,这为薄膜铌酸锂调制器提供了加速产业化的历史机遇。在OFC2023上,多家国内光模块厂商展出了基于薄膜铌酸锂芯片的800G光模块,2023年薄膜铌酸锂调制器有望实现突破。2023年运营商继续推动千兆用户增长并开始推广FTTR业务,有望推动非对称PLC芯片需求快速增长。 积极布局激光雷达产业,开拓第二增长曲线 激光雷达和通信光学同属信息光学范畴,对激光器的功率要求高于传统光模块,和硅光子学对大功率激光器的需求趋势一致。根据Yole发布的《2022年汽车与工业领域激光雷达应用报告》显示,2022-2027年,激光雷达整体市场将以22%的CAGR增长,到2027年市场规模将达到63亿美元。光库科技、仕佳光子等光芯片企业立足现有技术,积极向激光雷达领域横向拓展,开拓企业第二成长曲线。 投资建议 重点推荐:具备25G及以上光芯片产品布局的源杰科技、仕佳光子、光迅科技、全球份额领先的MPO连接器供应商太辰光、稀缺的薄膜铌酸锂调制器供应商光库科技。 建议关注VCSEL芯片供应商长光华芯。 风险提示 下游需求不及预期风险,产品开发不及预期风险,市场扩展和新产品导入不及预期风险。 投资聚焦 研究背景 根据LightCounting统计和预测数据,2021年全球光模块市场规模超过100亿美金,国产光模块市场份额过半。2022年400G光模块开始大规模部署,800G光模块开始放量,高速光芯片产品需求持续增长。根据Omdia对数据中心和电信场景激光器芯片的预测,2019年至2025年25G及以上速率光模块所使用的光芯片整体市场空间将从13.56亿美元增长至43.40亿美元,年均复合增长率将达到21.40%。 随着25G国产光芯片量产,国产光芯片有望切入25G及以上高端光芯片市场。 MPO高效链接器,AWG无源芯片、薄膜铌酸锂调制器等低功耗器件的需求有望持续增长。我们看好国产光芯片行业从低端市场向高端市场,从电信市场向数通市场,从国内市场向海外市场扩展的机会。 创新之处 我们结合LightCounting数据库,对各类通信光芯片的应用场景进行了细致的拆解,分析数据中心、PON网络、无线回传、DWDM等各个细分光通信市场对各类光器件的需求变化,测算2023-2027年的市场空间。为未来五年光芯片、光器件行业研究提供数据支持。 我们聚焦10G、25G和50G及以上三个关键代际的光芯片产品,重点分析国产光芯片切入海外数通市场带来产业发展机会。 我们同时分析了FTTR、400G OTN等2023年国内运营商网络建设重点方向带给光芯片产业的机会,特别是对非对称PLC分路器芯片、薄膜铌酸锂调制器的影响。 核心结论 10G光芯片的主要增量需求来自10G PON和5G中回传市场,但是需求增长的同时市场规模逐步减少,成本优势成为重要的竞争力之一; 25G DFB是国产光芯片进入数据市场的机会,50G EML是国产光芯片在数通市场份额提升的重点。从国内电信市场到海外数通市场,国产光芯片行业空间有望实现快速扩展; 低功耗和小型化成为800G和1.6T光模块的关键诉求,薄膜铌酸锂芯片和硅光工艺结合成为行业技术方向。同时400G DWDM商用为薄膜铌酸锂调制器产业化提供机会。2023年薄膜铌酸锂芯片和调制器有望批量应用于800G光模块和400G OTN设备,实现从零到一的突破; 随着400G以上光模块放量部署,AWG无源芯片、MPO高速率连接器迎来持续增长机会。 1厚积薄发不断进步的国产光芯片行业 1.1光芯片是现代光通信器件核心元件 光通信系统是以光信号为信息载体,以光纤作为传输介质,通过电光转换,以光信号传输信息的系统。按照在信息流中位置,光通信器件主要功能包括:光信号产生、光信号调制、光信号传输、光信号处理、光信号探测。 图表 1:光通信器件与信息流的对应关系 从产业链角度看,光芯片、电芯片、PCB、其他结构件构成光通信产业上游;产业中游为光器件,包括光组件与光模块;产业下游组装成系统设备,最终应用于电信市场,如光纤接入、4G/5G移动通信网络,云计算、互联网厂商数据中心等领域。 图表 2:光通信产业链 光器件按照是否需要电源驱动,可分为有源光器件和无源光器件。有源光器件主要用于光电信号转换,包括激光器、调制器、探测器和集成器件等。无源器件用于满足光传输环节的其他功能,包括光连接器、光隔离器、光分路器、光滤波器等。 光芯片还可以按照材料体系及制造工艺的不同,分为InP、GaAs、硅基和薄膜铌酸锂四类。其中InP衬底主要用于直接调制DFB/电吸收EML芯片、探测器PIN/APD芯片、放大器芯片、调制器芯片等;GaAs衬底用于高功率激光芯片、VCSEL芯片等;硅基衬底用于PLC、AWG、调制器、光开光芯片等,LiNbO3衬底主要用于高速率调制器芯片。 图表 3:光芯片产品种类划分 光芯片主要用于光模块内部,根据中商情报网、华经产业研究院等机构公布光模块成本结构分析,光芯片成本约占光模块总成本的 19%左右。 图表 4:光模块成本拆分 1 图表 5:光模块成本拆分 2 激光器芯片和探测器芯片是最主要的有源光芯片,其中激光器芯片主要用于发射信号,将电信号转化为光信号,探测器芯片主要用于接收信号,将光信号转化为电信号。 激光器芯片,按出光结构可进一步分为面发射芯片和边发射芯片,面发射芯片包括 VCSEL 芯片,边发射芯片包括 FP、DFB 和 EML 芯片;探测器芯片主要有 PIN 和APD 两类。 图表 6:有源光芯片分类 激光器芯片和探测器芯片,根据调制速率、功耗、传输距离、成本等关键特性的不同,分别应用于无线回传、FTTX 接入网、数据中心、长途传输等光通信场景中。 图表 7:激光器芯片、探测器芯片主要类型和特征 1.2光芯片企业采用IDM模式提高竞争力 光芯片生产工艺和流程均较为复杂,包括芯片设计、基板制造、磊晶成长、晶粒制造、封装测试共五个主要环节。芯片设计指根据芯片功能需求制作光电线路图,这是光芯片生产流程的核心环节。我国多数企业主要集中在这一环,拥有设计能力但不具备生产能力。 基板制造/衬底:主要指 InP/GaAs 等材料经提纯、拉晶、切割、抛光、研磨制成单晶体衬底(基板),这是光芯片规模制造的第一个重要环节; 磊晶生长/外延片:根据设计需求,生产企业用基板和有机金属气体在 MOCVD/MBE设备里长晶,制成外延片。外延片是决定光芯片性能的关键一环,生成条件较为严苛,是光芯片行业技术壁垒最高环节; 晶粒制造和封装测试:对外延片进行光刻等系列处理,最后封装成拥有完整光电性能的光芯片。 图表 8:光芯片企业采用 IDM 模式提高竞争力 IDM 模式能及时响应各类市场需求,灵活调整产品设计、生产环节的工艺参数及产线的生产计划;能高效排查问题原因,精准指向产品设计、生产工序或测试环节等问题点;还能有效保护产品设计结构与工艺制程的知识产权。 国内光芯片企业通过 IDM 模式,可以在响应速度和成本方面取得竞争优势。从源杰科技 IPO 材料披露的产品价格看,国产光芯片可以通过价格优势提升市场份额,并且能在产品成熟期保持价格稳定。 图表 9:光芯片产品核心竞争力 图表 10:源杰科技光芯片价格 1.3国产光芯片产品竞争力不断提升 我国光通信企业从下游到中游,已经初步建立全球领先的竞争力,下游的华为、中兴、烽火等设备企业的传输设备是产率全球领先。在中游的光模块领域,根据LightCounting 数据,2021 年中国光模块供应商在全球市场的占有率超过 50%。 上游的光芯片是光器件的核心元件,美国和日本企业依然占据全球光器件行业市场领先地位,高端芯片进口依赖度高。继光模块产业之后,光芯片是我国光电子领域国产化水平亟待提升的重点环节。 图表 11:光通信产业领域的竞争力 图表 12:光通信产业国产化率 从国产化进展来看,当前我国高功率激光器芯片,部分高速率激光器芯片已处于国产化加速突破阶段,而光探测芯片、25G 以上高速率光芯片仍处于进口替代早期阶段。国产光芯片在高端产品领域同国外厂商还有较大差距。 图表 13:截至 2022 年,我国光芯片国产化水平 按照产品速率区分,我国光芯片企业已基本掌握 10G 及以下速率光芯片的核心技术,依靠封装优势在中低端市场已形成较强影响力。根据 ICC 预测,2021 年 2.5G 及以下国产光芯片占全球比重超过 90%,10G 光芯片方面国产光芯片占全球比重约 60%,但不同频段光芯片的国产化情况存在差异,部分 10G 光芯片产品性能要求较高、难度较大,如 10G VCSEL EML 激光器芯片等,国产化率不到 40%。 图表 14:2021 年全球 2.5G 及以下 DFB/FP 激光器芯片市场份额 图表 15:2021 年全球 10G DFB 激光器芯片市场份额 国产光芯片行业同时面临低端产品竞争激烈,高端产品突破困难的国产替代挑战。 作为从原材料到光器件的关键环节,光芯片企业还需要上游衬底企业和下游光模块企业的配合,来加快产品性能完善和导入。 光芯片行业具有较高的准入门槛。特别是采用IDM模式的企业,光芯片产品设计、良率的提升需要较长周期。光芯片导入下游光器件和模块,需要经过性能测试、可靠性测试等过程。 图表 16:国产光芯片企业波特五力分析 2从光模块行业预测看光芯片需求增长 2.1数通市场25G及以上光芯片需求保持增长 光芯片市场规模约为光模块规模的20% 根据 LightCounting 预测,2023 年全球光模块市场规模增长 4.34%,2024-2027年 4 年 CAGR 为 11.43%,有望在 2027 年突破 200 亿美元,2024 年开始恢复较快增长。 根据中金企信统计数,2021 全球光通信用光芯片市场规模为 146.70 亿元,其中2.5G、10G 及 25G 及以上光芯片市场规模分别为 11.67 亿元、27.48 亿元、107.55 亿元。根据 Omdia 对数据中心和电信场景激光器芯片的预测,2021 年 25G 及以上速率光模块所使用的光芯片整体市场规模为 19.13 亿美元,折合约 130 亿人民币。 结合上述数据推算,2021 年全球通信光芯片市场规模约为光模块市场规模的 18-20%。我们按照低端光模块市场 18%,高端光模块市场 20%的比例核算对应的光芯片市场规模。 图表 17:全球光模块市场份额(百万美元) 图表 18:高速率光芯片市场空间及预测(百万美元) 低速率数据中心光模块量价齐降 目前产品架构成熟的光模块多采用PSM4或者CWDM4的四通道结构。10G及以下光芯片大致对应1G、10G、40G光模块。从LightCounting的预测数据看,1G、10G、40G数通光模块发货量从2023年开始下降,市场规模从2022年的6.14亿美元下降到2027年的1.50亿美元。按照18%的占比,对应的光芯片市场规模从2022年的1.11亿