商贸零售行业点评报告:出行复苏数据跟踪周报(2023年第3周):短途出行意愿较好恢复,长途数据有望见底回升

AI智能总结

AI智能总结

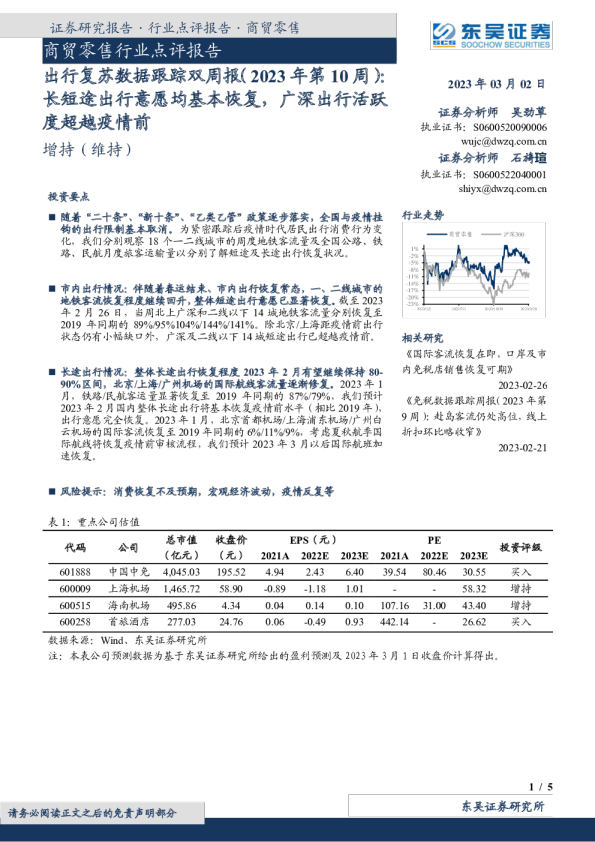

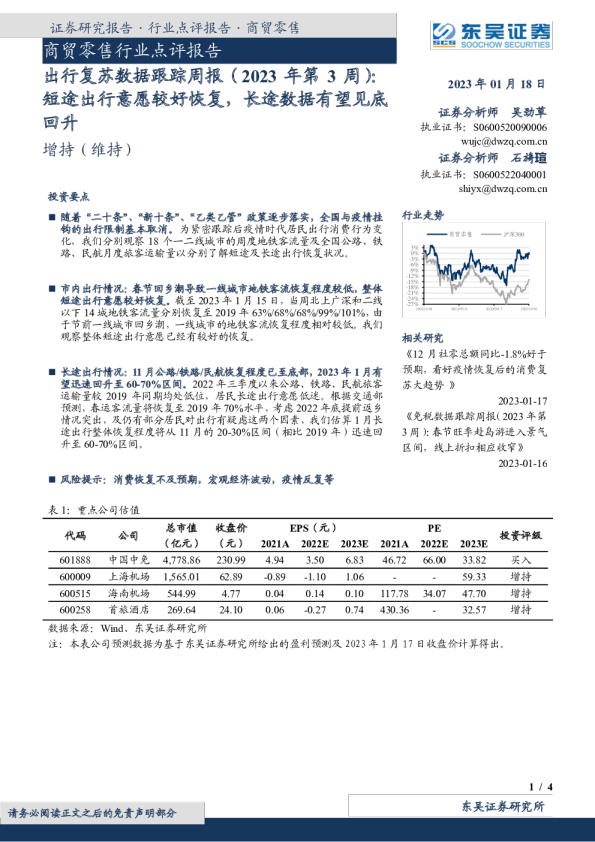

商贸零售行业点评报告 证券研究报告·行业点评报告·商贸零售 出行复苏数据跟踪周报(2023年第3周):短途出行意愿较好恢复,长途数据有望见底回升 增持(维持) 投资要点 随着“二十条”、“新十条”、“乙类乙管”政策逐步落实,全国与疫情挂 2023年01月18日 证券分析师吴劲草 执业证书:S0600520090006 wujc@dwzq.com.cn 证券分析师石旖瑄 执业证书:S0600522040001 shiyx@dwzq.com.cn 行业走势 钩的出行限制基本取消。为紧密跟踪后疫情时代居民出行消费行为变商贸零售沪深300 化,我们分别观察18个一二线城市的周度地铁客流量及全国公路、铁路、民航月度旅客运输量以分别了解短途及长途出行恢复状况。 市内出行情况:春节回乡潮导致一线城市地铁客流恢复程度较低,整体短途出行意愿较好恢复。截至2023年1月15日,当周北上广深和二线以下14城地铁客流量分别恢复至2019年63%/68%/68%/99%/101%,由 于节前一线城市回乡潮,一线城市的地铁客流恢复程度相对较低。我们观察整体短途出行意愿已经有较好的恢复。 长途出行情况:11月公路/铁路/民航恢复程度已至底部,2023年1月有望迅速回升至60-70%区间。2022年三季度以来公路、铁路、民航旅客运输量较2019年同期均处低位,居民长途出行意愿低迷。根据交通部 预测,春运客流量将恢复至2019年70%水平,考虑2022年底提前返乡 情况突出,及仍有部分居民对出行有疑虑这两个因素,我们估算1月长途出行整体恢复程度将从11月的20-30%区间(相比2019年)迅速回升至60-70%区间。 风险提示:消费恢复不及预期,宏观经济波动,疫情反复等 3% 0% -3% -6% -9% -12% -15% -18% -21% -24% -27% 2022/1/182022/5/192022/9/172023/1/16 相关研究 《12月社零总额同比-1.8%好于预期,看好疫情恢复后的消费复苏大趋势》 2023-01-17 《免税数据跟踪周报(2023年第3周):春节旺季赴岛游进入景气区间,线上折扣相应收窄》 2023-01-16 (亿元) (元) 2021A 2022E 2023E 2021A 2022E 2023E 601888 中国中免 4,778.86 230.99 4.94 3.50 6.83 46.72 66.00 33.82 买入 600009 上海机场 1,565.01 62.89 -0.89 -1.10 1.06 - - 59.33 增持 600515 海南机场 544.99 4.77 0.04 0.14 0.10 117.78 34.07 47.70 增持 600258 首旅酒店 269.64 24.10 0.06 -0.27 0.74 430.36 - 32.57 增持 表1:重点公司估值代码公司 总市值 收盘价 EPS(元)PE 投资评级 数据来源:Wind、东吴证券研究所 注:本表公司预测数据为基于东吴证券研究所给出的盈利预测及2023年1月17日收盘价计算得出。 1/4 随着“二十条”、“新十条”、“乙类乙管”政策逐步落实,全国与疫情挂钩的出行限制基本取消。为紧密跟踪后疫情时代居民出行消费行为变化,我们分别观察18个一二线城市的周度地铁客流量及全国公路、铁路、民航月度旅客运输量以分别了解短途及长 途出行恢复状况。 图1:一线城市地铁客流量周度数据(单位:万人)图2:二线及以下14城地铁客流量周度数据(单位:万人) 9000 8000 7000 6000 5000 4000 3000 2000 1000 0 2019年以来一线城市地铁客流量周度数据(单位:万人) 25000 20000 15000 10000 5000 2019-01-06 2019-03-17 2019-05-26 2019-08-04 2019-10-13 2019-12-22 2020-03-01 2020-05-10 2020-07-19 2020-09-27 2020-12-06 2021-02-14 2021-04-25 2021-07-04 2021-09-12 2021-11-21 2022-01-30 2022-04-10 2022-06-19 2022-08-28 2022-11-06 2023-01-15 0 二线及以下14城地铁客流量合计(单位:万人) 2019-01-06 2019-03-10 2019-05-12 2019-07-14 2019-09-15 2019-11-17 2020-01-19 2020-03-22 2020-05-24 2020-07-26 2020-09-27 2020-11-29 2021-01-31 2021-04-04 2021-06-06 2021-08-08 2021-10-10 2021-12-12 2022-02-13 2022-04-17 2022-06-19 2022-08-21 2022-10-23 2022-12-25 上海广州北京深圳 数据来源:Wind、东吴证券研究所 注:数据频次为周频,以每周日作为结束节点加总当周数据 数据来源:Wind、东吴证券研究所 注:其他二线及以下城市包括成都、武汉、郑州、南京、西安、重庆、苏州、石家庄、长沙、厦门、昆明、南宁、合肥、东莞等。 图3:2019年以来跨省公共交通客运量月度数据(单位:亿人次) 铁路公路民航 14 12 10 8 6 4 2 2019-01 2019-02 2019-03 2019-04 2019-05 2019-06 2019-07 2019-08 2019-09 2019-10 2019-11 2019-12 2020-01 2020-02 2020-03 2020-04 2020-05 2020-06 2020-07 2020-08 2020-09 2020-10 2020-11 2020-12 2021-01 2021-02 2021-03 2021-04 2021-05 2021-06 2021-07 2021-08 2021-09 2021-10 2021-11 2021-12 2022-01 2022-02 2022-03 2022-04 2022-05 2022-06 2022-07 2022-08 2022-09 2022-10 2022-11 0 数据来源:Wind、东吴证券研究所 市内出行方面,春节回乡潮导致一线城市地铁客流恢复程度较低,整体短途出行意愿已有较好恢复。截至2023年1月15日,当周北上广深和二线以下14城地铁客流量分别恢复至2019年63%/68%/68%/99%/101%,由于节前一线城市回乡潮,一线城市的 地铁客流恢复程度相对较低。我们观察整体短途出行意愿已经有较好的恢复。 2/4 东吴证券研究所 图4:2022年以来一线城市客流较2019年恢复情况图5:二线及以下14城地铁客流较2019年恢复情况 140% 120% 100% 80% 60% 40% 20% 0% 2022年以来一线城市客流量较2019年恢复情况 2022年二线及以下14城地铁客流较2019年恢复 情况 140% 120% 101% 100% 80% 60% 40% 20% 0% (当周数据/2019年同期数据) 99% 68% 68% 63% 2022-01-02 2022-01-23 2022-02-13 2022-03-06 2022-03-27 2022-04-17 2022-05-08 2022-05-29 2022-06-19 2022-07-10 2022-07-31 2022-08-21 2022-09-11 2022-10-02 2022-10-23 2022-11-13 2022-12-04 2022-12-25 2023-01-15 2022-01-02 2022-01-23 2022-02-13 2022-03-06 2022-03-27 2022-04-17 2022-05-08 2022-05-29 2022-06-19 2022-07-10 2022-07-31 2022-08-21 2022-09-11 2022-10-02 2022-10-23 2022-11-13 2022-12-04 2022-12-25 2023-01-15 上海广州北京 深圳基准线 数据来源:Wind、东吴证券研究所 注:恢复情况为当周数据/2019年同期数据 数据来源:Wind、东吴证券研究所 注:恢复情况为当周数据/2019年同期数据 11月公路/铁路/民航恢复程度已至底部,2023年1月有望迅速回升至60-70%区间。 2022年三季度以来公路、铁路、民航旅客运输量较2019年同期均处低位,居民长途出 行意愿低迷。根据交通部预测,春运客流量将恢复至2019年70%水平,考虑2022年底 提前返乡情况突出,及仍有部分居民对出行有疑虑这两个因素,我们估算1月长途出行整体恢复程度将从11月的20-30%区间(相比2019年)迅速回升至60-70%区间。 图6:2020以来跨省公共交通同比增长率(%)图7:2020以来跨省公共交通较2019年恢复情况 200% 150% 100% 50% 0% -50% 120% -34% -42% -49% 27% 24% 24% 100% 80% 60% 40% 2020-01 2020-03 2020-05 2020-07 2020-09 2020-11 2021-01 2021-03 2021-05 2021-07 2021-09 2021-11 2022-01 2022-03 2022-05 2022-07 2022-09 2022-11 20% 2020-01 2020-03 2020-05 2020-07 2020-09 2020-11 2021-01 2021-03 2021-05 2021-07 2021-09 2021-11 2022-01 2022-03 2022-05 2022-07 2022-09 2022-11 0% -100% 铁路公路民航 铁路公路民航 基准线 数据来源:Wind、东吴证券研究所 数据来源:Wind、东吴证券研究所 注:恢复情况为当月数据/2019年同期数据 风险提示:消费恢复不及预期,宏观经济波动,疫情反复等 3/4 东吴证券研究所 免责声明 东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。 本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司不对任何人因使用本报告中的内容所导致的损失负任何责任。在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。 市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。 本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发、转载,需征得东吴证券研究所同意,并注明出处为东吴证券研究所,且不得对本报告进行有悖原意的引用、删节和修改。 东吴证券投资评级标准:公司投资评级: 买入:预期未来6个月个股涨跌幅相对大盘在15%以上; 增持:预期未来6个月个股涨跌幅相对大盘介于5%与15%之间;中性:预期未来6个月个股涨跌幅相对大盘介于-5%与5%之间;减持:预期未来6个月个股涨跌幅相对大盘介于-15%与-5%之间;

你可能感兴趣

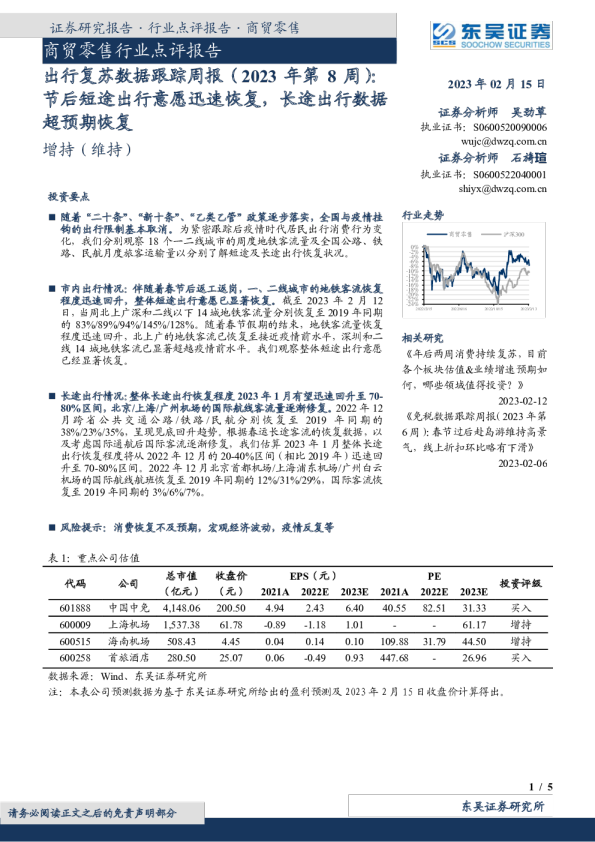

出行复苏数据跟踪周报(2023年第8周):节后短途出行意愿迅速恢复,长途出行数据超预期恢复

出行复苏数据跟踪周报(2023年第1周):短途出行见底回升显著,长途数据底部已现

商贸零售行业点评报告:出行复苏数据跟踪周报(2023年第2周):短途出行持续反弹,长途数据底部已现

商贸零售行业点评报告:出行复苏数据跟踪周报(2022年第52周):短途长途出行均进入底部区间