引进重磅重组胶原技术,加速医美布局

AI智能总结

AI智能总结

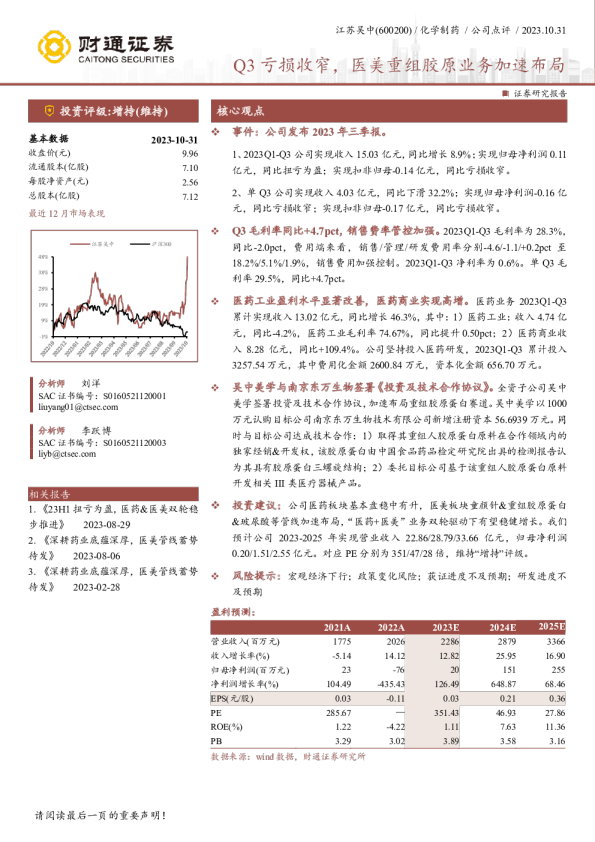

事件:10月13日,江苏吴中旗下子公司吴中美学正式宣布从美国某新药研发公司引进具有三螺旋、三聚体结构的重组III型人胶原蛋白生物合成技术,并完成相关协议签署,有望加速自研重组胶原蛋白产业平台落地,完善医美业务布局。 胶原蛋白市场潜力可观,技术壁垒桎梏重组胶原应用。胶原蛋白广泛分布于人体的结缔组织,是皮肤组织基质的重要组成成分,也是人体最主要的结构蛋白。弗若斯特沙利文数据显示,2021年国内胶原蛋白市场规模已增至287亿元,2017-2021年CAGR31.2%,并预计2027年将达到1738亿元。目前胶原按来源可分为动物提取与重组合成两种,后者因低免疫原性、可加工性更高,逐渐展现出对动物源胶原的替代优势,但却因技术限制桎梏实际可应用场景。以Ⅲ型胶原蛋白为例,作为在成年人皮肤中含量最多的胶原蛋白之一,是一种典型的高分子功能性蛋白,由三条分子量100kDa左右多肽链组成的三螺旋构型。对其进行完全复刻与重组合成难度主要体现在两方面,一是一般情况下蛋白质分子量越大,意味着基因片段越长越难表达,目前国内企业大多均仅能完成大片段或接近全长的产业化表达,尚未实现全序列复刻;二是即使攻破上述问题,天然Ⅲ型胶原的三螺旋结构与独特的空间构象仍是更难的坚关,而三螺旋、三聚体结构恰恰是决定其功效与生物活性的关键所在。由于截至目前国内外尚无全长的具备三螺旋、三聚体结构的重组胶原蛋白技术产品落地,因此重组胶原仍多仅被用于化妆品、食品等消费领域,而在对于活性、支撑性等性能要求更高、市场占比近50%的医疗健康领域目前仍是动物源胶原占据主导地位,潜在替代空间可观,如若实现技术突破有望实现重组胶原应用的加速渗透。 引进三螺旋三聚体重组Ⅲ型胶原合成技术,三维布局迅速建立胶原领域强势实力。 公司虽为医美领域的后入者,但凭借医药业务积累的研发与生产能力、临床注册经验与渠道积累,快速降维切入中高端医美上游,在胶原蛋白领域更拥有20余年重组蛋白药物制备经验的中凯制药厂,并且其“重组蛋白提取纯化新工艺”已获国家发明专利,公司在自身现有产业化优势基础之上,三维完善前端技术储备: ①产品上市先行试水,布局通用技术:7月公司推出“婴芙源”品牌,8月重组人源化Ⅲ型胶原蛋白2个新品sku上市,实现童颜产品与重组胶原布局的同步预热,先行实现重组胶原常规应用领域技术与产品布局;②与浙江大学合作共建重组胶原实验室,储备胶原原料:7月吴中美学与浙江大学杭州国际科创中心生物与分子智造研究院达成合作协议,共建“生物与分子智造研究院-吴中美学重组胶原蛋白联合实验室”以加快公司重组胶原蛋白研发及产业化;③引进重磅三螺旋三聚体重组胶原合成技术,拉开技术差距:10月官宣从美国引进具有三螺旋和三聚体结构的重组III型人胶原蛋白生物合成技术,目前该技术仍处于研发阶段,作为全球截至目前已公开的可实现三螺旋和三聚体结构的重组胶原合成技术,技术壁垒深厚且突破性意义重大,未来公司也将基于该技术进行产业化放大,以期在行业内率先实现具备支撑塑形功能的胶原蛋白填充剂、修复再生等医疗领域产品的开发,提前抢占重组胶原医疗健康领域替代应用先机,在胶原蛋白领域弯道超车。 三步走战略行至中端,管线布局未完待续。公司自21年切入医美领域后,拟通过“取得代理权迅速切入市场→技术引入培育自研能力→完全自研建立自有技术平台及核心壁垒”三步走战略纵深布局,目前胶原蛋白技术引进加快了自研产业平台落地进度,战略推进已行至中端。横向来看,公司主要聚焦标准化程度更高的注射类产品,目前已实现童颜针、玻尿酸、胶原蛋白三款医美管线的铺设布局。 其中①AestheFill童颜针:凭借独特的聚双旋乳酸成分、空心微球专利结构、价格相近质量更优,作为承担着树立吴中美学中高端形象、打造品牌声量与营收贡献的重点产品,21年12月已在海南先行区完成首例注射并积累更直观的临床数据,9月注册申请已获受理上市进程加速推进,有望23年获批成为国内第四款合规再生填充产品;②HARA玻尿酸:定位精致轻奢,是Humedix旗下艾莉薇的升级迭代产品,含麻低交联舒适性稳定性更佳,目前国内已完成临床前检验工作,预计将于25年获批上市。目前医美板块管线储备尚未结束,未来公司也将围绕自身药企基因优势,进行重磅管线引进布局,坚定发展医美产业。 医药业务稳步推进,延续生产优势加大CMO/CDMO布局力度。医药主业基础稳固,现形成以抗感染/抗病毒、免疫调节、抗肿瘤、消化系统、心血管类等为核心的产品群及医药完整产业链,多个主导产品为国内独家。上半年,公司持续完善研发体系,并确定以优质仿制药、特殊制剂技术和小分子创新药CMC研究为主要研发方向,加强药物研究院、研发人才队伍及苏州研究二所建设,目前抗肿瘤新药YS001胶囊已获批进入一期临床试验,并持续通过投资板块寻找可与公司产品形成优势互补的药物品种丰富药品管线。与此同时,未来也将在巩固传统医药业务基础上,充分发挥产业化及区位优势,以自有资金或自筹资金17.28亿元建设江苏吴中医药集团研发及产业化基地,发展化学制剂和生物药物CDMO合作业务,服务当地创新药企。 投资建议:公司坚持以“医药+医美”为核心的发展战略,上半年受疫情影响苏州部分公立医院停诊加之物流影响商业配送,医药主业仍阶段性承压但随疫情恢复有望企稳回升,待苏州基地建成投入使用拟通过加大CMO、CDMO发展力度贡献业务增量;医美业务虽仍处起步阶段但已陆续储备多款潜力管线及产品待有序上市。因此我们预计公司22-24年营业收入分别为18.0/19.8/25.7亿元,同比增长1.1%/10.1%/29.9%;归母净利润分别为-0.3/0.1/1.2亿 , 对应增速-249.1%/132.4%/945.8%,对应23-24年PE465X/44X,维持“增持”评级。 风险提示:行业竞争加剧风险、行业政策风险、新品研发注册不及预期风险、产品销售不及预期风险。 股票数据 财务报表分析和预测