不断扩张边界的内贸化学品运输龙头

AI智能总结

AI智能总结

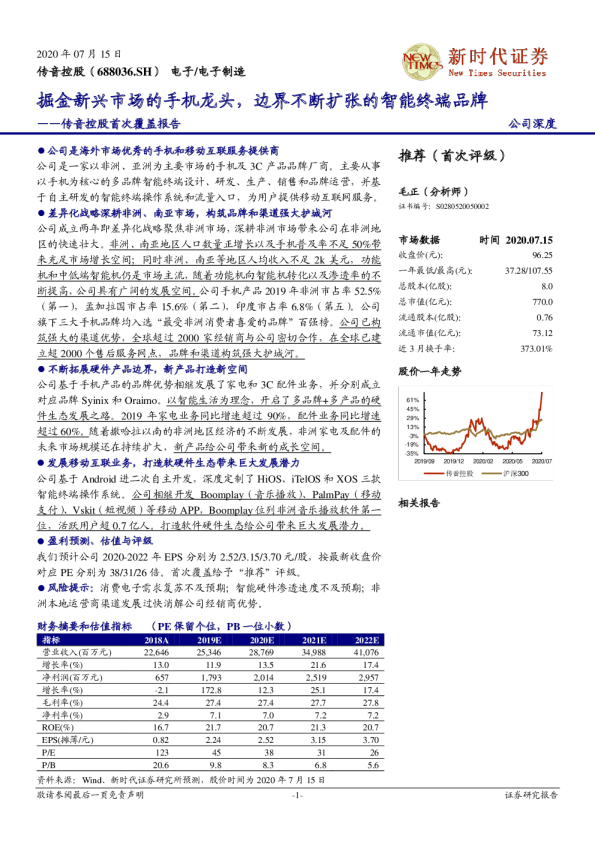

仅供机构投资者使用 证券研究报告|公司深度研究报告 兴通股份(603209.SH): 不断扩张边界的内贸化学品运输龙头 2022年10月16日 评级: 兴通股份沪深300 评级:买入 目标价格: 最新收盘价:32.23 25% 13% 相对股价% 1% 分析师:游道柱 邮箱:youdz@hx168.com.cnSACNO:S1120522060002 股票代码:602309 52周最高价/最低价:39.2/18.86 总市值(亿)64.46 自由流通市值(亿)16.11 自由流通股数(百万)50.00 -11% -24% -36% 2022/032022/062022/09 请仔细阅读在本报告尾部的重要法律声明 1 资料来源:公司公告,华西证券研究所 2 本篇报告主要观点 •兴通股份:内贸液体化学品运输龙头。以2021年为例,营业收入5.67亿元,同比增长46.7%。其中化学品运输收入4.56亿元,占比达80.49%。按照内贸液体散装化学品船运力计算,公司2021年市占率为9.97%。 •公司的β:需求增长有催化,供给有序。需求端,下游炼厂产能投产将中短期推动化学品国内沿海运输需求持续增长,中长期推动内贸液化石油气、外贸化学品运输增长;供给端,供给有序增长是行业高毛利率主要原因。 •公司的α:市占率提升+能力边界扩张。第一成长曲线为内贸液体化工品运输,公司市占率持续提升。随着国内各大宗基础化工品逐渐实现自给自足及成品油供大于需,下游大型炼化企业将有望开拓国际市场、以及国内液化石油气等高附加值产品,液化石油气和外贸化学品运输将成为公司新的成长曲线。 •盈利预测及投资建议:我们预计兴通股份2022-2024年营收为7.72亿元、11.67亿元和15.72亿元,归母净利润分别为2.30亿元、3.60亿元和4.84亿元(EPS分别为1.15元、1.80元和2.42元),对应2022年10月14日收盘价32.23元PE分别为28.04倍、17.88倍和13.33倍。综合考虑公司所处赛道的特点以及未来成长性,首次覆盖,给予“买入”评级。 •风险提示:安全生产风险、宏观经济大幅不及预期、外购运力进展不及预期。 盈利预测与估值 财务摘要 2020A 2021A 2022E 2023E 2024E 营业收入(百万元) 386 567 772 1,167 1,572 YoY(%) 32.4% 46.7% 36.2% 51.2% 34.7% 归母净利润(百万元) 123 199 230 360 484 YoY(%) 42.3% 61.2% 15.5% 56.8% 34.2% 毛利率(%) 51.9% 51.6% 43.6% 43.8% 43.8% 每股收益(元) 0.92 1.33 1.15 1.80 2.42 ROE 18.4% 22.9% 11.2% 14.9% 16.6% 市盈率 35.03 24.23 28.04 17.88 13.33 目录 contents 01兴通股份:内贸液体化学品运输龙头 02公司的β:需求增长有催化,供给有序 03公司的α:市占率提升,能力边界扩张 04盈利预测及投资建议 05风险提示 06附录:近期华西交运团队深度报告目录 1 兴通股份:内贸液体化学品运输龙头 •公司从事国内沿海散装液体化学品、成品油的水上运输,按照运输品类划分,可分为化学品运输和成品油运输,其中化学品主要包括PX、乙二醇、苯乙烯、纯苯、液碱、异辛烷等,成品油主要包括航空煤油、燃料油、柴油等。 •以2021年为例,营业收入5.67亿元,同比增长46.7%。其中化学品运输收入4.56亿元,占比达80.49%;成品油运输收入1.11亿元,占比19.51%。 图表:2018-2022H1兴通股份营业收入情况(单位:百万元)图表:公司的业务范围(蓝色框内为公司运输货品) 600 500 400 300 200 100 0 50% 45% 40% 35% 30% 25% 20% 15% 10% 5% 0% 20182019202020212022H1 营业收入(百万元)同比(%) 资料来源:公司公告,华西证券研究所 资料来源:公司公告,华西证券研究所 5 •2018-2021年公司的ROE均值为27.61%。细拆公司ROE的主要项目,我们发现公司的高ROE主要源自高净利率,比如2019-2021年公司的归母净利率均值为28.44%。 •公司的高净利率则主要源自高毛利率。以2018-2021年为例,公司的毛利率稳定在50%左右,均值为50.77%,期间费用率则从2018年的24.81%优化至2021年的7.48%。 图表:2018-2021年兴通股份ROE及拆解情况图表:2018-2021年公司毛利率、期间费用率、净利率情况(%) 40% 35% 30% 37.26% 27.04%25.82% 1.80 1.60 1.40 1.20 60% 49.47% 50.11% 51.92% 51.59% 50% 29.73% 31.96% 35.12% 16.93% 40% 0% 0.00 0% 20182019 ROE(%,左轴)归母净利率 2020 资产周转次数 2021 2018 净利率(%) 2019 2020 权益乘数 毛利率(%) 2021 期间费用率合计 资料来源:公司公告,华西证券研究所 资料来源:公司公告,华西证券研究所 6 25% 20% 15% 10% 5% 20.33% 1.00 0.80 0.60 0.40 0.20 30% 20% 10% •2018-2021年公司平均净营业周期为14天。公司客户主要为信用良好的石油炼化企业,2018-2021年平均应收账款周转天数为30.21天,下游客户运费平均结算周期为一个月左右。公司上游主要为燃料供应商、港口等,2018-2021年应付账款周转天数平均为29.15天,基本接近同期应收账款周转天数,意味着公司不需要投入较多营运资本。 •2018-2021年公司净利润的均值为1.14亿元,经营活动产生的现金流净额均值为1.79亿元,可以看出公司历年的现金流质量非常高。 图表:2018-2021年兴通股份净营业周期(单位:天) 30 25 20 15 10 5 0 图表:2018-2021年公司净利润及经营活动产生的现金流净额情况(单位:百万元) 350 300 250 200 150 100 50 (5) (10) 20182019202020210 2018201920202021 净利润(百万元)经营活动产生的现金流量净额(百万元) 资料来源:公司公告,华西证券研究所资料来源:公司公告,华西证券研究所 7 2 公司的β:需求增长有催化,供给有序 •国内化工产业布局及化工产品各区域间的供需不平衡是国内液货危险品航运的主要驱动力: •以长三角为例,该地区液体化工品产能集中,约占全国总产能的46%,需求却占全国总需求的58%,存在供需缺口,成为国内液体化工品最主要的流入地。 •另一方面,基于石化产业的布局特点,水路运输相比其他运输方式具有不可替代的优势,水路运输成为沿海液货危险品运输的主要方式。 图表:不同区域液体化工品产能和需求占比情况(%) 70% 60% 50% 40% 图表:不同运输方式之间的比较 陆路运输 •陆地运输单程运量小、成本高,在运输量、运输距离及运输效率等方面均不及水路运输。 管道运输 30% 20% 10% 0% 长三角 产能占比(%) 渤海湾东南沿海 需求占比(%) •管道运输虽然具有运量大、连续性强、耗能少等优点,但是化工产品种类众多,大多数化工产品具有腐蚀性、挥发性等特点,不同化工产品对运输过程中的温度、材料等要求不同,管道运输不能满足石化产业多样化的运输需求。 资料来源:wind,华西证券研究所资料来源:华西证券研究所 •受国内化工产品各区域间的供需不平衡的影响,目前我国液货危险品内贸水路运输格局主要分为两个部分: •①区域内的短途运输,包括华北、华东、华南各自区域内的运输航线。 •②区域之间的运输,包括华北至华东、华北至华南、往返华东与华南的运输航线。 图表:国内沿海化学品航运格局图表:不同航线运量占比(%) 40%38% 35% 30% 31% 25% 17% 20% 15% 10% 5% 0% 华东内部华南内部由北向南方向跨区域 资料来源:wind,华西证券研究所资料来源:公司公告,华西证券研究所 10 •中短期角度,下游炼厂产能投产将推动化学品国内沿海运输需求持续增长: •①国内优质产能扩张将直接带动我国对二甲苯(PX)、乙二醇、甲醇、苯乙烯等大宗基础化工品产量快速提升。供给放量助推进口替代,成为化学品国内沿海运输需求新增长点。 •②以对二甲苯(PX)为例,2016-2021年我国产量复合增速21.9%,表观需求量增速9.8%,国产自给自足率逐步提高。 图表:中国原油炼化产能(千桶/天) 18,000 图表:2016-2021年我国对二甲苯(PX)产量及需求量(万吨) 4000.0 16,000 14,000 12,000 10,000 8,000 6,000 4,000 2,000 3500.0 3000.0 2500.0 2000.0 1500.0 1000.0 500.0 0.0 2971 2714 2406 1476.9 965.51123.2 34353497 2049.12131.9 1990 1992 1994 1996 1998 2000 2002 2004 2006 2008 2010 2012 2014 2016 2018 2020 020172018201920202021 产量(万吨)表观需求量(万吨) 资料来源:BP,华西证券研究所 资料来源:智研咨询,华西证券研究所 11 •长期角度,下游炼厂产能投产将带来两个方向的需求增长: •①原油产业包括成品油和化工品。随着国内成品油逐步供大于求(部分出口),炼厂开始“减油增化”调高化工品产量的占比。化工品产量增长,推动对应品类运输需求增长。比如2021年沿海液化气运量525万吨,同比增长29.9%。 •②随着国内各大宗基础化工品逐渐实现自给自足,下游大型炼化企业将有望开拓国际市场。航运作为化工品国际贸易的主要履约方式,未来外贸(中国出口)化工品运输需求将迎来较快增长。 图表:2013-2021年成品油表观消费量与产量(万吨) 40000 35000 30000 25000 20000 15000 10000 5000 0 201320142015201620172018201920202021 成品油表观消费量(万吨)成品油产量(万吨) 图表:2011-2021年我国液化石油气产量(万吨) 5000 4500 4000 3500 3000 2500 2000 1500 1000 500 0 20112012201320142015201620172018201920202021 液化石油气产量(万吨)同比(%) 25% 20% 15% 10% 5% 0% 资料来源:wind,华西证券研究所 资料来源:wind,华西证券研究所 •过去几年的统计数据也均在验证炼厂产能投产对需求的带动作用: •①内贸方面,2014-2021年沿海液体化学品运输量复合增速达9.1%。2021年沿海液化气运量525万吨,同比增长29.9%。 •②外贸方面,以基础有机化学品出口为例,2022年1-8月出口累计561.23亿美元,同比增长50.5%。 图表:2015-2021年沿海液体化学品运输量变化趋势(万吨) 4000 3500 3000 2500 2000 1500 1000 500 0 25.0% 20.0% 15.0% 10.0% 5.0% 0.0% 图表:基本有机化学品出口当月值(亿美元) 90 8