电子行业周观点:美光全球首发232层NAND,多家海外电子龙头企业披露最新财报

AI智能总结

AI智能总结

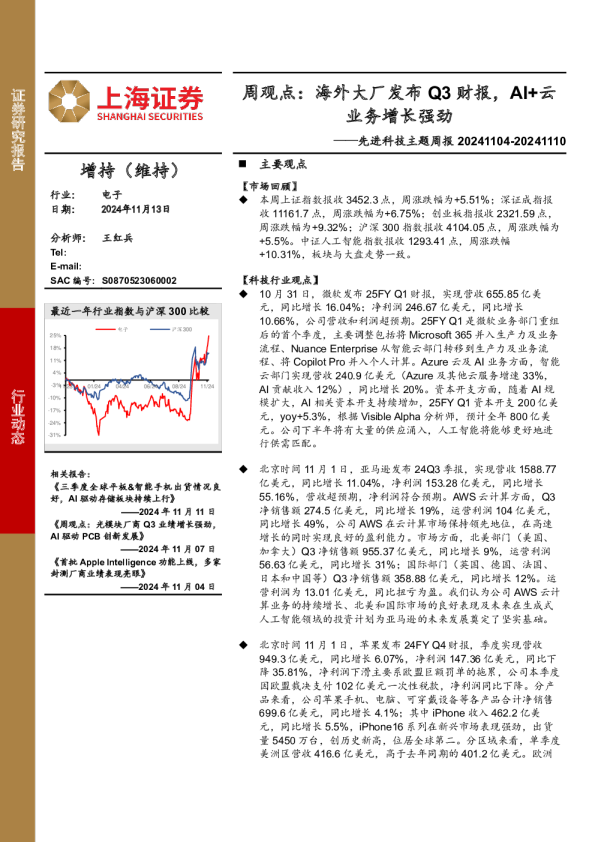

美光全球首发232层NAND,多家海外电子龙头企业披露最新财报 证券研究报告|电子 强于大市(维持) 行业核心观点: ——电子行业周观点(07.25-07.31)2022年08月01日 行业相对沪深300指数表现 上周电子指数(申万一级)上涨,涨幅为0.54%,跑赢沪深300指数2.15 个百分点。从子行业来看,二级子行业中消费电子涨幅最大,涨幅为4.21%。三级行业中涨幅最大的是消费电子零部件及组装,涨幅为4.37%。建议关注汽车电子、半导体制造等领域,推荐功率半导体、新能源汽车MCU和半导体设备等景气赛道。 投资要点: 美光出货全球首款232层NAND:当前,第一梯队的闪存厂商们堆叠 层数的竞争已经迈入了200+层领域,美光继176层NAND后又一次率先 10% 5% 0% -5% -10% -15% -20% -25% -30% -35% -40% -45% 电子沪深300 行业研 究 行业周观 点 证券研究报 告 4093 完成了200+层NAND的全球首发,稳固了自身的国际技术领先地位。存储容量和速度等性能的提升可以更好的满足5G时代下对高容量和低延性的需求,美光在200+层产品的先发优势有利于其市占率进一步提升。根据Yole的数据统计和DRAMeXchange的预测,当前市场的主流由128层和176层的产品构成。目前,国内存储龙头长江存储的成熟产品为128层,我们认为虽然200+层产品的出现会逐步替代128层和176层产品的市场份额,但考虑到长江存储在国际市场的占有率较低,其128层产品的市场份额伴随产能爬坡仍有较大的提升空间。此外,长江存储拥有其独特的Xtacking架构,作为后起之秀也在积极的研发布局更高层数的产品,未来有望进一步缩小与国际龙头企业的差距。 苹果、英特尔、高通、意法半导体、联电、恩智浦、德州仪器发布最新一季财报:消费电子端:下游智能手机、PC端的终端需求疲软,苹果的净利润出现下滑,但其iphone的销售表现相对较好,建 议关注苹果产业链的相关企业;英特尔受PC等市场影响毛利率大幅下滑,净利润亏损,我们认为短期PC端的需求难以回暖;高通整体业绩取得高增长,最大的收入来源手机相关芯片的销售额同比增长59%,其产品多覆盖高端手机,我们认为消费电子领域的高端产品及新品仍然存在结构性需求;半导体领域:意法半导体、联电、恩智浦、德州仪器的业绩均体现出下游新能源汽车、OLED等领域的高景气度。从各家产能利用率及订单情况可以看到全球缺芯情况虽然有所缓解,但下半年各企业订单仍然充足,产线均处于满载状态。建议关注下游景气度旺盛的汽车电子、半导体设备领域。 行业估值水位逐渐进入较低区间:SW电子板块PE(TTM)为24.82倍,显著低于4G建设周期中的峰值水平88.11倍。 上周电子板块表现有所回升:上周申万电子行业384只个股中,上涨 264只,下跌115只,持平5只,上涨比例为68.75%。 风险因素:疫情散发风险;贸易摩擦风险;技术研发跟不上预期的风险;同行业竞争加剧的风险。 数据来源:聚源,万联证券研究所 相关研究 基金重仓超配比例收窄,聚焦半导体领域的高景气赛道 美国参议院通过“芯片法案”程序性投票,百度第六代无人车成本大幅降低 晶圆代工龙头台积电22年Q2业绩发布,新能源汽车电子市场景气度延续 分析师:夏清莹 执业证书编号:S0270520050001 电话:075583228231 邮箱:xiaqy1@wlzq.com.cn 正文目录 1行业动态3 1.1存储:美光出货全球首款232层NAND3 1.2半导体&消费电子:多家海外电子龙头企业发布最新一季财报3 2电子板块周行情回顾4 2.1电子板块周涨跌情况4 2.2子板块周涨跌情况5 2.3电子板块估值情况6 2.4个股周涨跌情况6 3电子板块公司情况和重要动态(公告)7 3.1关联交易7 3.2股东增减持7 3.3大宗交易8 3.4限售解禁9 4投资观点9 5风险提示10 图表1:申万一级周涨跌幅(%)4 图表2:申万一级年涨跌幅(%)5 图表3:申万电子各子行业涨跌幅5 图表4:申万电子板块估值情况(2012年至今)6 图表5:申万电子周涨跌幅榜6 图表6:上周电子板块关联交易情况7 图表7:上周电子板块股东增减持情况7 图表8:上周电子板块重要大宗交易情况8 图表9:本周电子板块限售解禁情况9 1行业动态 1.1存储:美光出货全球首款232层NAND 7月29日消息,美光科技近日宣布已量产全球首款232层NAND。美光232层NAND技术提供了必要的高性能存储,支持数据中心和汽车应用所需的先进解决方案和实时服务,同时还可在移动设备、消费电子产品和PC上实现快速响应和沉浸式体验。美光还在该技术节点上实现了业界最快的NAND输入/输出(I/O)速度(每秒2.4GB),以满足低延迟和高吞吐量的需求,适用于人工智能和机器学习、非结构化数据库和实时分析,以及云计算等数据密集型工作负载。该I/O速度比美光在176层节点上所支持的最高速度还要快50%。相比上一代产品,美光232层NAND的每颗裸片写入带宽提升至高100%,读取带宽提升至少75%。 点评:当前,第一梯队的闪存厂商们堆叠层数的竞争已经迈入了200+层领域,美光继176层NAND后又一次率先完成了200+层NAND的全球首发,稳固了自身的国际技术 领先地位。存储容量和速度等性能的提升可以更好的满足5G时代下对高容量和低延性的需求,美光在200+层产品的先发优势有利于其市占率进一步提升。根据Yole的数据统计和DRAMeXchange的预测,当前市场的主流由128层和176层的产品构成。目前,国内存储龙头长江存储的成熟产品为128层,我们认为虽然200+层产品的出现会逐步替代128层和176层产品的市场份额,但考虑到长江存储在国际市场的占有率较低,其128层产品的市场份额伴随产能爬坡仍有较大的提升空间。此外,长江存储拥有其独特的Xtacking架构,作为后起之秀也在积极的研发布局更高层数的产品,未来有望进一步缩小与国际龙头企业的差距。 资料来源:TechWeb,半导体产业纵横,长江存储 1.2半导体&消费电子:多家海外电子龙头企业发布最新一季财报 根据芯智讯统计,多家海外电子龙头企业发布最新一季财报。 苹果:第三财季(2022年3月27日至6月25日)净营收为829.59亿美元(约合人民币5596.75亿元),同比增长2%;净利润194.42亿美元(约合人民币1311.50亿元),同比下降10.6%;二季度苹果大中华区收入为146.04亿美元,同比仅下降了1.07%,占公司总收入的17.60%。 英特尔:第二季营收为153.21亿美元,较2021年同期下滑了22%;净利润亏损4.54亿美元;毛利率也由第一季度的50.4%,大幅下滑到了36.5%; 高通:第三财季营收109.28亿美元,同比增长37%;净利润为33.56亿美元,与上年同期的22亿美元相比增长53%;每股收益为2.96美元,同比增长53%。高通最大的收入来源是手机相关芯片的销售额,同比增长59%达61.49亿美元;智能家电和其他设备 在内的物联网业务营收为18.33亿美元,同比增长31%;射频前端芯片业务营收为10.46亿美元,同比增长9%;汽车相关业务营收同比增长38%至3.50亿美元,创下历史新高; 意法半导体:第二季营收为38.37亿美元,同比增长28.3%;净利润为8.67亿美元,同比增长110.4%。意法半导体CEO表示,二季度约40%的利润增长可归功于产品价格调整,展望未来18-24个月内,2023年底前订单都将持续超过公司产能,产线负荷将维持满载; 联电:今年二季度,联电合并营收为新台币720.6亿元,较第一季度的新台币 634.2亿元增长13.6%,较2021年同期的新台币509.1亿元增长41.5%。第二季毛利率达 46.5%,归属母公司净利为新台币213.3亿元,较第一季增加8%,较2021年同期也大幅增加79%,续写单季历史新高。联电总经理�石表示,终端市场对联电差异化制程持续强劲需求带动,产能利用率100%满载。另外,受益于联电南科Fab12A厂P5新建产能第二季量产,以及二季度OLED显示驱动、影像处理、Wi-Fi和车用等应用需求驱动,联电22/28纳米产品组合营收较一季度增长29%,在整体晶圆收入当中的占比约22%。联电预计,其三季度产能利用率将从超过100%的“过载”状态降至100%的“满载”状态; 恩智浦:第二财季营收达33.12亿美元,同比增长28%,环比增长6%,非依照一般公认会计原则(Non-GAAP)营业利润为11.93亿美元,同比增长44%,环比增长季增7%,Non-GAAP毛利率达57.8%,优于第一季的57.6%以及去年第二季的56.1%,每股稀释收益2.53美元,同比增长78.2%,环比增长2%; 德州仪器:第二季(截至2022年6月30日为止)营收同比增长14%、环比增长6.3%至52.12亿美元。净利润为22.91亿美元,同比增长19%。 点评:七家海外电子龙头企业发布最新一期财报,综合来看,消费电子端:下游智能手机、PC端的终端需求疲软,苹果的净利润出现下滑,但其iphone的销售表现相对较好,建议关注苹果产业链的相关企业;英特尔受PC等市场影响毛利率大幅下滑,净利润亏损,我们认为短期PC端的需求难以回暖;高通整体业绩取得高增长,最大的收入来源手机相关芯片的销售额同比增长59%达61.49亿美元。高通的产品多覆盖高端手机,我们认为消费电子领域的高端产品及新品仍然存在结构性需求;半导体领域:意法半导体、联电、恩智浦、德州仪器的业绩均体现出下游新能源汽车、OLED等领域的高景气度。从各家产能利用率及订单情况可以看到全球缺芯情况虽然有所缓解,但下半年各企业订单仍然充足,产线均处于满载状态。建议关注下游景气度旺盛的汽车电子、半导体设备领域。 资料来源:芯智讯 2电子板块周行情回顾 2.1电子板块周涨跌情况 上周电子指数(申万一级)上涨,涨幅为0.54%,在申万31个行业中排第13位,跑赢沪深300指数2.15个百分点,2022年以来下跌27.17%,跑输沪深300指数11.58个百分点,排名行业第31位。 图表1:申万一级周涨跌幅(%) 4 3 2 10.54 0 -1 -2-1.61 -3 -4 沪深300 电子 农林牧渔 基础化工 钢铁 有色金属 家用电器 食品饮料 纺织服饰 轻工制造 医药生物 公用事业 交通运输 房地产 商贸零售 社会服务 综合 建筑材料 建筑装饰 电力设备 国防军工 计算机 传媒 通信 银行 非银金融 汽车 机械设备 煤炭 石油石化 环保 美容护理 -5 资料来源:iFinD,万联证券研究所 图表2:申万一级年涨跌幅(%) 资料来源:iFinD,万联证券研究所 2.2子板块周涨跌情况 从子行业来看,二级子行业中消费电子涨幅最大,涨幅为4.21%。三级行业中涨幅最大的是消费电子零部件及组装,涨幅为4.37%。 图表3:申万电子各子行业涨跌幅 代码 简称 周涨跌幅(%) 年涨跌幅(%) 801081.SL 半导体 -2.7378 -28.5012 801082.SL 其他电子Ⅱ 1.7592 -8.5641 801083.SL 元件 2.2786 -25.5294 801084.SL 光学光电子 0.7341 -27.6004 801085.SL 消费电子 4.2056 -29.5172 801086.SL 电子化学品Ⅱ 1.4076 -13.6530 850812.SL 分立器件 -1.2064 -12.2424 850813.SL 半导体材料 -0.4182 -21.4764 850814.SL 数字芯片设计 -2.8136 -33.1161 850815.SL 模拟芯片设计 -6.3714 -39.4449 850816.SL 集成电路制造 0.0000 0.0