门店经营韧性凸显,Q2业绩表现亮眼

AI智能总结

AI智能总结

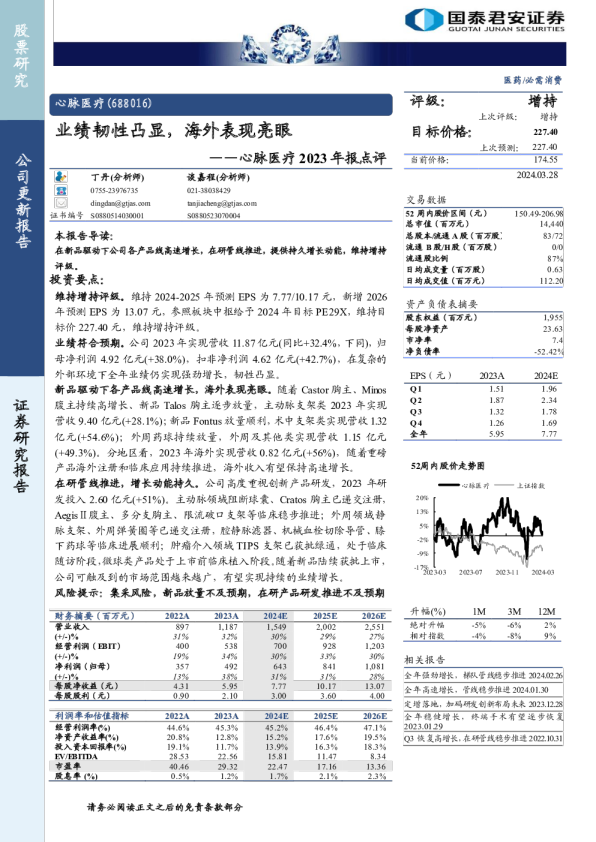

投资评级:增持(首次) 核心观点 证券研究报告 基本数据2021-7-29 收盘价(港元)366.80 总市值(亿港元)1,596 年内最高价(港元)416.40 年内最低价(港元)290.00 年内市场表现 中报收入分析:Q2营收同比-13%,6月销售额环比改善。百胜中国2022年上半年实现营业总收入48.0亿美元,同比下降4%;其中Q2实现营业总收入21.3亿美元,同比下降13%。上半年实现净利润1.83亿美元,同比下降56%;Q2实现净利润0.83亿美元,同比下降54%。受疫情反复影响,上海地区部分门店存有暂停营业现象,Q2业绩有所承压6月上海复工复产,同店销售额环比恢复态势明显。公司维持2022年度财 年目标不变,预计全年开店净新增门店1000-1200家,预期资本开支约8-10亿美元。 门店总数突破1.2万家,公司维持全年开店预期。2022年上半年,公司净新增门店382 家,其中肯德基342家,占比90%;单Q2,公司共开设新店246家,净新增53家 其中肯德基净新增69家。截至2022年6月30日,公司门店总数达12170家,同比 增长10%;其中肯德基门店数量达到8510家。公司全年开店预期净新增门店1000- 1200家。 分析师刘洋 SAC证书编号:S0160521120001 liuyang01@ctsec.com 相关报告 疫情扰动致使短期承压,疫情缓和有望迎来盈利能力修复。Q2疫情反复相对频繁,线下经营受损致使门店经营略有承压。Q2,肯德基同店销售额同比下降16%,实现经营利润率13.4%,同比下降3.4pct;必胜客同店销售额同比下降15%,实现经营利润率8.6%,同比下降4.5pct。随后续疫情缓和,门店营收端恢复有望带来盈利能力改善。 数字化及外卖业务占比提升。截至2021年6月30日,肯德基和必胜客会员总数超过 3.85亿,环比提升4.05%。2021Q2,会员销售额占比62%。数字化不断推进及疫情改变顾客消费习惯协同作用下,数字化订单收入占比环比增长1pct至89%。其中外卖收入占比38%,环比提升约2pct。 百胜中国-S(HK9987)/酒店餐饮/公司点评/2022.8.1 门店经营韧性凸显,Q2业绩表现亮眼 投资建议:肯德基及必胜客为公司拳头品牌,品牌力及经营韧性较强,叠加门店持续扩张。我们认为随后续疫情缓和,门店营收端及利润端具备较强的恢复确定性及较为理想的改善空间。预计2022/2023/2024公司分别实现归母净润5.61/8.82/10.29亿美元分别对应PE36.1/23.0/19.7X,给予“增持”评级。 风险提示:国内疫情反复风险;展店不及预期风险;原材料价格上涨风险。 盈利预测: 2020A 2021A 2022E 2023E 2024E 营业总收入(百万美元) 8263 9853 10035 11924 13362 收入增长率(%) -5.8% 19.2% 1.9% 18.8% 12.1% 归母净利润(百万美元) 784 990 561 882 1029 净利润增长率(%) 10.0% 26.3% -43.3% 57.0% 16.7% EPS(美元/股) 1.95 2.28 1.29 2.03 2.37 PE 30.7 21.2 36.1 23.0 19.7 ROE(%) 12.6% 14.0% 7.4% 10.4% 10.8% 请阅读最后一页的重要声明! 数据来源:wind数据,财通证券研究所 公司财务报表及指标预测 利润表(百万美元)2020A2021A2022E2023E2024E 库存股份 -728 -803 -803 -803 -803 营业收入 8,263 9,853 10,035 11,924 13,362 资本公积 4,658 4,695 4,695 4,695 4,695 原材料成本 2,342 2,812 3,062 3,649 4,097 未分配利润 2,105 2,892 3,453 4,335 5,364 薪金及雇员福利 1,730 2,258 2,473 2,859 3,198 累计其他综合收益 167 268 268 268 268 物业租金及其他经营开支 2,226 2,664 2,909 3,292 3,668 母公司权益总额 6,206 7,056 7,617 8,499 9,528 管理费用 479 564 408 427 449 非控股权益 253 852 875 912 955 加盟开支 65 64 83 100 111 负债、可赎回非控股及权益总额10,87513,22313,72615,24516,814 与加盟店及联营公司往来交易 633 649 143 174 201 现金流量表(百万美元)2020A2021A2022E2023E2024E 其他经营成本及开支 57 65 222 242 252 净利润-包含非控股权益 813 1,023 585 918 1,072 开店及减值开支净额 55 34 42 42 42 折旧及摊销 450 516 622 676 728 其他收益净额 -285 -643 0 0 0 非现金经营租赁成本 368 424 506 550 592 经营利润 961 1,386 694 1,139 1,343 开店及减值损失 55 34 42 42 42 利息收入净额 43 60 86 86 86 与收购时重新计量的股权的收益 -239 -628 0 0 0 投资收益(亏损) 104 -54 0 0 0 投资(收益)亏损 -104 53 0 0 0 除税前利润 1,108 1,392 780 1,225 1,429 于联营合营公司的投资的股权收益 -62 -44 0 0 0 所得税 -295 -369 -195 -306 -357 来自联营合营公司的分派股息 55 32 0 0 0 净利润 813 1,023 585 918 1,072 递延所得税 111 160 0 0 0 少数股东权益 29 33 23 37 43 股权激励开支 36 41 41 41 41 归母净利润 784 990 561 882 1,029 应收账款变动 -15 -5 -28 -18 -14 发行在外的加权平均普通股数 存货变动 17 -16 -27 -88 -67 基本 390 422 434 434 434 待摊费用及其他流动资产变动 -15 -28 -12 -44 -34 摊薄 402 434 434 434 434 应付账款及其他流动资产变动 65 118 -325 378 288 每股普通股基本盈利 2.01 2.34 1.29 2.03 2.37 应付所得税变动 17 -26 0 0 0 每股普通股摊薄盈利 1.95 2.28 1.29 2.03 2.37 长期经营租赁负债变动 -394 -461 -506 -550 -592 资产负债表(百万美元)2020A2021A2022E2023E2024E 其他净额 -44 -62 -62 -62 -62 流动资产净额 4,936 4,716 4,706 5,751 6,874 经营活动所产生现金净额 1,114 1,131 836 1,843 1,993 现金及现金等价物 1,158 1,136 1,059 1,954 2,962 资本支出 -419 -689 -857 -896 -934 短期投资 3,105 2,860 2,860 2,860 2,860 购买短期投资 -4,499 -6,114 -1,000 -1,000 -1,000 应收账款净额 99 67 95 112 126 购买长期定期存款 -57 -25 0 0 0 存货净额 398 432 459 547 615 短期投资到期 2,061 6,383 1,000 1,000 1,000 待摊费用及其他流动资产 176 221 233 277 311 向合营公司注资 -17 0 0 0 0 固定资产净额 1,765 2,251 2,487 2,706 2,912 业务收购、经扣除所得现金 -288 -115 0 0 0 经营租赁使用权资产 2,164 2,612 2,890 3,145 3,384 投资权益证券 0 0 0 0 0 商誉 832 2,142 2,142 2,142 2,142 出售权益证券 54 -300 0 0 0 无形资产净值 246 272 272 272 272 其他净额 56 5 0 0 0 递延所得税 98 106 106 106 106 投资活动所用现金流净额 -3,109 -855 -857 -896 -934 于联营合营公司的投资 85 292 292 292 292 发行普通股得款,经扣除发行成本 2,195 0 0 0 0 其他资产 749 832 832 832 832 回购普通股股份 -8 -75 0 0 0 总资产 10,875 13,223 13,726 15,245 16,814 就普通股制度的现金股息 -95 -203 0 0 0 流动负债净额 2,067 2,383 2,058 2,436 2,723 向非控股股东支付的股息 -33 -57 0 0 0 应付账款及其他流动负债 1,995 2,332 2,007 2,385 2,672 受到非控股股东的注资 0 37 0 0 0 应付所得税 72 51 51 51 51 支付与收购相关的保留金 0 -8 0 0 0 长期经营租赁负债 1,915 2,286 2,529 2,752 2,962 其他融资活动变动净额 -1 -7 -56 -53 -51 长期融资租赁负债 28 40 40 40 40 融资活动所用现金净额 2,058 -313 -56 -53 -51 递延所得税负债 227 425 425 425 425 汇兑损益 40 15 0 0 0 其他负债 167 167 167 167 167 现金及现金等价物增加净额 103 -22 -77 895 1,009 负债总额 4,404 5,301 5,219 5,820 6,317 期初现金及现金等价物 1,055 1,158 1,136 1,059 1,954 权益总额 6,459 7,908 8,493 9,411 10,483 期末现金及现现金等价物 1,158 1,136 1,059 1,954 2,962 可赎回非控股权益 12 14 14 14 14 普通股 4 4 4 4 4 资料来源:wind数据,财通证券研究所 信息披露分析师承诺 作者具有中国证券业协会授予的证券投资咨询执业资格,并注册为证券分析师,具备专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解。本报告清晰地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,作者也不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。 资质声明 财通证券股份有限公司具备中国证券监督管理委员会许可的证券投资咨询业务资格。公司评级 买入:相对同期相关证券市场代表性指数涨幅大于10%; 增持:相对同期相关证券市场代表性指数涨幅在5%~10%之间;中性:相对同期相关证券市场代表性指数涨幅在-5%~5%之间;减持:相对同期相关证券市场代表性指数涨幅小于-5%; 无评级:由于我们无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使我们无法给出明确的投资评级。 行业评级 看好:相对表现优于同期相关证券市场代表性指数;中性:相对表现与同期相关证券市场代表性指数持平;看淡:相对表现弱于同期相关证券市场代表性指数。 免责声明 本报告仅供财通证券股份有限公司的客户使用。本公司不会因接收人收到本报告而视其为本公司的当然客户。 本报告的信息来源于已公开的资料,本公司不保证该等信息的准确性、完整性。本报告所载的资料、工具、意见及推测只提供给客户作参考