集成灶龙头,稳扎稳打蓄力成长

AI智能总结

AI智能总结

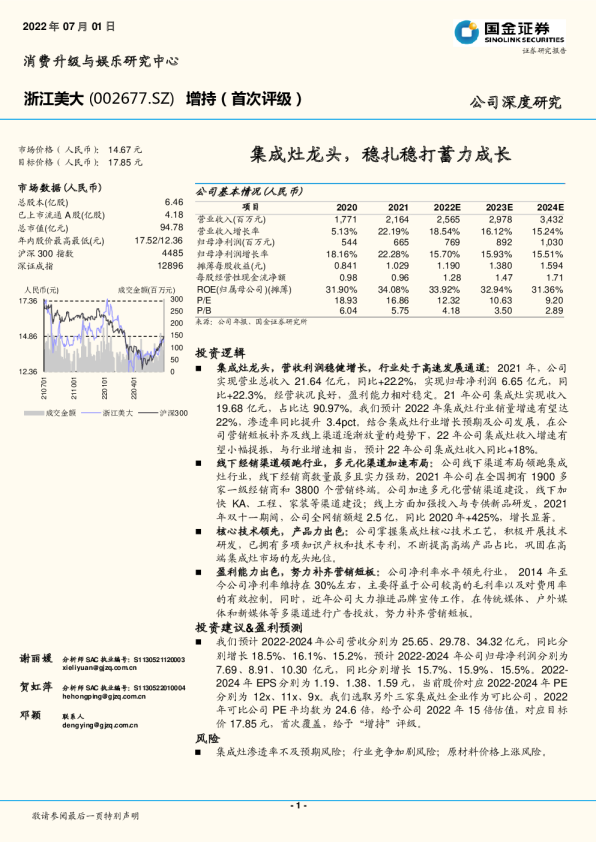

公司基本情况(人民币) 投资逻辑 集成灶龙头,营收利润稳健增长,行业处于高速发展通道:2021年,公司实现营业总收入21.64亿元,同比+22.2%,实现归母净利润6.65亿元,同比+22.3%。经营状况良好,盈利能力相对稳定。21年公司集成灶实现收入19.68亿元,占比达90.97%。我们预计2022年集成灶行业销量增速有望达22%,渗透率同比提升3.4pct。结合集成灶行业增长预期及公司发展,在公司营销短板补齐及线上渠道逐渐放量的趋势下,22年公司集成灶收入增速有望小幅提振,与行业增速相当,预计22年公司集成灶收入同比+18%。 线下经销渠道领跑行业,多元化渠道加速布局:公司线下渠道布局领跑集成灶行业,线下经销商数量最多且实力强劲,2021年公司在全国拥有1900多家一级经销商和3800个营销终端。公司加速多元化营销渠道建设,线下加快KA、工程、家装等渠道建设;线上方面加强投入与专供新品研发,2021年双十一期间,公司全网销额超2.5亿,同比2020年+425%,增长显著。 核心技术领先,产品力出色:公司掌握集成灶核心技术工艺,积极开展技术研发,已拥有多项知识产权和技术专利,不断提高高端产品占比,巩固在高端集成灶市场的龙头地位。 盈利能力出色,努力补齐营销短板:公司净利率水平领先行业,2014年至今公司净利率维持在30%左右,主要得益于公司较高的毛利率以及对费用率的有效控制。同时,近年公司大力推进品牌宣传工作,在传统媒体、户外媒体和新媒体等多渠道进行广告投放,努力补齐营销短板。 投资建议&盈利预测 我们预计2022-2024年公司营收分别为25.65、29.78、34.32亿元,同比分别增长18.5%、16.1%、15.2%,预计2022-2024年公司归母净利润分别为7.69、8.91、10.30亿元,同比分别增长15.7%、15.9%、15.5%。2022-2024年EPS分别为1.19、1.38、1.59元,当前股价对应2022-2024年PE分别为12x、11x、9x。我们选取另外三家集成灶企业作为可比公司,2022年可比公司PE平均数为24.6倍,给予公司2022年15倍估值,对应目标价17.85元,首次覆盖,给予“增持”评级。 风险 集成灶渗透率不及预期风险;行业竞争加剧风险;原材料价格上涨风险。 1、集成灶龙头,营收利润稳健增长 浙江美大作为集成灶行业的开创者和领导者,自2003年发明了第一台集成灶进入市场以来,不断推进技术创新和产品升级,提高产品竞争力,以高品质产品赢得消费者的口碑,成为集成灶行业的龙头公司之一。近年来,公司不断优化产品结构,以主品牌集成灶为核心,坚持高端定位;第二品牌天牛定位中低端市场,延伸品牌层次;同时不断拓展新品类、实现多元化,陆续推出橱柜、净水机、热水器、水槽、蒸箱等厨电产品,打造新的业绩增长点。公司作为集成灶龙头,受益行业发展,经营业绩稳定增长。 2021年,公司实现营业总收入21.64亿元,同比+22.2%,实现归母净利润6.65亿元,同比+22.3%。公司总体经营状况良好,销售持续增长,盈利能力相对稳定。21年公司集成灶实现收入19.68亿元,占比达90.97%,为公司主要营收来源。 图表1:公司历年营收及增速 图表2:公司历年利润及增速 图表3:公司营收分产品拆分(亿元) 图表4:经销为公司主要销售模式(亿元) 2、行业:渗透率持续提升,行业处于高速发展通道 集成灶近年来实现快速发展,以产品为基石,营销为推力。产品端,集成灶较分体式烟灶具有吸油烟效果好的显著优点,集成灶早期尚有安全事故发生,而随着技术进步,集成灶安全性大大提升,使用体验日渐优化。且随着蒸烤一体款占比逐渐提升,高端化趋势显现,集成灶产品力不断提升。营销端,各龙头仍积极加码小红书、抖音、快手等内容平台的投放,短视频的动态传播能够更好地展示集成灶吸油烟效果好的特性。根据奥维云网,18-21年集成灶销量复合增速达22%,渗透率提升6.3pct至12.4%。 从产品结构来看,集成灶产品具备向上延伸的能力,产品结构持续优化,推动量价齐升。集成灶的第三腔体已从最初的储物柜、消毒柜为主,向上发展至均价更高的蒸烤一体占据主力地位,高端产品蒸烤独立也已逐步形成露出之势。 截止22Q1,蒸烤一体+蒸烤独立款线上线下销额占比较去年同期分别提升29pct、15pct,分别达到63%、42%,已成为集成灶主力产品类型,且环比亦呈提升趋势。蒸烤独立目前产品尚少,但销售占比亦有明显提升,一季度线上蒸烤独立产品占比已超过10%达13%。蒸烤款产品均价高出单蒸款2千元以上,产品结构优化拉动均价提升,推动行业量价齐升。 图表5:线上集成灶分类型销额占比 图表6:线下集成灶分类型销额占比 根据奥维云网,集成灶2021年实现销量304万台,同比+27.7%,集成灶渗透率达12.4%,同比提升2.9pct。2020年下半年,集成灶营销拐点显著,从疫情中快速恢复,因此2020年集成灶增速在家电行业中处于较高水平。2021年在不低的基数水平下集成灶仍然取得较高增速。 我们预计在行业多渠道扩张、集成灶龙头公司持续渠道和营销发力、厨电龙头及综合性家电品牌连续入局的多重推力下,行业有望维持高增速,预计2022年行业销量增速达22%,集成灶渗透率同比提升3.4pct。 图表7:集成灶行业规模及增速 3、近二十年深耕,多方位积淀成就龙头地位 3.1品牌:集成灶先发者,树立中高端品牌力 公司作为最早推出集成灶产品的品牌之一,于2003年发明了第一台集成灶,在集成灶行业中,公司具备先发优势和龙头地位,销量规模居行业首位,21年销量达50万台左右,市占率达16%左右,持续居于领先地位。且公司产品积淀多年,已形成良好的口碑,目前在消费者中拥有较高认可度。行业高景气度及公司自身龙头优势有望助力公司延续稳健增长。 从品牌定位上来看,公司产品定位以高端为主,平均价格水平较高,塑造出公司高端品牌形象,契合厨电行业重营销、高端化的行业属性,且助力其保持较高的利润水平,保障长期经营发展。 2020年公司推出第二品牌——天牛,定位年轻时尚消费人群,强化线上渠道布局,打造双品牌运营格局。天牛品牌产品涵盖集成灶、集成水槽、洗碗机、热水器、净水机、嵌入式电器、厨柜等七大品类,相比美大主品牌价格带更低更集中,填补了中低端市场空白。根据公司年报,2020年天牛品牌已签约349家经销商,开设门店50家,为未来销售规模的提升打下良好基础。 图表8:集成灶品牌销量份额 图表9:集成灶品牌线下均价对比(元) 3.2渠道:线下经销龙头,多渠道持续拓展 公司线下渠道布局领跑集成灶行业,而优质的线下渠道是企业发展的根本。公司在线下渠道方面具有明显的先发优势,渠道以经销模式为主,营销网络已经覆盖全国。相比行业内其他上市公司,美大拥有最多数量的线下经销商,截至2021年,公司在全国拥有1900多家一级经销商和3800个营销终端。同时,与同行业其他公司相比,公司的经销商营销实力较强,2019年,公司经销商平均销售额为115.99万元,门店平均销售额为56.94万元,在行业中均处于领先地位。公司按县级、地市级、省会城市划分经销商,通过扁平化的经销商体系,实现对渠道的有力管控。经销模式主要采用先款后货的交易方式,能够保持公司良好的经营活动现金流。 图表10:集成灶品牌线下经销商数量对比(个) 图表11:集成灶品牌线下门店数量对比(个) 图表12:经销商平均销售额对比(万元) 图表13:经销门店平均销售额对比(万元) 在不断强化线下渠道的同时,公司正在加速多元化营销渠道建设,实现各渠道优势互补、融合,加快对KA、家装、工程等新兴渠道的开发和建设。截至2021年底,公司在国美、苏宁、红星美凯龙、居然之家等KA家电、建材卖场合作2500多个,KA进驻率有效提升。在家装渠道上,公司已与业之峰、星艺、点石、名匠、生活家等知名家装公司达成战略合作;在工程渠道上,公司已与四川新希望集团、中建一局集团、国瑞臵业等十多家房地产企业建立了合作关系,并在北京、上海、深圳、海南、安徽、湖北、河北等多个省份安装了大批精装工程,已具备了较好的精装工程业务基础。同时公司持续拓展与头部知名地产商、建材商的合作。 线上方面,2020年,公司重点开始布局线上销售渠道,不断加强电商运行团队力量及推广资源投入。目前,电商渠道布局较全面,已在天猫、京东、苏宁易购等大型电商平台开设官方旗舰店,并授权线下经销商开设线上专卖店,有效提升了美大品牌的线上曝光度和市场份额。根据公司战报,2021年双十一期间(11.1-11.11),公司全网销额超2.5亿,同比2020年增长425%,发展效果显著。 图表14:公司线上销售额及市占率 3.3产品:核心技术领先,积极拓展品类 公司作为集成灶行业的创始人和领军者,掌握集成灶产品的核心技术工艺,拥有下排油烟技术等160多项知识产权,其中30多项国家发明专利国际专利,9项国际专利。同时公司积极开展集成灶产品及其技术的研发,以及智能厨电、智能厨房领域前瞻性技术的研发和储备,为公司产品竞争力奠定基础和保障。 在产品性能方面,公司持续推进技术创新和新品研发,不断推陈出新。公司创新研发了直流变频无刷电机技术、低阻静吸排烟系统技术、智能自动启闭阻逆风门技术、智能手势感应技术等多项行业领先技术,体现了集成灶行业现阶段的最高水平。 其领先行业的智慧变频技术,采用无刷直流电机,搭载变频驱动芯片和自主研发变频控制软件,提高了集成灶的吸油烟效果,同时降低了集成灶的噪音难题,让集成灶性能全面提升。此外,四维油烟分离技术、智能阻逆风门技术、抽屉自平衡系统等,均为消费者提供了更高品质的使用体验。 图表15:美大集成灶智慧变频技术 图表16:美大集成灶降噪技术 公司产品结构不断拓展。2021年,公司集成灶产品收入19.68亿元,占营业收入90.97%,橱柜产品收入5922.92万元,占营业收入2.74%,其他产品收入1.36亿元,占营业收入6.29%。在集成灶方面,公司通过技术创新提高高端产品比例,巩固在高端集成灶市场的龙头地位,保持优秀的盈利能力;同时第二品牌天牛定位中低端,覆盖不同消费者市场,延伸品牌层次。在新品类方面,公司进一步扩大产品矩阵,相继开发了净水器、集成水槽、电蒸箱、电烤箱、蒸烤一体机、洗碗机、燃气热水器、橱柜、衣柜等新型厨电和家居产品,实现了厨房领域的多元化,为销售收入和市场份额的提升注入新的动力。 4、财务分析:盈利能力出色,努力补齐营销短板 公司净利率水平领先行业,盈利能力强。2014年至今公司净利率维持在30%左右,高于同行业可比公司,主要得益于公司较高的毛利率以及对费用率的有效控制,22Q1公司净利率达29.41%。 图表17:主要可比公司历年净利率 公司战略稳扎稳打,稳中求进,剔除20年疫情特殊影响,近年来公司营收增长稳健,21年同比+22.2%。 图表18:主要可比公司历年营业总收入(亿元) 图表19:主要可比公司营收同比增速 公司毛利率为行业领先水平,公司产品定位中高端,叠加销量规模行业领先,规模优势带来成本优势。 公司销售费用率较可比企业偏低,而近年来,随着各企业陆续入局集成灶行业,公司亦逐渐加大营销投入,2016年至今销售费用率基本呈上升趋势,2020年因疫情公司营销投入有所缩减。 近年公司大力推进品牌宣传工作,在传统媒体、户外媒体和新媒体等多渠道进行广告投放,补齐营销短板。2017年起,公司持续在CCTV-13《东方时空》、《新闻1+1》、《面对面》等央视权威高端媒体投放全年性广告。2017年,“美大集成灶”签约全国20多条高铁线路冠名权,至2021年6月,美大冠名列车覆盖八纵八横近百条高铁线,每月触达近2亿人次乘客。此外,2021年美大集成灶布局高速高炮和高速横跨龙门架广告,涵盖多省高速主干线,实现了高密度轰炸战略。 同时,公司积极探索全新营销模式。2021年6月,公司与郑州歌舞剧院IP《