2024年费用端优化明显,海外市场加速

AI智能总结

AI智能总结

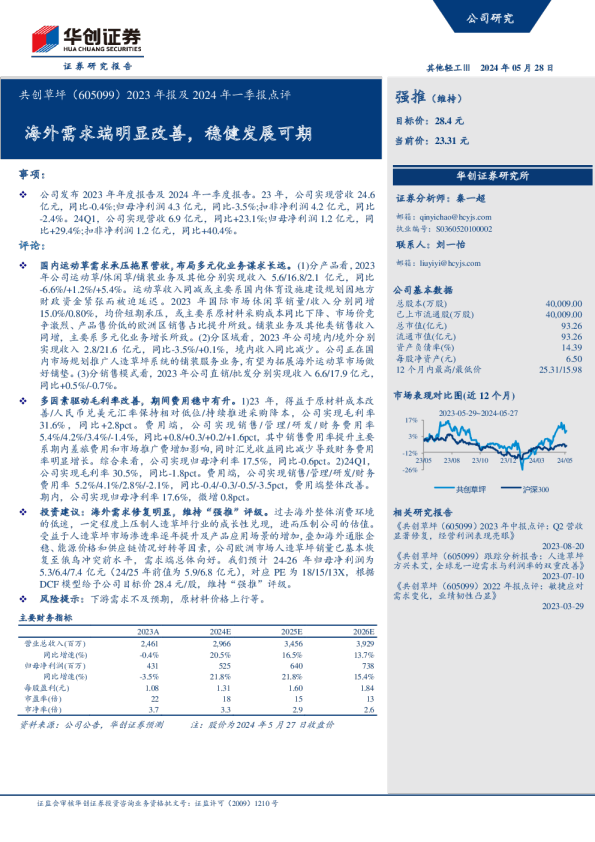

微电生理(688351) 公司点评 2024年费用端优化明显,海外市场加速 2025-03-30 报告日期: 投资评级:买入(维持) 收盘价(元)19.71 近12个月最高/最低(元)28.49/16.14 总股本(百万股)471 主要观点: 事件: 公司公布2024年度报告。2024年公司实现营业收入4.13亿元,同比增长25.51%;归母净利润5207万元,同比增长815.36%;扣非后归母净利润508万元,同比增长114.32%。 流通股本(百万股) 125 其中,2024Q4实现营业收入1.22亿元,同比增长31.33%;归母 流通股比例(%) 26.53 净利润1034万元,同比增长277.39%;扣非后归母净利润583万元, 总市值(亿元) 93 同比增长132.37%。 流通市值(亿元) 25 公司价格与沪深300走势比较 9% -10%4/247/2410/241/25 -28% -47% 28% 微电生理沪深300 分析师:谭国超 执业证书号:S0010521120002邮箱:tangc@hazq.com 分析师:李婵 执业证书号:S0010523120002邮箱:lichan@hazq.com 相关报告 1.【华安医药】公司点评:微电生理 (688351):2024Q3房颤布局加速,公司利润端表现亮眼2024-10-23 2.【华安医药】公司点评:微电生理 (688351):2024H1年业绩符合预期,手术量稳步增长2024-08-25 点评: 2024年公司费用端优化明显,利润改善亮眼 2024年公司期间费用率管控良好,其中销售费用率26.83% (yoy-6.37pp),管理费用率10.32%(-yoy2.0pp),研发费用率18.73% (yoy-9.01pp)。其中公司累计研发投入(含资本化支出)1.01亿元,仍然保持较高投入。2024年公司实现归母净利润约5207万元,销售净利润率约为12.60%,净利润率水平持续回升。 海外市场拓展加速,2024年收入增速达62.94% 国际市场方面,公司坚持全球化发展战略,重点巩固经销商渠道建立,加速海外三维手术量提升。2024年公司实现国际收入1.12亿元,同比增长62.94%,全年三维手术覆盖21个国家,随着压力监测导管上市、24年海外压力监测三维手术量超过1000例,为国产房颤治疗方案走向国际市场奠定良好基础。 国内市场巩固先发优势,累计手术量达70000例 2024年公司国内收入2.95亿元,同比增长17.34%。截至2024 年末公司三维手术覆盖医院超过1100余家,三维手术量累计超过70000 例,预计2024年三维手术量约两万例。其中核心产品方面,压力监测 磁定位射频消融导管手术量超过4000例,覆盖医院400余家、医院覆盖量同比增长70%以上。冷冻消融产品已在30余家中心顺利开展手术,在市场推广的同时完成了技术迭代产品的临床应用。 在研管线丰富,房颤脉冲消融解决方案进展顺利 2024年公司在房颤解决方案方面,持续布局“冰、火、电、磁” 等产品。截至2024年共7项产品进入国家创新医疗器械特别审批程序, (1)Magbot™一次性使用磁导航盐水灌注射频消融导管取得NMPA上市许可,填补了国内磁导航技术领域的空白。(2)PulseMagic™压力脉冲导管/FlashPoint®肾动脉射频消融系统已进入特别审查程序“绿色通道”,分别进入临床收尾/临床试验阶段。(3)商阳医疗的脉冲消融系统 已递交NMPA注册申请。丰富的在研项目储备为公司长期高速发展提供了有力支撑。 投资建议 我们预计2025-2027年公司收入分别为5.37亿元、6.88亿元和 8.92亿元(前值2025-2026年分别为5.51亿元和7.85亿元),收入增速分别为30.0%、28.1%和29.6%,2025-2027年归母净利润分别实现0.72亿元、1.04亿元和1.44亿元(前值2025-2026年分别为0.68亿元和1.17亿元),增速分别为37.3%、44.8%和39.0%,2025-2027年EPS预计分别为0.15元、0.22元和0.31元,对应2025-2027年的PE分别为130x、90x和64x,公司是行业里三维手术解决方案较早完整推出的厂家,房颤术式解决方案丰富,房颤手术增长空间大,维持“买入”评级。 风险提示 公司新产品商业化不预期风险。公司行业竞争格局恶化风险。 公司在研临床进展不及预期风险。 重要财务指标单位:百万元 主要财务指标2024A 2025E 2026E 2027E 营业收入413 537 688 892 收入同比(%)25.5% 30.0% 28.1% 29.6% 归属母公司净利润52 72 104 144 净利润同比(%)815.4% 37.3% 44.8% 39.0% 毛利率(%)58.7% 59.0% 59.9% 60.0% ROE(%)3.0% 3.9% 5.4% 7.0% 每股收益(元)0.11 0.15 0.22 0.31 P/E172.15 129.71 89.61 64.46 P/B5.14 5.12 4.84 4.50 EV/EBITDA121.95 95.93 71.84 54.59 资料来源:wind,华安证券研究所 财务报表与盈利预测 资产负债表 单位:百万元 利润表 单位:百万元 会计年度 2024A 2025E 2026E 2027E 会计年度 2024A 2025E 2026E 2027E 流动资产 1578 1675 1815 2010 营业收入 413 537 688 892 现金 269 291 355 440 营业成本 171 220 276 356 应收账款 74 72 125 129 营业税金及附加 3 4 5 6 其他应收款 1 3 3 5 销售费用 111 140 179 232 预付账款 3 10 10 13 管理费用 43 54 69 89 存货 128 201 220 317 财务费用 -3 -5 -6 -7 其他流动资产 1102 1098 1102 1106 资产减值损失 -3 0 0 0 非流动资产 316 332 327 328 公允价值变动收益 11 0 0 0 长期投资 69 69 69 69 投资净收益 9 11 14 18 固定资产 92 97 97 96 营业利润 55 72 104 144 无形资产 73 90 92 101 营业外收入 0 0 0 0 其他非流动资产 81 76 69 62 营业外支出 2 0 0 0 资产总计 1894 2007 2142 2338 利润总额 52 72 104 144 流动负债 108 150 181 234 所得税 0 0 0 0 短期借款 0 0 0 0 净利润 52 72 104 144 应付账款 37 57 64 91 少数股东损益 0 0 0 0 其他流动负债 72 93 117 143 归属母公司净利润 52 72 104 144 非流动负债 44 44 44 44 EBITDA 71 94 124 162 长期借款 0 0 0 0 EPS(元) 0.11 0.15 0.22 0.31 其他非流动负债 44 44 44 44 负债合计 152 194 225 277 主要财务比率 少数股东权益 0 0 0 0 会计年度 2024A 2025E 2026E 2027E 股本 471 471 471 471 成长能力 资本公积 1268 1268 1268 1268 营业收入 25.5% 30.0% 28.1% 29.6% 留存收益 3 74 178 322 营业利润 613.1% 31.2% 44.8% 39.0% 归属母公司股东权 1742 1813 1917 2061 归属于母公司净利 815.4% 37.3% 44.8% 39.0% 负债和股东权益 1894 2007 2142 2338 获利能力毛利率(%) 58.7% 59.0% 59.9% 60.0% 现金流量表 单位:百万元 净利率(%) 12.6% 13.3% 15.0% 16.1% 会计年度 2024A 2025E 2026E 2027E ROE(%) 3.0% 3.9% 5.4% 7.0% 经营活动现金流 67 65 86 111 ROIC(%) 1.8% 3.0% 4.3% 5.7% 净利润 52 72 104 144 偿债能力 折旧摊销 40 38 40 43 资产负债率(%) 8.0% 9.7% 10.5% 11.9% 财务费用 1 0 0 0 净负债比率(%) 8.7% 10.7% 11.7% 13.5% 投资损失 -9 -11 -14 -18 流动比率 14.57 11.14 10.02 8.61 营运资金变动 -10 -34 -45 -58 速动比率 13.34 9.73 8.74 7.18 其他经营现金流 55 105 148 202 营运能力 投资活动现金流 -44 -44 -21 -27 总资产周转率 0.22 0.28 0.33 0.40 资本支出 -44 -54 -35 -45 应收账款周转率 6.41 7.38 7.00 7.01 长期投资 -25 0 0 0 应付账款周转率 4.61 4.70 4.55 4.61 其他投资现金流 25 11 14 18 每股指标(元) 筹资活动现金流 -11 0 0 0 每股收益 0.11 0.15 0.22 0.31 短期借款 0 0 0 0 每股经营现金流薄) 0.14 0.14 0.18 0.24 长期借款 0 0 0 0 每股净资产 3.70 3.85 4.07 4.38 普通股增加 0 0 0 0 估值比率 资本公积增加 5 0 0 0 P/E 172.15 129.71 89.61 64.46 其他筹资现金流 -15 0 0 0 P/B 5.14 5.12 4.84 4.50 现金净增加额 13 22 64 85 EV/EBITDA 121.95 95.93 71.84 54.59 资料来源:公司公告,华安证券研究所 分析师与研究助理简介 分析师:谭国超,医药行业首席分析师,医药行业全覆盖。中山大学本科、香港中文大学硕士,曾任职于强生医疗(上海)医疗器械有限公司、和君集团与华西证券研究所。 分析师:李婵,医药行业研究员,主要负责医疗器械和IVD行业研究。 重要声明 分析师声明 本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格,以勤勉的执业态度、专业审慎的研究方法,使用合法合规的信息,独立、客观地出具本报告,本报告所采用的数据和信息均来自市场公开信息,本人对这些信息的准确性或完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。报告中的信息和意见仅供参考。本人过去不曾与、现在不与、未来也将不会因本报告中的具体推荐意见或观点而直接或间接收任何形式的补偿,分析结论不受任何第三方的授意或影响,特此声明。 免责声明 华安证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。本报告由华安证券股份有限公司在中华人民共和国(不包括香港、澳门、台湾)提供。本报告中的信息均来源于合规渠道,华安证券研究所力求准确、可靠,但对这些信息的准确性及完整性均不做任何保证。在任何情况下,本报告中的信息或表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。华安证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。 本报告仅向特定客户传送,未经华安证券研究所书面授权,本研究报告的任何部分均不得以