电力设备行业:光伏电池组件价格上涨延续,1GW海风启动风机采购

AI智能总结

AI智能总结

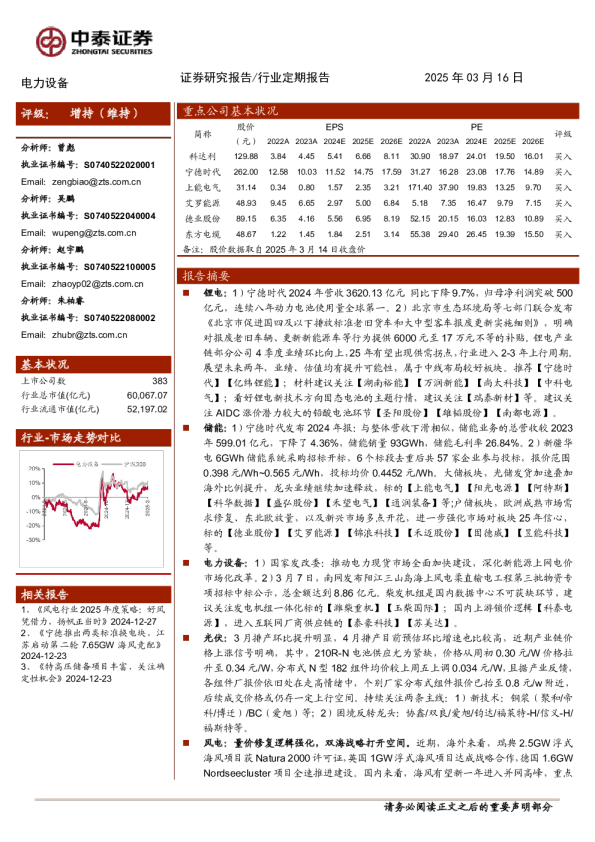

证券研究报告/行业定期报告 电力设备 评级:增持(维持) 分析师:曾彪执业证书编号:S0740522020001Email:zengbiao@zts.com.cn 分析师:吴鹏执业证书编号:S0740522040004Email:wupeng@zts.com.cn分析师:赵宇鹏执业证书编号:S0740522100005Email:zhaoyp02@zts.com.cn分析师:朱柏睿执业证书编号:S0740522080002Email:zhubr@zts.com.cn 报告摘要 锂电:1)宁德时代2024年营收3620.13亿元同比下降9.7%,归母净利润突破500亿元,连续八年动力电池使用量全球第一。2)北京市生态环境局等七部门联合发布《北京市促进国四及以下排放标准老旧货车和大中型客车报废更新实施细则》,明确对报废老旧车辆、更新新能源车等行为提供6000元至17万元不等的补贴。锂电产业链部分公司4季度业绩环比向上,25年有望出现供需拐点,行业进入2-3年上行周期。展望未来两年,业绩、估值均有提升可能性,属于中线布局较好板块。推荐【宁德时代】【亿纬锂能】;材料建议关注【湖南裕能】【万润新能】【尚太科技】【中科电气】;看好锂电新技术方向固态电池的主题行情,建议关注【瑞泰新材】等。建议关注AIDC涨价潜力较大的铅酸电池环节【圣阳股份】【雄韬股份】【南都电源】。 上市公司数383行业总市值(亿元)60,067.07行业流通市值(亿元)52,197.02 储能:1)宁德时代发布2024年报:与整体营收下滑相似,储能业务的总营收较2023年599.01亿元,下降了4.36%,储能销量93GWh,储能毛利率26.84%。2)新疆华电6GWh储能系统采购招标开标,6个标段去重后共57家企业参与投标,报价范围0.398元/Wh~0.565元/Wh,投标均价0.4452元/Wh。大储板块,光储发货加速叠加海外比例提升,龙头业绩继续加速释放,标的【上能电气】【阳光电源】【阿特斯】【科华数据】【盛弘股份】【禾望电气】【通润装备】等;户储板块,欧洲成熟市场需求修复、东北欧放量,以及新兴市场多点开花,进一步强化市场对板块25年信心,标的【德业股份】【艾罗能源】【锦浪科技】【禾迈股份】【固德威】【昱能科技】等。 电力设备:1)国家发改委:推动电力现货市场全面加快建设,深化新能源上网电价市场化改革。2)3月7日,南网发布阳江三山岛海上风电柔直输电工程第三批物资专项招标中标公示,总金额达到8.86亿元。柴发机组是国内数据中心不可获缺环节,建议关注发电机组一体化标的【潍柴重机】【玉柴国际】;国内上游锁价逻辑【科泰电源】,进入互联网厂商供应链的【泰豪科技】【苏美达】。 相关报告 1、《风电行业2025年度策略:好风凭借力,扬帆正当时》2024-12-27 2、《宁德推出两类标准换电块,江苏启动第二轮7.65GW海风竞配》2024-12-233、《特高压储备项目丰富,关注确定性机会》2024-12-23 光伏:3月排产环比提升明显,4月排产目前预估环比增速也比较高,近期产业链价格上涨信号明确,其中,210R-N电池供应尤为紧缺,价格从周初0.30元/W价格拉升至0.34元/W,分布式N型182组件均价较上周五上调0.034元/W,且据产业反馈,各组件厂报价依旧处在走高情绪中,个别厂家分布式组件报价已抬至0.8元/w附近,后续成交价格或仍存一定上行空间。持续关注两条主线:1)新技术:铜浆(聚和/帝科/博迁)/BC(爱旭)等;2)困境反转龙头:协鑫/双良/爱旭/钧达/福莱特-H/信义-H/福斯特等。 风电:量价修复逻辑强化,双海战略打开空间。近期,海外来看,瑞典2.5GW浮式海风项目获Natura2000许可证,英国1GW浮式海风项目达成战略合作,德国1.6GWNordseecluster项目全速推进建设。国内来看,海风有望新一年进入并网高峰,重点 项目中江苏2.65GW项目中国信大丰850MW、三峡大丰800MW项目已开工,且第二轮7.65GW竞配完成,帆石一已全面开工建设、帆石二环评获批、青州五即将开启打桩施工,叠加其他重点项目招标、建设节奏有序进行,25年交付量有望明显提升。风电需求高景气,预期带动上游产业链需求高增,产能预期偏紧带动价格回升、盈利修复,同时双海进一步打开成长空间。建议重点关注:1、充分受益于国内外海风需求释放的海缆龙头:【中天科技】【东方电缆】【起帆电缆】等;塔筒单桩龙头:【大金重工】【海力风电】【天顺风能】【润邦股份】【泰胜风能】【天能重工】等;2、经营拐点向上叠加出海打开成长空间的整机龙头:【明阳智能】【运达股份】【金风科技】【三一重能】等;3、具备强阿尔法的细分零部件龙头,25年量价齐升弹性可期:【广大特材】【威力传动】【金雷股份】【日月股份】等。 风险提示:装机不及预期;原材料大幅上涨;竞争加剧;研报使用的信息更新不及时风险;第三方数据存在误差或滞后的风险等。 内容目录 一、锂电板块..............................................................................................................5 1、本周电池行业指数及核心标的收益率跟踪.....................................................52、行业及公司事件跟踪......................................................................................53、电动车销量.....................................................................................................64、动力储能电池产量和装机情况.......................................................................75、本周锂电池产业链价格跟踪...........................................................................8 二、储能板块..............................................................................................................9 1、本周储能政策及事件跟踪...............................................................................9 四、光伏板块............................................................................................................11 1、光伏产业链跟踪............................................................................................112、本周光伏事件跟踪........................................................................................13 五、风电板块............................................................................................................14 1、本周海风进展梳理........................................................................................142、其他新闻......................................................................................................153、海陆风招标数据追踪....................................................................................154、海陆风中标数据追踪....................................................................................155、原材料价格跟踪...........................................................................................16 六、投资建议............................................................................................................17 风险提示...................................................................................................................18 图表目录 图表1:本周电池行业核心标的收益率(从高到低排序).......................................5图表2:新能源汽车总销量(万辆)........................................................................6图表3:汽车销量电动化率.......................................................................................6图表4:国内动力储能电池产量及占比(GWh).....................................................7图表5:国内动力电池装机量(GWh)及占比........................................................7图表6:国内动力电池企业装机量市占率.................................................................8图表7:国内动力电池出口及占比............................................................................8图表8:中镍三元电池成本变动情况........................................................................9图表9:磷酸铁锂电池成本变动情况........................................................................9图表10:硅料价格走势..........................................................................................12图表11:硅片价格走势...........................................