一绘万景奇,东方高端彩妆大师品牌

AI智能总结

AI智能总结

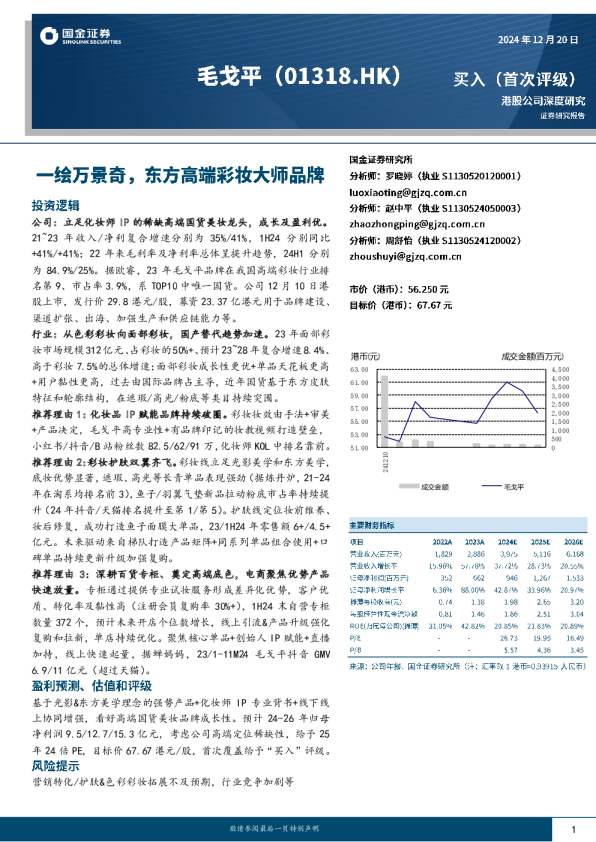

公司:立足化妆师IP的稀缺高端国货美妆龙头,成长及盈利优。21~23年收入/净利复合增速分别为35%/41%,1H24分别同比 +41%/+41%;22年来毛利率及净利率总体呈提升趋势,24H1分别为84.9%/25%。据欧睿,23年毛戈平品牌在我国高端彩妆行业排名第9、市占率3.9%,系TOP10中唯一国货。公司12月10日港股上市,发行价29.8港元/股,募资23.37亿港元用于品牌建设、渠道扩张、出海、加强生产和供应链能力等。 行业:从色彩彩妆向面部彩妆,国产替代趋势加速。23年面部彩 妆市场规模312亿元、占彩妆的50%+、预计23~28年复合增速8.4%、 港币(元)成交金额(百万元) 高于彩妆7.5%的总体增速;面部彩妆成长性更优+单品天花板更高 +用户黏性更高,过去由国际品牌占主导,近年国货基于东方皮肤特征和轮廓结构,在遮瑕/高光/粉底等类目持续突围。 推荐理由1:化妆品IP赋能品牌持续破圈。彩妆妆效由手法+审美 +产品决定,毛戈平高专业性+有品牌印记的妆教视频打造壁垒,小红书/抖音/B站粉丝数82.5/62/91万,化妆师KOL中排名靠前。 推荐理由2:彩妆护肤双翼齐飞。彩妆线立足光影美学和东方美学, 底妆优势显著,遮瑕、高光等长青单品表现强劲(据炼丹炉,21-24年在淘系均排名前3),鱼子/羽翼气垫新品拉动粉底市占率持续提升(24年抖音/天猫排名提升至第1/第5)。护肤线定位妆前维养、妆后修复,成功打造鱼子面膜大单品,23/1H24年零售额6+/4.5+亿元。未来驱动来自梯队打造产品矩阵+同系列单品组合使用+口碑单品持续更新升级加强复购。 推荐理由3:深耕百货专柜、奠定高端底色,电商聚焦优势产品 快速放量。专柜通过提供专业试妆服务形成差异化优势,客户优 质、转化率及黏性高(注册会员复购率30%+),1H24末自营专柜数量372个,预计未来开店个位数增长,线上引流&产品升级强化复购和拉新,单店持续优化。聚焦核心单品+创始人IP赋能+直播 63.00 61.00 59.00 57.00 55.00 53.00 51.00 241210 成交金额毛戈平 4,500 4,000 3,500 3,000 2,500 2,000 1,500 1,000 500 0 加持,线上快速起量,据蝉妈妈,23/1-11M24毛戈平抖音GMV6.9/11亿元(超过天猫)。 基于光影&东方美学理念的强势产品+化妆师IP专业背书+线下线上协同增强,看好高端国货美妆品牌成长性。预计24-26年归母净利润9.5/12.7/15.3亿元,考虑公司高端定位稀缺性,给予25年24倍PE,目标价67.67港元/股,首次覆盖给予“买入”评级。 营销转化/护肤&色彩彩妆拓展不及预期,行业竞争加剧等 内容目录 1、毛戈平:东方高端彩妆大师品牌5 1.1、概况:立足彩妆大师IP的稀缺高端国货美妆5 1.2、财务:成长性&盈利能力优6 1.3、募集资金用途:聚焦渠道扩充+品牌推广+出海8 2、产品:专业化妆大师赋能、打造全产品线,发力护肤线打开成长空间8 2.1、彩妆线:立足光影美学和东方美学,底妆优势显著9 2.1.1、行业趋势:国货替代从色彩彩妆进入成长性更优、壁垒更高的底妆类目9 2.1.2、公司产品:底妆优势显著10 2.2、护肤线:品类完整、系列多元,成功打造鱼子面膜大单品13 3、渠道:线上能力突飞猛进,线下百货外延+开店齐飞16 3.1、线下:立足百货专柜,专业服务提升转化率及客户黏性16 3.2、线上:聚焦核心单品迅速起量,抖音赶超天猫18 4、营销:服务前置,创始人IP赋能,线下BA专业服务19 5、盈利预测及估值21 5.1、盈利预测21 5.2、可比公司估值23 6、风险提示23 图表目录 图表1:按23年零售额计算,公司在我国高端彩妆市场排名第65 图表2:23年毛戈平品牌在我国高端彩妆行业排名第95 图表3:公司业务包括彩妆、护肤、化妆培训,旗下两大品牌毛戈平、至爱终生定位不同市场需求5 图表4:线下高端百货专柜起家,2017年来流量破圈+线上崛起+彩妆&护肤齐飞,业绩增长强劲6 图表5:公司收入及利润增长强劲(单位:百万元)6 图表6:公司毛利率及净利率分别在80%+/20%+6 图表7:公司销售费用率22年来有所下降7 图表8:分业务毛利率:护肤>彩妆>化妆培训7 图表9:公司销售费用率构成7 图表10:线下自营及线上直销费用拆分7 图表11:公司营收增速领跑行业7 图表12:公司毛利率位于行业前列7 图表13:公司归母净利率位于行业前列8 图表14:公司归母净利润增速领跑行业8 图表15:募集资金用途8 图表16:毛戈平个人特色注入品牌基因9 图表17:我国彩妆及其细分类目市场增速9 图表18:23年我国面部彩妆/唇妆/眼妆零售额占比51%/32%/15%。9 图表19:我国彩妆市场2018-2021年集中度提升、22年/23集中度下降10 图表20:22年/23年国货彩妆品牌在国内市占率结构性下降10 图表21:时尚快消类品牌表现分化,化妆师品牌市占率提升10 图表22:毛戈平品牌彩妆矩阵11 图表23:毛戈平品牌明星底妆单品鱼子气垫/水奶油粉底液/小金扇粉饼与竞品对比11 图表24:毛戈平在天猫粉底液类目排名提升,高光、遮瑕类目排名稳定前三12 图表25:TOP品牌天猫旗舰店粉底/高光/遮瑕产品销售额12 图表26:抖音粉底液、遮瑕、高光细分品类TOP品牌13 图表27:23年来抖音平台毛戈平品牌粉底液/膏销售额占比30%-50%,气垫占比8%-17%13 图表28:毛戈平护肤线完整,覆盖多品类、多系列14 图表29:1H24公司护肤收入8.15亿元、占比41%14 图表30:23/1H24公司护肤收入同比+50%/+35%14 图表31:公司明星单品鱼子酱面膜、黑霜、鱼子安瓶精华与竞品对比15 图表32:同系列产品协同配合使用16 图表33:1H24末自营专柜数量372个,在中国所有美妆品牌中排名第二(单位:个)16 图表34:公司线下渠道结构16 图表35:毛戈平百货直营门店17 图表36:毛戈平专柜预约试妆小程序17 图表37:1H24末公司注册会员数1240万人17 图表38:线下渠道注册会员复购率优于线上17 图表39:需求恢复+发力线上触达更多目标人群引流线下,23年&24H1同店增长亮眼17 图表40:1H24公司线上/线下占比49.1%/50.9%18 图表41:21-23年线上收入CAGR为49%18 图表42:聚焦核心单品+创始人IP赋能+直播加持,线上快速起量(单位:百万元)18 图表43:抖音1-11M24销售额11.9亿元、同比+85%19 图表44:23年来毛戈平抖音销售额体量赶超天猫旗舰店(单位:百万元)19 图表45:毛戈平品牌抖音运营策略:强化自播能力→加强达播合作→自播+达播矩阵趋于均衡19 图表46:毛戈平营销逻辑20 图表47:毛戈平妆教矩阵20 图表48:各品牌分平台粉丝数20 图表49:小红书平台化妆师KOL粉丝数20 图表50:抖音平台化妆师KOL粉丝数20 图表51:公司盈利预测(单位:百万元)21 图表52:公司费用率预测23 图表53:可比公司估值23 图表54:公司存货周转率低于同业24 1.1、概况:立足彩妆大师IP的稀缺高端国货美妆 毛戈平是国内少数定位高端、且拥有完整护肤线和彩妆线的国货美妆龙头。公司由中国美妆行业的标志性人物毛戈平先生于2000年创立,自成立以来,通过打造个人IP在中国美妆行业建立了强大的影响力。根据欧睿数据,按2023年零售额计算,毛戈平品牌在我国高端彩妆行业排名第9、市场份额为3.9%。 图表1:按23年零售额计算,公司在我国高端彩妆市场排 名第6 图表2:23年毛戈平品牌在我国高端彩妆行业排名第9 来源:欧睿数据,国金证券研究所来源:欧睿数据,国金证券研究所 公司业务包括美妆、护肤、化妆艺术培训三大板块,旗下有两大品牌。截至1H24末,公司产品组合中共有387个单品,涵盖彩妆和护肤两大类,彩妆基于光影美学与东方美学理念,护肤融合高品质配方和精选成分。旗下有两大品牌MAOGEPING和至爱终生,分别定位高端/大众市场需求。 图表3:公司业务包括彩妆、护肤、化妆培训,旗下两大品牌毛戈平、至爱终生定位不同市场需求 品牌 创立时间 品牌定位 渠道 价格定位 23年营收/yoy 毛戈平 2000年 轻奢/高端 百货专柜直营/电商销售 200-800元 27.55亿元/+57.8% 至爱终生 2008年 大众/流行 线下经销 120-380元 2692万元/-7% 化妆培训 城市 长期课程 短期课程 招生对象 1.04亿元/+91% 杭州、北京、上海成都、重庆、武汉郑州、深圳、青岛九座城市 形象设计与艺术创意 化妆造型全科、时尚生活课程、创意造型课程等 零基础的未来想从事与化妆相关职业的人群、化妆从业人员继续深造资质升级的专业人群以及生活中具有化妆基础希望提 升化妆技巧的一般人群 来源:公司招股说明书,国金证券研究所 公司发展历程分两个阶段: 1)专注线下、服务赋能、培训加持(2000~2016):2000年毛戈平先生创立旗舰品牌MAOGEPING,2003年公司入驻上海港汇恒隆广场,成为第一个在高端百货商店设立专柜的国货化妆品集团,2005年在杭州武林银泰百货设柜。公司专注打造匹配品牌高端定位的专业的柜台服务团队,提供优质的客户服务,逐步扩大其市场影响力和品牌可见度。2013-2016年营收从2.43亿元增长至3.43亿元,对应CAGR为12.2%。 2)流量破圈、线上崛起、彩妆+护肤齐飞(2017至今):渠道端,2018年开设天猫首家网店,2021年开启抖音直播;产品端,2019年与故宫文创携手打造气韵东方系列;品牌传播方面,2019年毛戈平先生与时尚博主“深夜徐老师”的改妆视频实现现象级传播,品牌知名度大幅提升,2020年毛戈平先生入驻B站,2022-2023年担任花样游泳队官方赞助商及中国国家队的官方合作伙伴。 图表4:线下高端百货专柜起家,2017年来流量破圈+线上崛起+彩妆&护肤齐飞,业绩增长强劲 来源:公司招股说明书,国金证券研究所 1.2、财务:成长性&盈利能力优 高端定位、盈利能力优,23年发力线上渠道&护肤线,收入及利润增长提速。23年营收/归母净利润同比+58%/+88%,1H24分别同比+41%/+41%。盈利能力优秀、位于行业领先水平,毛利率及净利率分别在80%+/20%+,且22年来呈提升趋势。 图表5:公司收入及利润增长强劲(单位:百万元)图表6:公司毛利率及净利率分别在80%+/20%+ 来源:公司招股说明书,国金证券研究所来源:公司招股说明书,国金证券研究所 图表7:公司销售费用率22年来有所下降图表8:分业务毛利率:护肤>彩妆>化妆培训 来源:公司招股说明书,国金证券研究所来源:公司招股说明书,国金证券研究所 销售费用中雇员福利/营销及推广/百货商店及其他租赁物业费占大头,其中随加强内容营销及品牌化战略,营销及推广费占比持续提升。线下因店效提升带来费用占比下降,百货商店及其他租赁物业费、折旧与摊销、专柜装修占线下自营收入比例合计由21年的26.2%下降至22.1%。 图表9:公司销售费用率构成图表10:线下自营及线上直销费用拆分 来源:公司招股说明书,国金证券研究所来源:公司招股说明书,国金证券研究所 同业对比看,受益高端定位,毛利率与净利率位于行业前列。成长性看,23年发力线上及护肤线,品牌势能持续释放,收入及利润增速领跑行业。 图表11:公司营收增速领跑行业图表12:公司毛利率位于行业前列 来源:同花顺,国金证券研究所来源:同花顺,国金证券研究所 图表13:公司归母净利率位于行业前列图表14:公司归母净利润增速领跑行业 来源:同花顺,国金证券研究所来源:同花顺,国金证券研究所 1.3