基础化工行业深度分析:油价下行叠加需求不足,三季度行业景气低位运行

AI智能总结

AI智能总结

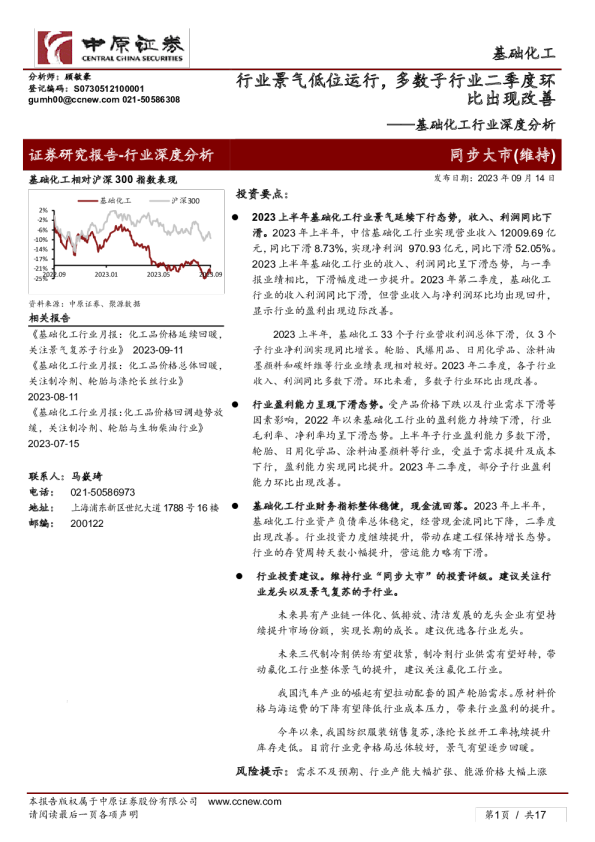

分析师:顾敏豪 登记编码:S0730512100001 gumh00@ccnew.com021-50586308 油价下行叠加需求不足,三季度行业景 气低位运行 ——基础化工行业深度分析 证券研究报告-行业深度分析同步大市(维持) 基础化工相对沪深300指数表现 基础化工沪深300 投资要点: 发布日期:2024年11月11日 19% 12% 6% -1% -8% -14% -21% -28%2023.11 2024.03 2024.07 2024.11 资料来源:中原证券、聚源数据 相关报告 《基础化工行业月报:化工品价格有所回暖,关注三条投资主线》2024-11-07 《基础化工行业月报:多项政策驱动叠加行业基本面改善,关注三条投资主线》2024- 10-09 《基础化工行业深度分析:行业景气复苏态势初现,二季度经营态势明显改善》2024- 09-30 联系人:马嶔琦 前三季度基础化工行业景气低位运行,三季度继续下行。2024年前三季度,中信基础化工行业实现营业收入18858.97亿元,同比下滑0.36%,实现净利润1088.04亿元,同比下滑7.62%。前三季度基础化工行业的收入、利润均呈下滑态势,与中报业绩相 比,各项指标均有所下滑,行业景气仍在底部运行。2024第三季度,受原油价格下行以及下游需求疲软等因素影响,基础化工行业的收入、利润同环比均出现回落,行业景气进一步下行。 2024前三季度,基础化工多数子行业收入利润呈增长态势,21个子行业净利润同比增长,印染化学品、锦纶、氯碱、橡胶助剂和橡胶制品等行业业绩表现相对较好。2024年三季度,各子行业收入、利润同环比均多数下滑。 三季度盈利能力呈下滑态势。2024前三季度,基础化工毛利率、净利率分别为17.92%和6.06%。受行业景气下行影响,盈利能力小幅下行。子行业盈利能力出现较大分化,磷肥及磷化工、其他化学原料、氯碱、日用化学品和印染化学品等行业,受益于成本下行、需求复苏等因素盈利能力提升幅度较大。 电话: 021-50586973 基础化工行业财务指标整体稳健,现金流改善。2024年前三季 地址: 上海浦东新区世纪大道1788号22楼 度,基础化工行业资产负债率总体稳定,经营现金流小幅下滑。 邮编: 200122 行业投资力度逐步放缓,未来产能压力有望减弱。行业的存货周 转天数小幅下降,营运能力略有提升。 河南省化工企业经营改善,整体优于行业水平。2024前三季度,河南省基础化工上市公司实现营收576.94亿元,同比下滑1.64%,实现净利润40.07亿元,同比下滑10.00%,毛利率 19.03%,净利率6.95%,整体优于行业水平。 维持行业“同步大市”的投资评级。建议关注三条主线。 随着地产扶持政策的逐步发力,房地产市场有望回暖,从而带动钛白粉、聚氨酯、纯碱等地产链条相关品种需求。 预计未来国际油价下行空间有限,部分替代路线如煤化工、轻烃化工等,有望凭借成本优势,实现较好的盈利水平。 我国磷矿石供应保持紧张态势。下游需则求稳层中面有升。 未来磷矿价格有望保持上升态势,推动磷化工行业景气度提升。 风险提示:需求不及预期、行业产能大幅扩张、能源价格大幅上涨 内容目录 1.行业景气低位运行,三季度小幅下行3 1.1.前三季度收入、净利润同比下滑,三季度景气进一步下行3 1.2.子行业景气分化,三季度同环比均呈现下行态势3 2.三季度景气下滑,多数子行业毛利率下行6 2.1.行业景气下滑,三季度盈利能力有所回落6 2.2.多数子行业三季度盈利能力下行7 3.基础化工行业财务指标分析9 3.1.资产负债率保持稳定9 3.2.前三季度回款能力减弱,现金流小幅下滑11 3.3.在建工程规模增速逐步放缓12 3.4.存货周转天数小幅下降14 4.河南基础化工上市公司经营情况15 5.行业投资建议17 6.风险提示18 图表目录 图1:基础化工行业毛利率与净利率6 图2:基础化工行业期间费用率6 图3:基础化工行业单季度毛利率与净利率6 图4:基础化工行业单季度期间费用率6 图5:基础化工行业资产负债率9 图6:2024Q3基础化工各行业资产负债率10 图7:基础化工年度经营现金流净额(亿元)11 图8:基础化工单季度经营现金流净额(亿元)11 图9:基础化工在建工程规模(亿元)13 图10:基础化工在建工程占总资产比重13 图11:基础化工行业存货规模14 图12:基础化工存货周转天数14 图13:基础化工行业估值17 图14:中信一级行业估值对比17 表1:中信基础化工2024年前三季度收入与利润3 表2:中信基础化工2024年三季度收入与利润3 表3:基础化工各子行业2024年前三季度收入与利润4 表4:基础化工各子行业2024年三季度收入与利润(亿元)5 表5:基础各子行业化工2024前三季度盈利能力7 表6:基础化工各子行业2024年三季度盈利能力8 表7:2024Q3基础化工各行业总资产及资产负债率10 表8:基础化工各子行业经营活动产生的现金流净额(亿元)12 表9:2024Q3基础化工各行业在建工程13 表10:2024Q3基础化工各行业存货周转天数14 表11:河南省基础化工上市公司2024年前三季度收入与利润(亿元)15 表12:河南省基础化工上市公司2024前三季度盈利能力16 1.行业景气低位运行,三季度小幅下行 1.1.前三季度收入、净利润同比下滑,三季度景气进一步下行 根据wind数据,2024年前三季度,中信基础化工行业实现营业收入18858.97亿元,同比下滑0.36%,实现营业利润1376.06亿元,同比下滑6.50%,实现归属上市公司股东的净利润1088.04亿元,同比下滑7.62%。前三季度基础化工行业的收入、利润均呈下滑态势,与上半年业绩相比,前三季度各项指标均有所下滑。其中营业收入增速较上半年的1.11%下降1.47个百分点,营业利润增速较上半年的0.51%下降7.01个百分点,净利润增速较上半年 的-1.65%下降5.97个百分点。 表1:中信基础化工2024年前三季度收入与利润 2023Q1-Q3 2024Q1-Q3 同比 2023H 2024H 同比 营业收入(亿元) 18,927.30 18,858.97 -0.36% 12292.30 12429.20 1.11% 营业利润(亿元) 1,471.75 1,376.06 -6.50% 968.14 973.07 0.51% 净利润(亿元) 1,177.79 1,088.04 -7.62% 778.97 766.14 -1.65% 资料来源:中原证券研究所、wind 2024年第三季度,中信基础化工行业实现营业收入6434.76亿元,同比下滑2.06%,环比下滑3.05%;实现营业利润394.89亿元,同比下滑17.47%,环比下滑25.11%;实现归属上市公司股东的净利润315.64亿元,同比下滑15.86%,环比下滑23.68%。三季度,受原油价格下行以及下游需求疲软等因素影响,基础化工行业的收入、利润同环比均出现回落,行业景气进一步下行。 表2:中信基础化工2024年三季度收入与利润 2024Q3 2023Q3 2024Q2 2024Q3同比 2023Q3同比 2024Q3环比 营业收入(亿元) 6434.76 6570.07 6637.28 -2.06% 2.59% -3.05% 营业利润(亿元) 394.89 478.50 527.28 -17.47% -31.48% -25.11% 净利润(亿元) 315.64 375.15 413.59 -15.86% -31.58% -23.68% 资料来源:中原证券研究所、wind 1.2.子行业景气分化,三季度同环比均呈现下行态势 从具体子行业来看,2024年前三季度,基础化工33个子行业营业收入多数呈增长态 势,20个子行业的收入同比实现增长,13个行业收入同比出现下滑。其中其他化学原料、合成树脂、电子化学品、轮胎和锦纶行业,受益于产品价格上涨以及下游需求的复苏,收入增速相对较快。这些行业前三季度营业收入分别增长25.88%、17.36%、15.92%、13.87%和13.36%。碳纤维、钾肥、锂电化学品、氯碱和纯碱行业,受景气下行、产品价格下跌等因素影响,营收下滑幅度较大,分别同比下滑35.01%、33.30%、28.50%、13.09%和5.84%。 净利润方面,基础化工各子行业净利润多数同比增长。33个子行业中,21个子行业净利润实现增长,12个子行业净利润同比下滑。其中印染化学品、锦纶、氯碱、橡胶助剂和橡胶制品行业净利润表现较好,分别同比增长105.10%、75.85%、68.54%、49.80%和 47.16%,碳纤维、膜材料、锂电化学品、其他塑料制品和农药行业净利润下滑幅度较大,分别同比下滑108.07%、85.37%、74.37%、66.98%和59.88%。净利润增长的行业中,印染化学品和锦纶主要受益于下游纺织服装领域需求复苏,橡胶制剂、橡胶制品、氯碱主要受益于行业景气复苏带来的盈利改善。此外碳纤维、膜材料、锂电化学品、农药等行业则受行业竞争加剧、产品价格下跌、需求下滑等因素影响,利润下滑幅度较大。 表3:基础化工各子行业2024年前三季度收入与利润 三级子行业 2023Q1-Q3 营业收入(亿 2024Q1-Q3 营业收入(亿 2023Q1-Q32024Q1-Q3营业收入同比净利润同比 元) 元) 净利润(亿元) 净利润(亿元) 氮肥 1101.63 1183.36 7.42% 48.78 62.40 27.92% 钾肥 228.70 152.55 -33.30% 95.63 55.27 -42.20% 复合肥 606.03 601.59 -0.73% 22.54 31.78 40.96% 农药 1282.89 1238.90 -3.43% 61.49 24.67 -59.88% 磷肥及磷化工 952.15 925.69 -2.78% 52.67 69.84 32.59% 涤纶 299.52 308.99 3.16% 5.81 3.29 -43.32% 氨纶 225.92 232.95 3.11% 22.07 21.66 -1.87% 粘胶 257.96 257.13 -0.32% 3.69 5.36 45.34% 绵纶 158.38 179.54 13.36% 1.40 2.47 75.85% 碳纤维 41.58 27.02 -35.01% 9.13 -0.74 -108.07% 纯碱 380.23 358.01 -5.84% 48.19 34.57 -28.26% 氯碱 1186.95 1031.64 -13.09% 18.73 31.57 68.54% 无机盐 134.86 131.55 -2.46% 13.96 15.24 9.13% 其他化学原料 674.10 848.55 25.88% 38.73 56.52 45.92% 钛白粉 322.00 343.52 6.68% 25.37 32.47 27.98% 日用化学品 392.83 403.91 2.82% 36.74 37.65 2.48% 民爆用品 394.91 389.54 -1.36% 33.46 31.59 -5.57% 涂料油墨颜料 239.63 255.35 6.56% 11.00 12.99 18.13% 印染化学品 242.53 246.51 1.64% 10.29 21.11 105.10% 其他化学制品Ⅲ 1280.46 1336.95 4.41% 63.76 64.69 1.45% 食品及饲料添加剂 684.46 696.50 1.76% 55.43 60.48 9.12% 电子化学品 271.21 314.38 15.92% 26.78 35.53 32.66% 锂电化学品 2201.53 1574.17 -28