第三季度收入增长11%,毛精纺产能明年将逐步释放

AI智能总结

AI智能总结

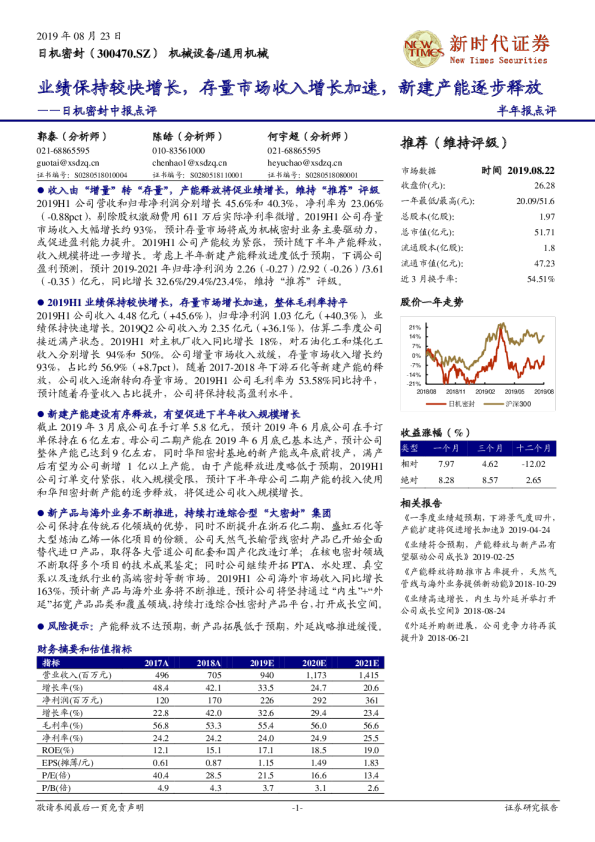

第三季度收入增长11%,归母净利润增长8%。公司是羊毛和羊绒纺纱龙头制造商。2024第三季度公司收入同比增长10.5%至13.2亿元,归母净利润同比增长7.8%至1.0亿元。毛利率同比-1.1百分点至16.5%,预计主要受羊绒资产折旧增加、以及部分毛利较低客户订单影响,由于去年从9月开始计提折旧,故基数影响从四季度开始消除,未来羊绒业务盈利有望优化。费用率整体保持稳定,财务费用率同比-0.9百分点至0.3%。归母净利率同比-0.2百分点至7.9%。营运效率稳定,存货周转天数同比-10天至158天,应收周转天数持平,应付周转天数同比-10天至34天。现金流大幅改善,前三季度经营性现金流净额同比增长200%至2.7亿元,净现比为0.7。 毛精纺订单增速放缓、公司积极备货,羊绒业务订单快速增长。分业务看: 1)毛精纺纱业务第三季度一方面受下游消费需求疲软影响,另一方面由于上半年产能满载、交期过长导致部分客户流失,第三季度接单和营收预计小幅下滑。但同时公司仍保持满负荷生产、在下半年的淡季抓紧备货,有望在后续旺季来临以及消费回暖后抓住市场机遇、实现订单和营收的快速增长。 2)羊绒业务第三季度订单和营收预计仍保持快速增长,虽然目前盈利承压,但未来由于订单饱满公司可挑选高毛利订单、规模爬升、新增折旧基数影响消除,毛利率净利率有望逐步优化。 毛精纺产能规划明确,明年逐步释放。1)公司“6万锭高档精纺生态纱项目”二期所涉及的1.5万锭设备已陆续投产,随产成品后续发货完成、有望开始贡献增量;2)越南“5万锭高档精纺生态纱纺织染整项目”按计划稳步推进,项目一期2万锭预计今年年底至明年建设完成并陆续投产;3)新澳银川“2万锭高品质精纺羊毛(绒)纱建设项目”计划于明年陆续投产。 风险提示:国内消费需求疲软、新客户开拓不及预期、系统性风险。 投资建议:业绩增长稳健,看好公司产能扩张,持续获取市场份额。前三季度公司收入增长10%,符合预期,在终端消费疲软的市场环境下,公司仍保持领先的订单增速和营收增长,同时保持积极的产能扩张;净利润增长5%,略低于预期。展望明年,公司毛精纺业务随着海内外产能陆续释放,后续增长有望提速;羊绒业务订单饱满、盈利有望改善。展望中长期,在毛纺行业格局优化背景下,公司凭借优秀的综合竞争力积极布局海外产能扩张,开拓新品类和客户,中长期成长空间广阔。基于终端需求不景气以及成本费用端负面因素扰动,我们小幅下调盈利预测,预计公司2024-2026年归母净利润分别为4.3/4.8/5.3亿元(前值为4.5/5.1/5.8亿元);维持7.9-8.6元的目标价,对应2024年PE13-15x,维持“优于大市”评级。 盈利预测和财务指标 图1:公司分季度营业收入及增速(单位:亿元) 图2:公司分季度归母净利润及增速(单位:亿元) 图3:公司分季度毛利率、经营利润率、归母净利率 图4:公司分季度四项费用率变化情况 图5:公司分季度营运资金周转天数 图6:公司分季度资本支出(亿元) 投资建议:业绩增长稳健,看好公司产能扩张持续获取市场份额 前三季度公司收入增长10%,符合预期,在终端消费疲软的市场环境下,公司仍保持领先的订单增速和营收增长,同时保持积极的产能扩张;净利润增长5%,略低于预期,主要受到股权激励费用、财务成本、汇兑损失、宁夏新澳羊绒资产新增折旧、社保缴纳基数提升等多重因素影响。下半年淡季公司生产方面积极备货,销售方面积极拓展增量订单,展望明年,公司毛精纺业务随着海内外产能陆续释放,后续增长有望提速; 羊绒业务订单饱满、盈利有望改善。展望中长期,在毛纺行业格局优化背景下,公司凭借优秀的综合竞争力积极布局海外产能扩张,开拓新品类和客户,中长期成长空间广阔。基于终端需求不景气以及成本费用端负面因素扰动,我们小幅下调盈利预测,预计公司2024-2026年归母净利润分别为4.3/4.8/5.3亿元(前值为4.5/5.1/5.8亿元),同比增长6.7%/11.3%/11.0%;维持7.9-8.6元的目标价,对应2024年PE13-15x,维持“优于大市”评级。 表1:盈利预测和财务指标 表2:可比公司估值情况 财务预测与估值 资产负债表(百万元) 利润表(百万元) 现金流量表(百万元)