需求旺盛叠加双反降税助力业绩高增,静候摩洛哥工厂投产

AI智能总结

AI智能总结

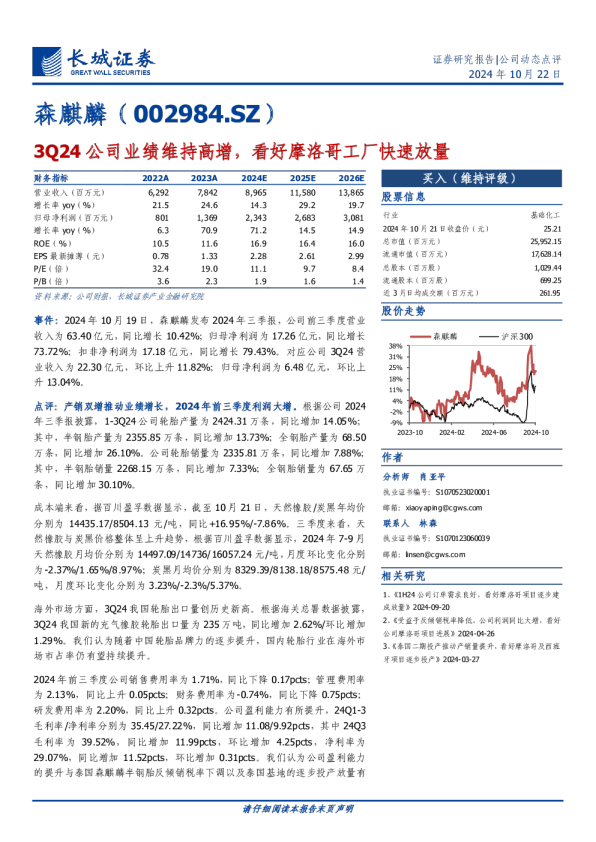

2024年09月09日 公司研究●证券研究报告 森麒麟(002984.SZ) 公司快报 需求旺盛叠加双反降税助力业绩高增,静候摩洛哥工厂投产投资要点事件:森麒麟发布2024半年报,24H1实现营收41.10亿元,同比增长16.21%;归母净利润10.77亿元,同比增长77.71%;扣非归母净利润10.59亿元,同比增长81.56%;毛利率33.24%,同比提升10.84pct。单季度看,24Q2实现收入19.95亿元,同比增长6.16%,环比增长-5.70%;归母净利润5.74亿元,同比增长61.11%,环比增长13.88%;扣非归母净利润5.62亿元,同比增长63.95%,环比增长13.23%;毛利率35.27%,同比提升12.82pct,环比提升3.95pct。需求强劲,双反降税,产销两旺。森麒麟已经形成以境外替换市场为核心销售领域、持续培育境内替换市场、重点攻坚全球中高端主机厂配套市场的销售格局。公司持续进行内部流程再造,最大程度释放智能制造的效应,不断实现降本增效,精细化管理模式进一步提升公司盈利能力。公司高品质、高性能半钢轮胎产品在欧美轮胎市场订单需求持续处于供不应求状态,同时公司持续稳健开拓具备高增长潜力的国内市场。当前产能不足已成为制约公司进一步发展的重要因素,亟待扩充现有产能,增强竞争实力。目前公司摩洛哥年产1200万条高性能轿车、轻卡子午线轮胎项目正按计划推进中,全力争取2024年四季度投产运行,西班牙年产1200万条高性能轿车、轻卡子午线轮胎项目也正稳步推进。2024H1,公司完成轮胎产量1609万条,较上年同期增长18.90%;其中,半钢轮胎产量1560万条,较上年同期增长17.90%;全钢轮胎产量49万条,较上年同期增长62.78%。完成轮胎销售1510万条,较上年同期增长10.35%;其中,半钢轮胎销量1461万条,较上年同期增长9.06%;全钢轮胎销量48万条,较上年同期增长71.28%。公司2014年在泰国投资建设年产1000万条半钢子午线轮胎智能制造生产基地并成功运营,泰国二期年产600万条高性能半钢子午线轮胎及200万条高性能全钢子午线轮胎扩建项目已于2023年大规模投产运行。子公司森麒麟泰国取得美国商务部对泰国乘用车和轻卡轮胎反倾销调查第一次年度行政复审终裁单独最低税率1.24%,表明公司运营管理的合规性及参与国际化竞争的能力处于全球领先水平。2024H1泰国子公司实现收入26.09亿元,净利润7.08亿元,净利率27.13%。轮胎景气持续。据森麒麟2024半年报,2024H1中国橡胶轮胎外胎产量为52592万条,同比增长10.5%;出口新的充气橡胶轮胎33090万条,同比增长10.5%。2024年上半年,中国轮胎产量、出口量持续保持稳定增长。海外市场方面,在欧美消费端具备强刚性需求的轿车、轻卡轮胎产品(半钢轮胎),该类型产品区别于重卡、载重汽车轮胎产品(全钢轮胎),具备更强的消费韧性,中国轮胎产品在欧美半钢轮胎市场具备高性价比的竞争优势,2024年上半年海外市场对半钢轮胎的需求量延续上涨态势;全钢轮胎方面由于海外市场库存相对充足,加之客户海运成本压力等因素,需求偏弱。国内市场方面,2024年上半年整体需求相对平稳,国内市场作为中国轮胎市场增长的高潜力市场,从长期来看,势必会在充分竞争后凸显出品牌力 基础化工|橡胶制品Ⅲ 投资评级买入-B(维持)股价(2024-09-09)22.82元交易数据总市值(百万元)23,485.48流通市值(百万元)15,951.54总股本(百万股)1,029.16流通股本(百万股)699.0212个月价格区间33.98/21.08一年股价表现 资料来源:聚源 升幅%1M3M12M相对收益8.451.5817.93绝对收益3.96-9.083.3 分析师骆红永 SAC执业证书编号:S0910523100001luohongyong@huajinsc.cn 相关报告森麒麟:业绩亮眼高增,全球化布局助力持续成长-华金证券-化工-公司快报-森麒麟2024.4.27 带动销售的逻辑。据中国汽车工业协会统计分析,2024年1-6月,中国汽车产销量持续保持稳健增长态势,汽车产销分别完成1389万辆和1405万辆,同比分别增长4.9%和6.1%。新能源汽车持续保持高比例增长,2024年1-6月,新能源汽车产销分别完成493万辆和494万辆,同比分别增长30%和32%。新能源汽车市场占有率稳步提升,截止2024年6月底,国产新能源汽车累计产销量已超过3000万辆。新能源汽车的强劲发展势头为公司持续致力于实现全球高端新能源汽车轮胎领航者的发展目标提供了良好的市场机遇。 投资建议:森麒麟项目建设和产能释放稳步推进,受益于轮胎景气和贸易税率降低,业绩有望持续增长。我们维持盈利预测,预计公司2024-2026年收入分别为95.15/113.26/128.14亿元,同比增长21.3%/19.0%/13.1%,归母净利润分别为22.19/27.09/31.15亿元,同比增长62.1%/22.1%/15.0%,对应PE分别为10.6x/8.7x/7.5x;维持“买入-B”评级。 风险提示:需求不及预期;贸易摩擦风险;原材料大幅波动;项目进度不及预期。 财务数据与估值会计年度 2022A 2023A 2024E 2025E 2026E 营业收入(百万元) 6,292 7,842 9,515 11,326 12,814 YoY(%) 21.5 24.6 21.3 19.0 13.1 归母净利润(百万元) 801 1,369 2,219 2,709 3,115 YoY(%) 6.3 70.9 62.1 22.1 15.0 毛利率(%) 20.5 25.2 31.1 31.4 31.5 EPS(摊薄/元) 0.78 1.33 2.16 2.63 3.03 ROE(%) 10.5 11.6 16.2 16.7 16.2 P/E(倍) 29.3 17.2 10.6 8.7 7.5 P/B(倍) 3.2 2.1 1.8 1.5 1.2 净利率(%) 12.7 17.5 23.3 23.9 24.3 数据来源:聚源、华金证券研究所 财务报表预测和估值数据汇总 资产负债表(百万元)利润表(百万元) 会计年度2022A2023A2024E2025E2026E会计年度2022A2023A2024E2025E2026E 流动资产 4831 8714 10274 12583 14946 营业收入 6292 7842 9515 11326 12814 现金 1989 3894 4559 6565 8249 营业成本 5002 5865 6559 7775 8771 应收票据及应收账款 888 1153 1323 1625 1711 营业税金及附加 14 28 29 33 37 预付账款 68 76 99 109 126 营业费用 156 188 209 249 282 存货 1737 1470 2116 2135 2661 管理费用 168 170 190 227 256 其他流动资产 150 2122 2177 2150 2200 研发费用 113 165 190 227 256 非流动资产 6284 6935 7839 8770 9351 财务费用 -135 7 -61 -100 -156 长期投资 0 0 0 0 0 资产减值损失 -17 -14 -8 -2 -17 固定资产 4956 5570 6378 7186 7682 公允价值变动收益 57 -54 -6 -3 -2 无形资产 193 193 169 152 142 投资净收益 -163 105 0 0 0 其他非流动资产 1135 1172 1292 1432 1527 营业利润 865 1471 2384 2911 3348 资产总计 11116 15650 18113 21353 24298 营业外收入 2 1 0 0 0 流动负债 1435 1761 2269 2931 2999 营业外支出 14 1 0 0 0 短期借款 0 0 0 0 0 利润总额 852 1471 2384 2911 3348 应付票据及应付账款 899 1142 1140 1565 1487 所得税 52 102 166 202 232 其他流动负债 536 619 1129 1366 1512 税后利润 801 1369 2219 2709 3115 非流动负债 2056 2103 2144 2164 2115 少数股东损益 0 0 0 0 0 长期借款 1887 1962 2003 2024 1974 归属母公司净利润 801 1369 2219 2709 3115 其他非流动负债 169 140 140 140 140 EBITDA 1317 1958 2853 3455 3947 负债合计 3492 3864 4413 5095 5113 少数股东权益 0 0 0 0 0 主要财务比率 股本 650 744 1042 1042 1042 会计年度2022A2023A2024E2025E2026E 资本公积 2340 5047 4750 4750 4750 成长能力 留存收益 4066 5434 7098 8995 11020 营业收入(%) 21.5 24.6 21.3 19.0 13.1 归属母公司股东权益 7624 11786 13700 16258 19185 营业利润(%) 18.7 70.1 62.1 22.1 15.0 负债和股东权益 11116 15650 18113 21353 24298 归属于母公司净利润(%) 6.3 70.9 62.1 22.1 15.0 获利能力 现金流量表(百万元) 毛利率(%) 20.5 25.2 31.1 31.4 31.5 会计年度2022A2023A2024E2025E2026E 净利率(%) 12.7 17.5 23.3 23.9 24.3 经营活动现金流 1028 2367 1822 3484 2959 ROE(%) 10.5 11.6 16.2 16.7 16.2 净利润 801 1369 2219 2709 3115 ROIC(%) 9.0 10.0 13.3 13.8 13.5 折旧摊销 399 474 530 644 755 偿债能力 财务费用 -135 7 -61 -100 -156 资产负债率(%) 31.4 24.7 24.4 23.9 21.0 投资损失 163 -105 0 0 0 流动比率 3.4 4.9 4.5 4.3 5.0 营运资金变动 -411 445 -872 228 -757 速动比率 2.1 3.0 2.7 2.9 3.4 其他经营现金流 211 177 6 3 2 营运能力 投资活动现金流 -961 -3017 -1440 -1579 -1338 总资产周转率 0.6 0.6 0.6 0.6 0.6 筹资活动现金流 -696 2660 284 100 63 应收账款周转率 8.3 7.7 7.7 7.7 7.7 应付账款周转率 5.3 5.7 5.7 5.7 5.7 每股指标(元) 估值比率 每股收益(最新摊薄) 0.78 1.33 2.16 2.63 3.03 P/E 29.3 17.2 10.6 8.7 7.5 每股经营现金流(最新摊薄) 1.00 2.30 1.77 3.39 2.88 P/B 3.2 2.1 1.8 1.5 1.2 每股净资产(最新摊薄) 7.08 11.13 12.98 15.47 18.31 EV/EBITDA 18.0 11.1 7.6 5.7 4.6 资料来源:聚源、华金证券研究所 公司评级体系 收益评级: 买入—未来6个月的投资收益率领先沪深300指数15%以上;增持—未来6个月的投资收益率领先沪深300指数5%至15%; 中性—未来6个月的投资收益率与沪深300指数的变动幅度相差-