一体两翼战略稳中有增,经营改善首发中期股息

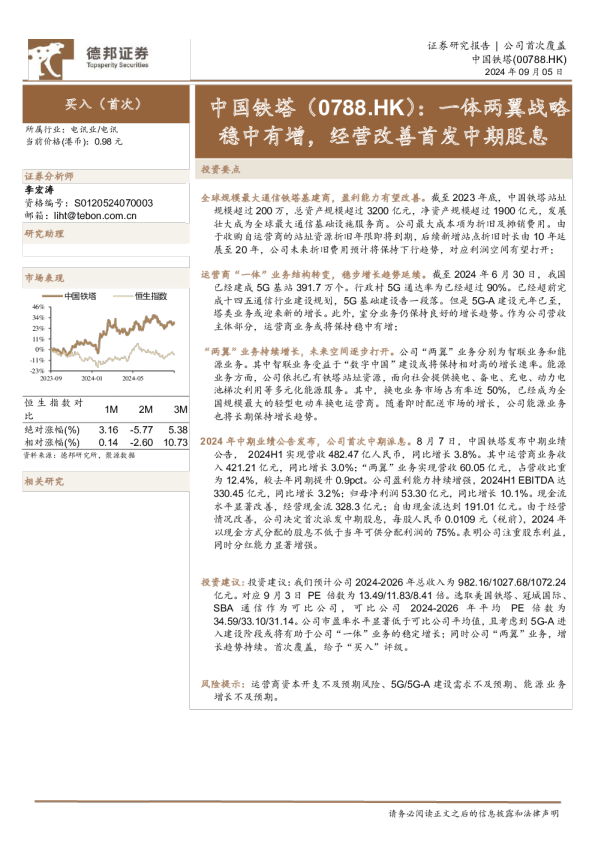

全球规模最大通信铁塔基建商,盈利能力有望改善。截至2023年底,中国铁塔站址规模超过200万,总资产规模超过3200亿元,净资产规模超过1900亿元,发展壮大成为全球最大通信基础设施服务商。公司最大成本项为折旧及摊销费用。由于收购自运营商的站址资源折旧年限即将到期,后续新增站点折旧时长由10年延展至20年,公司未来折旧费用预计将保持下行趋势,对应利润空间有望打开; 运营商“一体”业务结构转变,稳步增长趋势延续。截至2024年6月30日,我国已经建成5G基站391.7万个。行政村5G通达率为已经超过90%。已经超前完成十四五通信行业建设规划,5G基础建设告一段落。但是5G-A建设元年已至,塔类业务或迎来新的增长。此外,室分业务仍保持良好的增长趋势。作为公司营收主体部分,运营商业务或将保持稳中有增; “两翼”业务持续增长,未来空间逐步打开。公司“两翼”业务分别为智联业务和能源业务。其中智联业务受益于“数字中国”建设或将保持相对高的增长速率。能源业务方面,公司依托已有铁塔站址资源,面向社会提供换电、备电、充电、动力电池梯次利用等多元化能源服务。其中,换电业务市场占有率近50%,已经成为全国规模最大的轻型电动车换电运营商。随着即时配送市场的增长,公司能源业务也将长期保持增长趋势。 2024年中期业绩公告发布,公司首次中期派息。8月7日,中国铁塔发布中期业绩公告,2024H1实现营收482.47亿人民币,同比增长3.8%。其中运营商业务收入421.21亿元,同比增长3.0%;“两翼”业务实现营收60.05亿元,占营收比重为12.4%,较去年同期提升0.9pct。公司盈利能力持续增强,2024H1 EBITDA达330.45亿元,同比增长3.2%;归母净利润53.30亿元,同比增长10.1%。现金流水平显著改善,经营现金流328.3亿元;自由现金流达到191.01亿元。由于经营情况改善,公司决定首次派发中期股息,每股人民币0.0109元(税前),2024年以现金方式分配的股息不低于当年可供分配利润的75%。表明公司注重股东利益,同时分红能力显著增强。 投资建议:投资建议:我们预计公司2024-2026年总收入为982.16/1027.68/1072.24亿元。对应9月3日PE倍数为13.49/11.83/8.41倍。选取美国铁塔、冠城国际、SBA通信作为可比公司 , 可比公司2024-2026年平均PE倍数为34.59/33.10/31.14。公司市盈率水平显著低于可比公司平均值,且考虑到5G-A进入建设阶段或将有助于公司“一体”业务的稳定增长;同时公司“两翼”业务,增长趋势持续。首次覆盖,给予“买入”评级。 风险提示:运营商资本开支不及预期风险、5G/5G-A建设需求不及预期、能源业务增长不及预期。 股票数据 1.全球规模最大通信铁塔基建商,盈利能力改善 1.1.公司管理层经验深厚,股权架构稳定 中国铁塔由中国移动通信集团有限公司、中国联合网络通信集团有限公司、中国电信集团有限公司联合出资,于2014年7月18日挂牌成立。成立中国铁塔的主要目的是深化资源共享,降低重复建设,实现通信网络经济高效部署。公司实行总分架构,总部设在北京,同时在全国设立了31个省级分公司和各地市级分公司。2018年8月8日,公司在香港交易所主板成功上市(股份代码:0788.HK),融资75亿美元,为历年来最大的非金融中国国企香港IPO。2019年,公司入选《财富》全球未来50强(排名第22位)和全球数字经济100强(排第71位); 2018-2022连续被评为中国证券金紫荆奖“最具投资价值上市公司”,并在第十一届中国证券金紫荆奖中荣获“十四五最具投资价值上市公司”特别大奖。截至2023年底,中国铁塔站址规模超过200万,总资产规模超过3200亿元,净资产规模超过1900亿元,发展壮大成为全球最大通信基础设施服务商。 图1:公司历史沿革 公司管理层均有长时间的三大电信运营商任职经历,业务熟悉,产业背景及资源相对深厚。 表1:公司管理层履历公司管理层担任职务张志勇 公司股权结构稳定,股权激励彰显信心:从股权结构来看,截至2024年6月30日,中国移动、中国联通、中国移动分别占公司27.93%、20.65%、20.5%的股份,合计约69.08%。公司下属3个全资子公司:铁塔能源、铁塔智联、北京科塔,分别负责发电及储能服务、综合信息服务和企业管理咨询及物业管理;1个控股子公司:东南亚铁塔,负责老挝通信铁塔基础设施运营;1个参股子公司:杭州万物互联。2024年中报披露,公司决定首次派发中期股息,每股人民币0.0109元(税前),2024年以现金方式分配的股息不低于当年可供分配利润的75%。表明公司注重股东利益,同时分红能力显著增强。 图2:公司股权架构(截至2024年6月30日) 1.2.塔类业务做压舱石,“两翼”及室分业务引领发展 公司以站址资源为核心,运营商业务为“一体”,持续促进运营商基础建设共建共享,从国家层面降低重复建设,实现通信网络经济高效部署。智联、能源业务作为“两翼”,实现站址资源价值的进一步提升。 2019年开始,公司营收及归母净利逐年上涨,2019-2023年CAGR分别约为5.32%和16.89%,对应公司净利率自2019年开始逐年上涨,盈利能力持续改善。2024年中报业绩,公司营收及归母净利分别为482.47、53.30亿元,同比分别增长3.8%、10.1%,净利率创历史新高,达到11.02%。增长趋势保持不变。 图3:2019-2024H1年公司营业总收入及归母净利状况 图4:2019-2024H1公司净利率水平 从业务构成来看,公司业务主要涵盖运营商业务(塔类业务、室分业务)、智能物联、能源类业务及其他。 1、运营商业务: 塔类业务:针对通信运营商移动通信网络广泛的室外覆盖需求,基于遍布全国的铁塔站址,并结合不同的场景及通信运营商网络覆盖需求,因地制宜,向客户提供普通地面塔、景观塔、简易塔、楼面塔及不同挂高的多样化产品,同时提供多种电力配套保障服务,确保客户的网络设备持续良好运行。依照具体的使用场景,塔类站址资源可以进一步细分:(1)普通地面塔,共享能力强,覆盖范围广。 广泛适用于城郊、农村、交通干线沿线等人少开阔地带的移动网络覆盖;(2)景观塔,与环境相融,实现网络、覆盖与美观的完美结合。适用于城市、景区等人流密集、环境友好区域的网络覆盖;(3)简易塔,成本低、易施工、交付快。适用于道路沿线、绿化带等场地、成本受限的小范围移动网络覆盖场景;(4)普通楼面塔,共享能力相对较好,依托楼面高度实现网络广覆盖。通常用于地面场地受限、周围房屋阻挡多、楼面平整开阔的城市楼宇间移动网络覆盖;(5)楼面抱杆,易施工、易安装、造价低。广泛应用于城市室外网络覆盖。 室分业务:(1)楼宇类室分应用,通过室内分布系统,实现一家或多家运营商移动网络在室内的深度覆盖;(2)通过泄漏电缆,实现一家或多家运营商移动网络在高铁隧道、地铁隧道、铁路隧道、公路隧道的深度覆盖。 2、智联业务:以遍布全国的超过210万铁塔站址资源为支撑,基于互联网、云计算和全国统一的平台能力,变“通信塔”为“数字塔”,提供中高点位视频感知、数据采集处理等服务,广泛服务林草、水利、环保、应急、自然资源等领域。 3、能源业务:(1)换电业务,依托中国铁塔丰富的站址资源,规模化部署换电网络,面向外卖骑手及快递小哥推出“铁塔换电”业务,用户只需打开“铁塔换电”APP,扫码换电,就能快速实现电动车满电续航,解决了骑手后顾之忧和安全隐患;(2)备电业务,针对市电不稳、突发断电等情况,铁塔备电依托中国铁塔可视、可管、可控的智能监控平台、属地成熟的建维能力,向金融、交通、医疗等有高可靠用电需求的行业客户,提供通信级的备电、发电、监控、维护等四位一体的综合服务解决方案。 表2:公司主营业务 截至2023年,塔类业务、室分业务、智联业务、能源业务、其他业务占总营收比例分别为79.80%、7.60%、7.75%、4.48%、0.37%。相较于2018年,塔类业务(95.51%)占比逐渐下降,但是仍旧占据营收主要部分,室分业务(2.53%)有明显增长。塔类业务营收额在2023年也出现了首次下滑,同比减少2.82%,运营商业务中的室分业务及“两翼”业务均保持上升趋势。两翼业务占营收比例从2018年的1.70%增长至2023年的12.23%,期间年均复合增长率达56.57%。同期塔类业务年均复合增长率仅为1.81%。由于新能源和智联业务均不与电信运营商直接相关,因此三大运营商业务占营收比例逐年下降,从2018年的98.50%降至2023年的88.02%。2024H1进一步降低至87.89%。两翼业务及室分业务或将成为公司未来新的营收增长引擎,但以塔类业务为代表的运营商业务仍将对公司营收起到“压舱石”作用。 图5:2018-2024H1公司营收状况(亿元) 图6:2018-2024H1公司营收占比情况 图7:2018-2024H1主要客户营收占比情况 1.3.公司主要成本支出持续改善,盈利能力有望迎来提升 公司成本支出的主要部分折旧及摊销费用改善:公司最大成本项为站点资本的折旧。2019年以来,每年约占营收50%+,总营业支出60%+。根据公司招股说明书,公司于2015年开始对三大运营商铁塔资产收购后开始经营,部分存量铁塔的清偿延期至2018年。存量铁塔资产折旧年限为10年,即2025年存量铁塔将完成折旧。考虑到部分存量铁塔在交易前已经开始折旧,2021年为公司折旧费用的高点,后续折旧费用持续改善。2023年折旧费用为490亿元,同比下降约0.98%。2024H1公司折旧及摊销费用为248.99亿元,同比增长1.19%,占营收比例仅为51.61%。2022、2023公司折旧及摊销费用占营收比例分别为53.74%、52.17%。此外,公司于2018年修改折旧规则,自建站折旧年限由10年延展至20年,并采用未来适用法进行核算。预计此后折旧费用将保持下行趋势,利润空间持续打开。 图8:2018-2024H1中国铁塔折旧费用情况(亿元) 公司持续提高分红比例,自2018年以来累计现金分红金额达258.32亿元。 2023年公司实现净利润97.5亿元,现金分红总额为65.9亿元,股利支付率为67.59%,根据2024年9月3日收盘数据,公司股息率约4.24%。考虑到公司业绩的稳健增长及利润空间打开的预期,较高的分红比例为公司配置价值铸就较好安全边际。2024H1公司拟首次派发中期股息,每股人民币0.0109元(税前),2024年以现金方式分配的股息不低于当年可供分配利润的75%。表明公司注重股东利益,同时分红能力显著增强。 图9:2015-2024H1中国铁塔分红情况(亿元) (2024H1数据为公司中报披露的拟分红情况) 中国铁塔在国内处于寡头垄断地位,无可比较标的。选取美国三家铁塔公司美国电塔、冠城国际、SBA通信作为参考。公司主营收入靠前,资产负债率健康,但是盈利能力相对薄弱。考虑到公司折旧费用有望持续下降且共建共享程度逐渐加深,未来盈利能力有望持续改善。此外,2023年公司股息率处于行业中游水平。 图10:2023年中国铁塔同业可比标的关键指标(亿元) (币种已统一为人民币,美元、港元兑人民币汇率取9月3日即期汇率:7.1171、0.91193。股息率对应交易日期为9月3日) 2.运营商“一体”业务结构转变,稳步增长趋势延续 2.1.5G-A商业化元年已至,毫米波+室内流量推动室分业务发展 根据工信部数据,我国已建成全球最大的光纤和移动宽带网络,全国行政村通5G比例超90%。5G覆盖建设进入尾声。 5G-A商业化元年已至,高频频段+室分基站或共振发展:R18版本已经冻结,5G-A正式进入可商用化阶段。中国移动宣布于2024年内开启5G-A建设计划。 年内计划覆盖范围超过300个城市。政府多次提及加码通讯行业,推动5G-A