海缆龙头,海外及国内双重受益

AI智能总结

AI智能总结

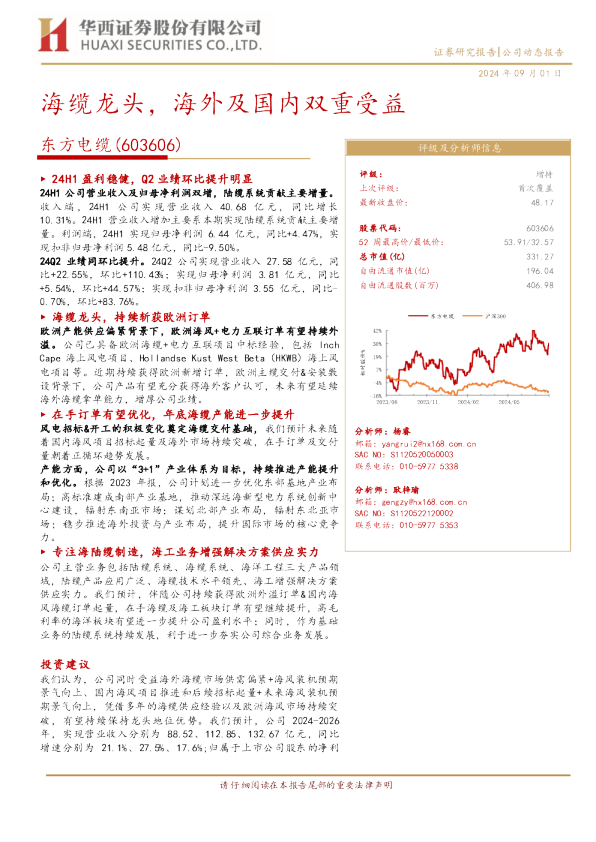

证券研究报告|公司动态报告 2024年09月01日 海缆龙头,海外及国内双重受益 东方电缆 沪深300 42% 30% 19% 7% -4% -16% 2023/082023/112024/022024/05 分析师:杨睿 邮箱:yangrui2@hx168.com.cnSACNO:S1120520050003 联系电话:010-59775338 分析师:耿梓瑜 邮箱:gengzy@hx168.com.cnSACNO:S1120522120002联系电话:010-59775353 评级及分析师信息 东方电缆(603606) 评级:上次评级: 增持首次覆盖 最新收盘价: 48.17 股票代码: 603606 52周最高价/最低价: 53.91/32.57 总市值(亿) 331.27 自由流通市值(亿) 196.04 自由流通股数(百万) 406.98 ►24H1盈利稳健,Q2业绩环比提升明显 24H1公司营业收入及归母净利润双增,陆缆系统贡献主要增量。收入端,24H1公司实现营业收入40.68亿元,同比增长10.31%。24H1营业收入增加主要系本期实现陆缆系统贡献主要增量。利润端,24H1实现归母净利润6.44亿元,同比+4.47%,实现扣非归母净利润5.48亿元,同比-9.50%。 24Q2业绩同环比提升。24Q2公司实现营业收入27.58亿元,同比+22.55%,环比+110.43%;实现归母净利润3.81亿元,同比 +5.54%,环比+44.57%;实现扣非归母净利润3.55亿元,同比-0.70%,环比+83.76%。 ►海缆龙头,持续斩获欧洲订单 相对股价% 欧洲产能供应偏紧背景下,欧洲海风+电力互联订单有望持续外溢。公司已具备欧洲海缆+电力互联项目中标经验,包括InchCape海上风电项目、HollandseKustWestBeta(HKWB)海上风电项目等。近期持续获得欧洲新增订单,欧洲主缆交付&安装敷设背景下,公司产品有望充分获得海外客户认可,未来有望延续海外海缆拿单能力,增厚公司业绩。 ►在手订单有望优化,年底海缆产能进一步提升 风电招标&开工的积极变化奠定海缆交付基础,我们预计未来随着国内海风项目招标起量及海外市场持续突破,在手订单及交付量朝着正循环趋势发展。 产能方面,公司以“3+1”产业体系为目标,持续推进产能提升和优化。根据2023年报,公司计划进一步优化东部基地产业布局;高标准建成南部产业基地,推动深远海新型电力系统创新中心建设,辐射东南亚市场;谋划北部产业布局,辐射东北亚市场;稳步推进海外投资与产业布局,提升国际市场的核心竞争力。 ►专注海陆缆制造,海工业务增强解决方案供应实力 公司主营业务包括陆缆系统、海缆系统、海洋工程三大产品领域,陆缆产品应用广泛、海缆技术水平领先、海工增强解决方案供应实力。我们预计,伴随公司持续获得欧洲外溢订单&国内海风海缆订单起量,在手海缆及海工板块订单有望继续提升,高毛利率的海洋板块有望进一步提升公司盈利水平;同时,作为基础业务的陆缆系统持续发展,利于进一步夯实公司综合业务发展。 投资建议 我们认为,公司同时受益海外海缆市场供需偏紧+海风装机预期景气向上、国内海风项目推进和后续招标起量+未来海风装机预期景气向上,凭借多年的海缆供应经验以及欧洲海风市场持续突破,有望持续保持龙头地位优势。我们预计,公司2024-2026年,实现营业收入分别为88.52、112.85、132.67亿元,同比增速分别为21.1%、27.5%、17.6%;归属于上市公司股东的净利 润分别为12.18/18.89/22.12亿元,同比增速分别为21.8%、55.0%、17.1%;EPS分别为1.77、2.75、3.22元,对应PE分别为27X、18X、15X(以2024年8月30日收盘价48.17元计算)。综上,考虑后续公司的发展前景,首次覆盖,给子“增持”评级。 风险提示 海风进展不及预期风险、行业需求变动风险、海外贸易政策风险、行业竞争加剧风险、原材料价格变动风险、汇率变化风险等。 盈利预测与估值 财务摘要 2022A 2023A 2024E 2025E 2026E 营业收入(百万元) 7,009 7,310 8,852 11,285 13,267 YoY(%) -11.6% 4.3% 21.1% 27.5% 17.6% 归母净利润(百万元)8421,0001,2181,8892,212 YoY(%) -29.2% 18.8% 21.8% 55.0% 17.1% 毛利率(%) 22.4% 25.2% 24.9% 27.9% 27.8% 每股收益(元) 1.22 1.45 1.77 2.75 3.22 ROE 15.3% 15.9% 17.0% 22.3% 22.1% 市盈率 39.48 33.22 27.19 17.54 14.98 资料来源:WIND,华西证券研究所 正文目录 1.24H1盈利稳健,Q2业绩环比提升明显4 2.海缆龙头,持续斩获欧洲订单4 3.在手订单有望优化,年底海缆产能进一步提升6 4.专注海陆缆制造,海工业务增强解决方案供应实力8 5.投资建议10 6.风险提示11 图表目录 图12019-2024H1营业收入及同比增速4 图22019-2024H1归母净利润及同比增速4 图3公司历年海外业务营收(亿元)&占比(%)6 图42018-2023年公司各板块营业收入及增速8 图52021年海缆及海工营收占比首次超50%8 图6海缆及陆缆主要产品种类9 图7公司综合毛利率及净利率10 图8海缆、陆缆、海工业务毛利率情况10 表1东方电缆2022-2024年海外中标项目不完全梳理5 表2东方电缆在手订单(亿元)7 表3“东方海工01”、“东方海工02”、“东方海工07”号情况梳理9 表4可比公司盈利预测10 1.24H1盈利稳健,Q2业绩环比提升明显 8月16日,公司发布2024年半年度报告: 24H1公司营业收入及归母净利润双增,陆缆系统贡献主要增量。收入端,24H1公司实现营业收入40.68亿元,同比增长10.31%。其中,实现海缆系统及海洋工程营业收入17.69亿元(海缆系统14.85亿元、海洋工程2.84亿元),同比下降5.01%,占公司营业收入比重43.48%;实现陆缆系统营业收入22.94亿元,增加 4.72亿元,同比增长25.91%,占公司营业收入比重56.38%。24H1营业收入增加主要系本期实现陆缆系统贡献主要增量。利润端,24H1实现归母净利润6.44亿元,同比+4.47%,实现扣非归母净利润5.48亿元,同比-9.50%。 24Q2业绩同环比提升。24Q2公司实现营业收入27.58亿元,同比+22.55%,环比+110.43%。其中,实现陆缆系统收入15.58亿元,海缆系统11.04亿元,海洋工程 0.95亿元。公司Q2实现归母净利润3.81亿元,同比+5.54%,环比+44.57%;实现扣非归母净利润3.55亿元,同比-0.70%,环比+83.76%。 图12019-2024H1营业收入及同比增速图22019-2024H1归母净利润及同比增速 90 80 70 60 50 40 30 20 10 0 201920202021202220232024H1 营业收入(亿元)营业收入同比(%) 70% 60% 50% 40% 30% 20% 10% 0% -10% -20% 14 11.89 10.00 8.87 8.42 6.44 4.52 12 10 8 6 4 2 0 201920202021202220232024H1 归母净利润(亿元)归母净利润同比(%) 200% 150% 100% 50% 0% -50% 资料来源:wind、华西证券研究所资料来源:wind、华西证券研究所 2.海缆龙头,持续斩获欧洲订单 公司历史悠久,技术不断更新。公司成立于1998年10月,前身是宁波东方电缆材料有限公司;2005年开始研发海底电缆,2007年打破国外垄断实现海缆国产化;2009年开始研发深海脐带缆,2017年实现大长度脐带缆国内首根产业化、500kV交联聚乙烯绝缘交流海底电缆(含软接头)首次应用。公司具备500KV交流海陆缆系统、 ±535KV直流海陆缆系统等高端能源装备的设计、制造及工程服务能力,各项技术达到国际领先水平。 公司近期中标欧洲海缆订单,金额合计19.5亿元。公司持续开拓海外市场,7 月8日,公司发布《关于中标相关项目的提示性公告》,公司海缆系统中标中电建华东院海底电缆约0.8亿元、英国SSE公司海底电缆约1.5亿元、InchCapeOffshore公司海底电缆约18亿元,海缆系统合计中标金额约20.30亿元人民币。其中,约 19.5亿元为欧洲海缆订单。 已有欧洲海缆历史中标记录,此次斩获十亿级别规模。公司历史也曾多次中标欧洲海风/油气/岛屿互联订单:包括Baltica2海上风电项目66kV海缆及配套附件 (3.5亿元)、苏格兰PentlandFirthEast项目35kv海缆(1亿元)、HollandseKustWestBeta海上风电项220kV海底电缆、66kV海底电缆及220kV高压电缆产品 (5.3亿元)、南苏格兰电网公司(SSEN)Skye-Harris岛屿连接项目光电复合海底电缆(0.8亿元)等。本次中标InchCapeOffshore公司海底电缆约18亿元,超越历史累计规模且首次突破10亿元级别。 表1东方电缆2022-2024年海外中标项目不完全梳理 中标时间 中标项目 中标产品 提供服务 中标金额(亿元) 招标方(运营商) 2024 英国SSE公司海底电缆 海底电缆 海底电缆 1.5 英国SSE公司 2024 InchCapeOffshore公司海底电缆 海底电缆 海底电缆 18 InchCapeOffshore公司 2023 Baltica2海上风电项目 66kV海缆及配套附件 提供整个风场66kV 海缆及配套附件 3.5 Orsted-沃旭、“PGE-波兰电网 2022 苏格兰PentlandFirthEast项目 35kv海缆 提供海缆设计、生产、运输服务 1 欧洲海上施工公司JanDeNul 2022 HollandseKustWestBeta海上风电项目 (HKWB) 220kV海底电缆、 66kV海底电缆及 220kV高压电缆产品 海底电缆的设计、供货、测试及技术服务 5.3 欧洲输电网运营商TenneT 资料来源:公司公告,华西证券研究所 欧洲海风+电力互联持续高景气度。1)欧洲海风方面 欧洲海风近年装机有望提速。根据WindEurope预测,2024-2030年,为实现欧洲区域2030年清洁能源目标,欧洲海风新增装机有望大幅增长,2024-2030年有望分别新增5.0/6.7/8.2/8.4/10.4/23.9/31.4GW,CAGR将超过35%。 2)电力互联方面 欧洲电网投资迈入景气周期。能源转型+电网老化+负荷侧压力提升等因素的驱动下,预计欧洲电网投资迈入高景气周期,电力设备需求旺盛。 欧洲产能供应偏紧背景下,欧洲海风+电力互联订单有望持续外溢。根据《关于拟投资境外XLCCLimited公司股权暨签署<战略合作及投资协议>的公告》,在净零碳排放目标的驱动下,全球海上风电市场加速放量,未来市场需求持续高增;海上风能建设规划力度的增长推动了市场对电缆的需求;受风力发电活动快速增长和离岸距离不断增加的推动,预计到2030年,欧洲的风电电缆将大幅增长,头部企业的订单已积压到2030年及以后;根据4COffshore外部市场容量预测,直到2031年,海底电缆市场都会存在供应紧张局面。 公司已具备欧洲海缆+电力互联项目中标经验,包括InchCape海上风电项目 (首个英国海上风电超高压海缆项目)、HollandseKustWestBeta(HKWB)海上风电项目(首个欧洲海上风电超高