电子行业月度点评:覆铜板进口均价同比上涨33%,高端PCB保持景气

AI智能总结

AI智能总结

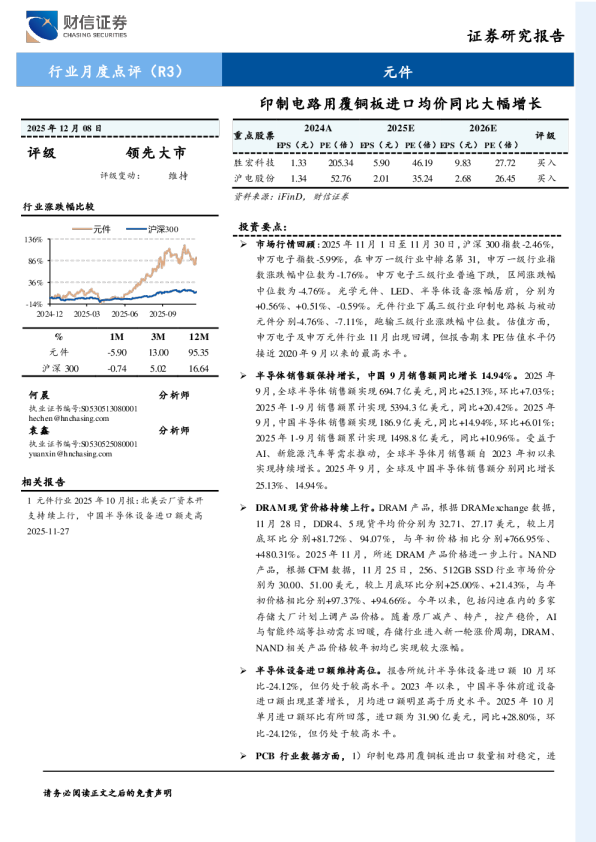

电子 覆铜板进口均价同比上涨33%,高端PCB保持景气 2024年08月26日评级领先大市评级变动:维持 投资要点: 市场行情回顾:2024年7月22日至8月26日,沪深300指数-6.07%,银行涨幅最大(+1.78%),美容护理跌幅最大(-12.96%),涨跌幅中位数为-5.58%。电子下跌10.40%,排名第30,出现一定回调。报告期内,申万电子三级行业普遍回调,涨幅中位数为-11.43%。涨跌幅前三为其他电子(+5.78%)、品牌消费电子(-1.40%)、面板(-2.63%),涨跌幅后三为分立器件(-16.88%)、数字芯片设计(-15.99%)、模拟芯片设计(-14.86%)。 半导体销售额同比持续增长,中国6月销售额同比+22.9%。全球半导体销售额6月实现500亿美元,同比+20.4%;1-6月累计实现2861亿美元,同比+17.6%。中国半导体销售额6月实现151亿美元,同比+22.9%;1-6月累计实现872亿美元,同比+25.7%。低基数下的温和复苏,叠加AI、自动驾驶等结构性需求拉动,2024年以来的半导体月度销售额同比持续,中国半导体销售额增速高于全球水平,低谷后迎来反弹。 何晨分析师执业证书编号:S0530513080001hechen@hnchasing.com 袁鑫研究助理yuanxin@hnchasing.com 相关报告 1PCB行业深度:科技进步与周期回暖交汇,PCB迎发展机遇2024-07-292电子行业2024年7月报:结构性需求支撑PCB龙头业绩向好2024-07-293电子行业2024年6月报:半导体设备销售额高增,国产替代有望提速2024-07-02 近期存储芯片价格分化,DRAM优于NAND,新产品优于老产品。8月26日,DDR3、4、5现货平均价分别为0.91、3.82、5.13美元,与7月22日相比,分别-7.1%、-1.3%、+1.6%;与此前最低点价格相比,分别-5.2%、+40.4%、+32.2%。8月20日,256、512GBSSD行业市场价分别为17.0、29.0美元,与7月16日相比,分别-2.9%、-0%,与此前最低点价格相比,分别+67%、+53%。推测可能的原因,1)服务器升级,拉动DDR4、5需求结构性回暖,而NAND的需求主要体现在容量的增大。2)海外大厂加大HBM投资力度,挤压部分DRAM产能。 中国大陆半导体设备销售额维持高位。1)全球半导体设备销售额2024Q1实现264.2亿美元,同比-1.5%;2023年累计实现1062.5亿美元,同比-1.3%。2)中国大陆半导体设备销售额2024Q1实现125.2亿美元,同比+113.7%;2023年累计实现366.0亿美元,同比+29%。设备销售额大增,有望为国产科技提供有力支持。 终端需求温和复苏。全球智能手机二季度出货2.85亿台,同比+7.6%;中国智能手机出货0.72亿台,同比+9.0%。全球PC二季度出货6490万台,同比+5.4%,环比+8.5%,出货量与疫情前季度出货量水平相近。 新能源汽车销量维持高增,7月全球新能源汽车销量实现99万辆,同比+27.1%。 印制电路用覆铜板7月进出口量跌价增,金额同比仍有增长。7月,印制电路用覆铜板进口均价3.44万美元/吨,同比+33%,环比+28%;出口均价0.72万美元/吨,同比+29%,环比+12%。价格出现一定涨幅,预计一方面是受原材料价格波动影响,另一方面AI等技术发展对产品提出更高要求,拉动价格上涨。数量上,7月进口3009吨,同比-13%,环比-14%;出口7225吨,同比-8%,环比-21%。7月进出口数量下滑,同环比均出现一定跌幅。金额上,7月进口金额实现1.04亿美元,同比+16%,环比+10%;出口金额实现0.52亿美元,同比+19%,环比-11%。 台湾PCB行业营收同比持续增长,AI服务器及FPC相关企业营收亮眼。台湾PCB厂商7月实现营收671亿新台币,同比增长17%,环比增长16%;年初至7月累计营收4127亿新台币,同比增长10%。企业层面,AI服务器及FPC相关企业业绩更佳。金像电7月实现营收35亿新台币,同比增长35%,环比增长11%;年初至7月累计营收220亿新台币,同比增长39%。臻鼎7月实现营收135亿新台币,同比增长31%,环比增长26%;年初至7月累计营收784亿新台币,同比增长20%。 投资建议:2024年全球PCB市场有望迎来复苏,高多层板、HDI板、封装基板有望在中长期保持较高增速。根据月度数据判断,预计行业正温和复苏,建议关注PCB中具有更高增速及壁垒的细分领域。1)数通板:全球通用人工智能技术加速演进,AI服务器及高速网络系统的旺盛需求对大尺寸、高速高多层板的需求推动有望持续,建议关注:沪电股份、胜宏科技、深南电路、奥士康、生益电子等。2)汽车板:汽车行业电气化、智能化和网联化等技术升级迭代和渗透率提升将为多层、高阶HDI、高频高速等方向的汽车板细分市场提供强劲的长期增长机会。建议关注:世运电路、沪电股份、景旺电子、胜宏科技等。3)消费电子领域:下半年通常为消费电子旺季,叠加苹果发力端侧AI,消费电子领域PCB有望迎来增长,建议关注:鹏鼎控股、东山精密。4)封装基板:半导体国产化大势所趋,建议关注:积极布局封装载板的深南电路、兴森科技。5)覆铜板:重点关注在高端产品不断取得突破的生益科技、华正新材、南亚新材。 风险提示:市场需求复苏不及预期;产品技术发展不及预期;原材料供应及价格波动风险;经贸摩擦等外部环境风险 内容目录 1行情回顾...................................................................................................................................52行业景气度跟踪.......................................................................................................................62.1半导体景气度跟踪...................................................................................................................62.1.1半导体销售额.....................................................................................................................62.1.2存储芯片价格.....................................................................................................................72.1.3半导体设备销售额.............................................................................................................82.2终端需求景气度跟踪...............................................................................................................92.3印制电路用覆铜板进出口情况.............................................................................................113台湾省半导体及PCB行业跟踪...........................................................................................123.1晶圆代工企业.........................................................................................................................133.2PCB行业营收情况..................................................................................................................133.3PCB公司营收情况..................................................................................................................144行业及公司动态.....................................................................................................................144.1行业新闻.................................................................................................................................144.1.1谷歌推出升级版智能手机...............................................................................................144.1.2《黑神话:悟空》火热,有望带动相关硬件需求.......................................................154.1.3苹果将于当地时间9月9日召开新品发布会...............................................................154.2公司动态.................................................................................................................................154.2.1鹏鼎控股发布2024年半年报:收入稳增,新产能加快建设中.................................154.2.2胜宏科技发布2024年半年报:软板业务拓展顺利,AI相关新产品投入量产.......164.2.3沪电股份发布2024年半年报:深度收益AI发展,盈利能力持续增强..................165投资建议.................................................................................................................................166风险提示.................................................................................................................................17 图表目录 图1:申万一级行