有色金属周报(电解铜、氧化铝与电解铝):鲍威尔认为政策调整时机已经合适 警惕市场修正对美联储的激进降息预期

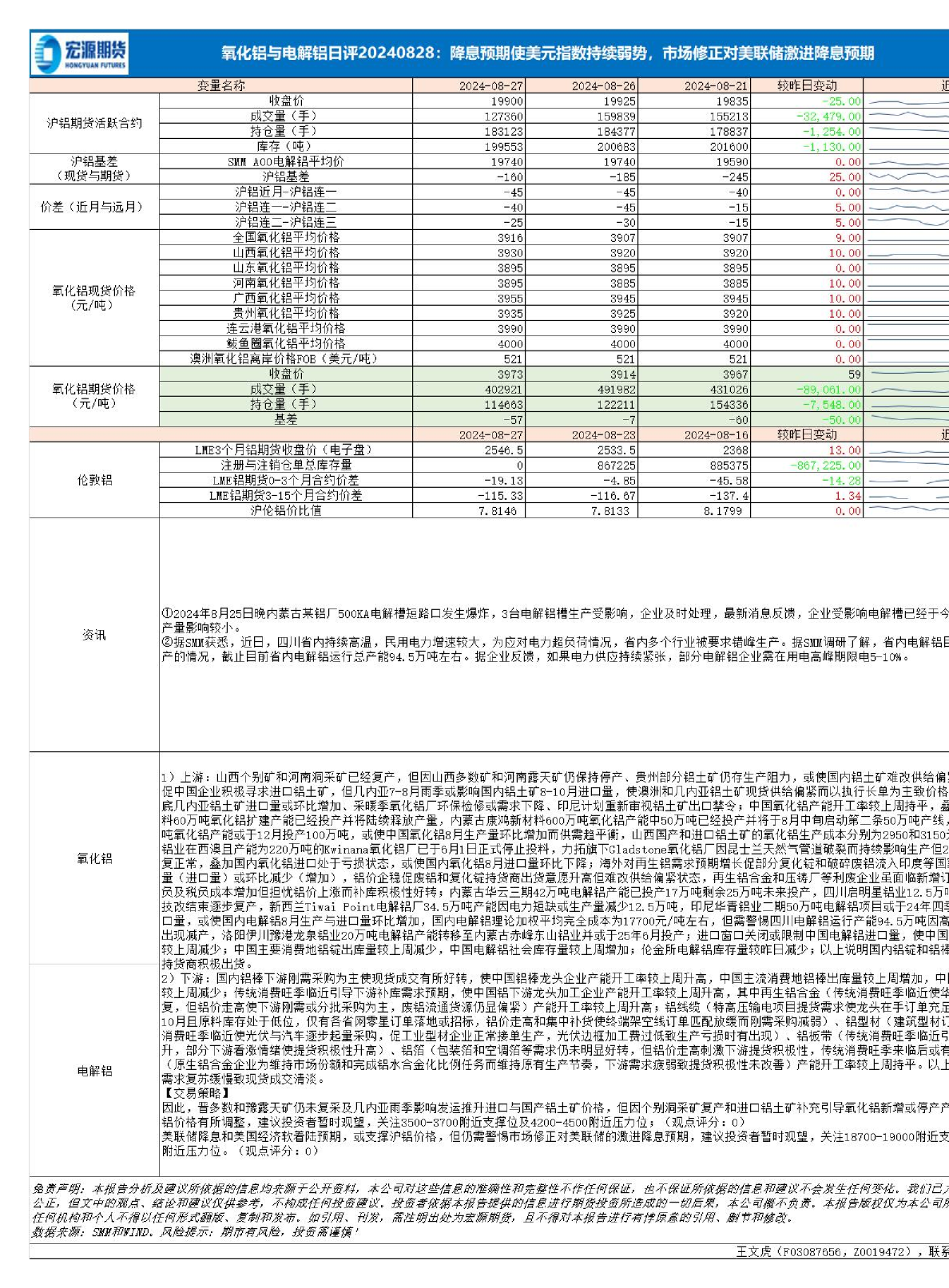

鲍威尔认为政策调整时机已经合适警惕市场修正对美联储的激进降息预期 2024年8月28日 宏源期货研究所王文虎(F03087656,Z0019472) 电解铜 宏观:美联储主席鲍威尔表示政策调整时机已经到来,降息预期引导美国经济软着陆预期,但是与当前美国经济与就业数据表现良好相比,市场预期美联储9至12月共降息100个基点或显激进,倘若市场修正对美联储的激进降息预期,美元指数走强或令有色金属价格承压。 上游:Lundin矿业已与智利Caserones铜矿工会达成薪资协议,必和必拓(BHP)已与智利Escondida铜矿工会初步达成薪资协议;废铜拆解与回收量不多使持货商挺价销售致低价货源供给偏紧,再生铜杆厂因生产亏损而仅愿采购低价原料致无法连续开工; 国内铜冶炼厂8月粗炼检修产能由100降至73万吨,原材料供给紧张使中国北方(南方)粗铜周度加工费环比下降(下降);废铜和阳极板等原材料供给紧张或使11家铜冶炼厂被迫减产,叠加赤峰云铜8月6日开启电解厂年度检修至9月10日,山东恒邦冶炼8月12日公告发生侧吹炉放铜口突发喷溅造成人员死伤而停产,或使国内8-9月电解铜生产量环比下降;非洲非注册铜因交通运输问题延迟发货和南美注册铜零单因国内价格不具优势而很少运往中国,或使国内8月电解铜进口量环比减少。 电解铜 下游:精铜杆新增订单有所减弱但现有订单仍支撑较高开工,原材料采购困难和税收政策尚不明朗限制再生铜杆厂持续复工,使精铜杆(再生铜杆)产能开工率较上周下降(升高),使精铜杆(再生铜杆)产能开工率较上周升高(升高);国内8月铜材企业产能开工率环比下降,具体而言:铜电线电缆、铜板带、黄铜棒产能开工率或环比升高;铜漆包线、铜箔、铜管产能开工率或环比下降。 投资策略:市场修正对美联储的激进降息预期或引导美元指数走强,叠加铜价走高抑制国内下游采购意愿,或使沪铜价格有所调整,建议投资者短线轻仓逢高试空主力合约,关注69000-71000附近支撑位及75000-78000附近压力位,美铜在3.9-4.0附近支撑位及4.3-4.4附近压力位。 风险提示:关注8月28日欧元区7月货币供应M3年率、美联储理事沃勒发表讲话;29日欧元区8月消费者信心指数、经济与工业景气指数,德国8月消费者物价指数CPI,美国当周初请失业金人数、7月成屋签约销售指数;30日日本东京8月消费者物价指数CPI,德国8月失业率,欧元区8月消费者物价指数CPI,美国7月个人消费支出及价格指数PCE;本周多位美联储、欧洲、英国和日本等多国央行官员将发表公开讲话。 氧化铝与电解铝 上游:山西个别矿和河南洞采矿已经复产,但因山西多数矿和河南露天矿仍保持停产、贵州部分铝土矿仍存生产阻力,或使国内铝土矿难改供给偏紧状态而价格趋涨,促中国企业积极寻求进口铝土矿,但几内亚7-8月雨季或影响国内铝土矿8-10月进口量,使澳洲和几内亚铝土矿现货供给偏紧而以执行长单为主致价格持稳或上涨,但是年底几内亚铝土矿进口量或环比增加、采暖季氧化铝厂环保检修或需求下降、印尼计划重新审视铝土矿出口禁令; 铝价企稳促废铝和复化锭持货商出货意愿升高但难改供给偏紧状态,再生铝合金和压铸厂等利废企业仍面临新增订单下滑和生产利润转负及税负成本增加等问题; 四川启明星铝业12.5万吨电解铝产能预计8月技改结束逐步复产,新西兰Tiwai Point电解铝厂34.5万吨产能因电力短缺或生产量减少12.5万吨,印尼华青铝业二期50万吨电解铝项目或于24年四季度投产并增大对华出口量,或使国内电解铝8月生产与进口量环比增加,国内电解铝理论加权平均完全成本为17700元/吨左右,但需警惕四川电解铝运行产能94.5万吨因高温天气限电5-10%而出现减产。 氧化铝与电解铝 下游:国内铝棒下游刚需采购为主使现货成交有所好转,使中国铝棒龙头企业产能开工率较上周升高,中国主流消费地铝棒出库量较上周增加,中国各地区铝棒库存量较上周减少;传统消费旺季临近引导下游补库需求预期,使中国铝下游龙头加工企业产能开工率较上周升高,其中再生铝合金产能开工率较上周升高;铝线缆、铝型材、铝板带、铝箔、原生铝合金产能开工率较上周持平。 投资策略(氧化铝):晋多数和豫露天矿仍未复采及几内亚雨季影响发运推升进口与国产铝土矿价格,但因个别洞采矿复产和进口铝土矿补充引导氧化铝新增或停产产能投复产,或使氧化铝价格有所调整,建议投资者暂时观望,关注3300-3500附近支撑位及4000-4200附近压力位。 投资策略(电解铝):市场修正对美联储的激进降息预期或引导美元指数走强,叠加国内现货流通宽裕和下游刚需采购为主,或使沪铝价格有所调整,建议投资者短线轻仓逢高试空主力合约,关注18700-19000附近支撑位及20000-20200附近压力位。 有色金属周报(电解铜) 智利铜矿工会罢工结束缓解供给担忧,LME和COMEX铜仍在累库但国内铜社库量下降趋缓 沪铜基差为负但基本处于合理区间,月差为负但基本处于合理区间,究其原因是国内铜冶炼厂三季度检修数量较少、国内外社会与交易所电解铜库存量均处高位,但是美联储降息和美国经济软着陆预期、全球铜精矿供给预期持续偏紧,建议投资者暂时观望沪铜基差和月差的套利机会。 LME铜(0-3)和(3-15)合约价差为负 LME铜(0-3)和(3-15)合约价差为负且仍处相对低位,沪伦铜价比值介于近五年50-75%分位数,而这源于欧美8月制造业PMI仍小于50、LME和COMEX铜库存量累积尚未结束,但是美联储和欧洲央行降息预期引导经济软着陆预期,叠加全球铜精矿供需预期持续偏紧,建议投资者暂时观望LME铜(0-3)和(3-15)合约价差的套利机会。 COMEX铜月差为负且基本处于合理区间;LME铜、COMEX铜与沪铜价差为正且基本处于合理区间,COMEX铜与LME铜价差为负且基本处于合理区间。 中国电解铜社会库存量较上周略减 进口窗口渐趋关闭或限制国内铜进口量,但因南美注册铜延期发货致8月下旬到港电解铜不多,使中国保税区电解铜库存量较上周减少;进口铜到货较多且下游消费或下降使中国电解铜社会库存量较上周略减;伦金所电解铜库存量较上周增加。 COMEX铜非商业多空头持仓量比值环比升高 COMEX铜库存量较上周有所增加,非商业多头(空头)持仓量震荡增加(增加),商业多头(空头)持仓量震荡增加(增加),使COMEX铜非商业多头与空头持仓量比值环比升高。 Lundin矿业已与智利Caserones铜矿工会达成薪资协议,必和必拓(BHP)已与智利Escondida铜矿工会初步达成薪资协议,Ero Copper旗下巴西Tucumá项目或于7月投产、Capstone Copper旗下智利Mantoverde矿山已达满产且24年或生产2.5万吨铜、三菱MMC旗下智利Mantoverde铜矿已经开始生产铜精矿并将于24年四季度全面投产且产量或达8-9万吨,或使国内8月铜精矿生产和进口量环比增加,中国铜精矿进口指数较上周升高且为正,中国港口铜精矿入港量较上周增加,中国主流港口铜精矿库存量较上周减少。 国内精废价差为正或支撑废铜经济替代性 海外废铜回收量下滑和需求量增加及国内进口清关标准高使废铜进口仍处亏损状态,或使国内废铜8月生产(进口)量环比增加(减少),叠加国内电解铜与光亮及老化废铜价差为正或支撑废铜经济性,废铜拆解与回收量不多使持货商挺价销售致低价货源供给偏紧,再生铜杆厂因生产亏损而仅愿采购低价原料致无法连续开工。 赞比亚Chambishi铜冶炼厂因干旱缺电致25万吨产能缩减20%或减少阳极铜出口,国内铜冶炼厂8月粗炼检修产能由100降至73万吨,但因原材料供给紧张使中国北方(南方)粗铜周度加工费环比下降(下降),或使国内粗铜8-9月生产量(进口量)环比下降(增加)。 云南铜业旗下西南铜业升级搬迁的火法生产系统或于8月投产,东南铜业电解提质增效项目8月成功投产并新增5万吨阴极铜产能,金川集团年产40万吨智能电解铜项目二期20万吨或于12月投产,但因废铜和阳极板等原材料供给紧张或使11家铜冶炼厂被迫减产,叠加赤峰云铜8月6日开启电解厂年度检修至9月10日,山东恒邦冶炼8月12日公告发生侧吹炉放铜口突发喷溅造成人员死伤而停产,或使国内8-9月电解铜生产量环比下降,但非洲非注册铜因交通运输问题延迟发货和南美注册铜零单因国内价格不具优势而很少运往中国,或使国内8月电解铜进口量环比减少。 国内精铜(再生铜)杆产能开工率较上周下降(升高) 精铜杆新增订单有所减弱但现有订单仍支撑较高开工,原材料采购困难和税收政策尚不明朗限制再生铜杆厂持续复工,使精铜杆(再生铜杆)产能开工率较上周下降(升高);传统消费淡季来临或抑制下游潜在需求,或使8月铜材企业产能开工率环比下降。 中国铜电线电缆8月产能开工率或环比升高 铜电线电缆(国网和南网订单有所增加,光伏和风电类订单有所回升,地产和基建工程类订单增长仍然乏力,华东较其他地区订单增量更多,有限订单集中于大型企业,中小型企业订单增长乏力)8月产能开工率或环比升高;铜漆包线(多数企业预期8-9月消费淡季将持续,家电和工业电机需求明显减少,仅变压器和新能源汽车类订单尚保持稳定)8月产能开工率或环比下降。 铜板带(传统消费旺季临近或使新能源汽车及光伏与电气等行业订单缓慢复苏,部分大型厂商仍维持满产运行)8月产能开工率或环比升高;铜箔(负极材料年中冲量后需求下滑,但供给端新增产能迅速释放致铜箔加工费承压,或使铜箔企业控制生产与出货节奏)8月产能开工率或环比下降。 中国黄铜棒8月产能开工率或环比升高 铜管(产业在线预计空调与冰箱等9-10月排产量或均环比下降,内销表现不理想而主靠外销订单支撑)9月产能开工率或环比下降;黄铜棒(国有企业为完成全年工作任务或继续释放订单,铜价走弱亦刺激终端企业大量下单,但大型企业凭借价格优势争夺订单使中小型企业面临压力)8月产能开工率或环比升高。 有色金属周报(氧化铝) 中国港口铝土矿周度到港量仍处高位,国内氧化铝产能开工率较上周持平 氧化铝基差为负且基本处于合理区间,月差为正且仍处相对高位,而这源于晋豫多数铝土矿仍未复采和几内亚雨季影响铝土矿出口而供给预期偏紧、内蒙古新增和四川检修电解铝产能仍在投复产,但是部分氧化铝新增产能仍在投产、云南电解铝产能枯水期存减产预期,建议投资者上周氧化铝月差空单谨慎持有。 中国氧化铝周度产能开工率环比持平 中国港口氧化铝库存量较上周减少 国内氧化铝产能远超电解铝需求且约八成为长单协议,中国氧化铝进口处于亏损状态,使中国港口氧化铝库存量较上周减少。 中国港口铝土矿周度到港量环比略增 山西个别矿和河南洞采矿已经复产,但因山西多数矿和河南露天矿仍保持停产、贵州部分铝土矿仍存生产阻力,或使国内铝土矿难改供给偏紧状态而价格趋涨,促中国企业积极寻求进口铝土矿,但几内亚7-8月雨季或影响国内铝土矿8-10月进口量,使澳洲和几内亚铝土矿现货供给偏紧而以执行长单为主致价格持稳或上涨,但是年底几内亚铝土矿进口量或环比增加、采暖季氧化铝厂环保检修或需求下降、印尼计划重新审视铝土矿出口禁令。 中国氧化铝8月生产(进口)量或环比增加(下降) 中国氧化铝产能开工率较上周持平,叠加重庆九龙万博新材料60万吨氧化铝扩建产能已经投产并将陆续释放产量,内蒙古康鸿新材料600万吨氧化铝产能中50万吨已经投产并将于8月中旬启动第二条50万吨产线,广西华昇二期200万吨氧化铝产能或于12月投产100万吨,或使中国氧化铝8月生产量环比增加而供需趋平衡,山西国产和进口铝土矿的氧化铝生产成本分别为2950和3150元/吨左右,但因美国铝业在西澳且产能为220万吨的Kwinana氧化铝厂已于6月1日正式停止投料,力拓旗下Gladstone氧化铝厂因昆士兰天然气管道破裂而持续影响生产但24年底天然气供给或恢复正常,叠加国内氧化铝进口处于亏损状态,或使国内氧化铝8月进口量环比下降。 有色金属周报(电解铝) 国内铝锭和铝棒社会总库存量下降

你可能感兴趣

有色金属周报(电解铜、氧化铝与电解铝):市场修正对美联储的激进降息预期 国内过度乐观预期情绪亦有所修正

有色金属周报(电解铜与电解铝及氧化铝):消费端通胀反弹促欧洲央行表现相对更鹰,市场持续修正对美联储激进降息预期

氧化铝与电解铝日评:美联储降息预期使美元指数持续弱势,警惕市场修正对美联储激进降息预期

氧化铝与电解铝日评20240827:美7月耐用品订单月率大超预期,市场修正对美联储激进降息预期