消费服装 : 下跌是新的装扮

AI智能总结

AI智能总结

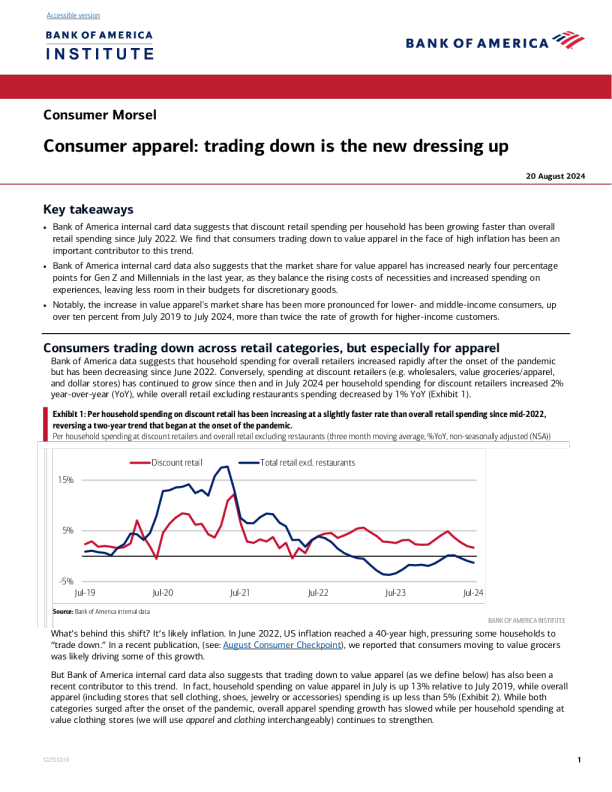

消费服装:交易下跌是新的装扮 关键要点 •美国银行内部的信用卡数据显示,折扣零售每户的消费增长速度超过了总体。自2022年7月的零售支出。我们发现,在高通胀背景下,消费者转向购买价值较低的服装,这一现象尤为显著。对这一趋势的重要贡献。•美国银行内部的信用卡数据显示,价值服饰市场的份额增加了近四个百分点。过去一年中,Gen Z和千禧一代群体在平衡必需品成本上升与增加日常开支的同时,展现出对于优质产品和服务的强烈需求。经验,在他们的预算中为可自由支配的商品留下更少的空间。•值得注意的是,价值服装市场份额的增长对中低收入消费者来说更加明显,上从2019年7月到2024年7月,超过10%,是高收入客户增长率的两倍多。 消费者在零售类别中的交易下降,尤其是服装 美国银行的数据表明,在疫情开始后,家庭对整体零售商的支出迅速增加。但从2022年6月开始,它就开始下降。相反,折扣零售商(如批发商、廉价杂货/服装)的支出却有所增加。自那以后,折扣零售商(包括美元商店)的业务持续增长。在2024年7月,每户家庭在折扣零售商的消费支出增加了2%。同比(同比),而不包括餐馆支出的整体零售额同比下降1%(展品1). 表1:自2022年中以来,折扣零售的家庭人均支出增长率略快于整体零售支出。扭转了从大流行开始的两年趋势。折扣零售商及整体零售业(不含餐厅)的家庭每户支出(三个月移动平均,年对年百分比,未经季节调整(NSA)) What’是这个转变的背后吗?它’s可能的通货膨胀。2022年6月,美国通货膨胀率达到40年来的最高水平,迫使一些家庭“交易下来。”在最近的一份出版物中(请参阅:8月消费者检查点),我们报道了消费者转向价值杂货店可能推动了一些增长。 但美国银行内部的信用卡数据也表明,转向我们定义下的价值服装(即较低价位的服饰)的行为也同样存在。这一趋势的近期推动因素。实际上,与2019年7月相比,7月份家庭在价值服装上的消费增长了13%,而总体消费则呈现出上升态势。服装(包括出售服装、鞋子、珠宝或配饰的商店)支出增长不到5%(展品2).而两者类别在疫情开始后出现激增,整体服装支出增长放缓,而每户家庭的支出则有所增加。价值服装店(我们将使用服装and服装互换)继续加强。 重要的是,劳工统计局(BLS)发布的消费者价格指数数据表明,价格增长相对较为温和。服装静音,价格比7月份仅上涨5%2019(展品3)。相比之下,杂货的成本几乎飙升我们认为,这表明消费品价格下降至价值服饰反映了更广泛的生计成本。家庭,而不是服装价格上涨的直接影响。 图表2:2024年7月,每个家庭在超值服装上的支出相对于July 2019与整体服装相比,每个家庭在价值服装上的支出(三个月移动平均线,指数2019年7月= 100) 随着生活成本上升,消费者接受价值服装 正如我们在以前的出版物中指出的那样(请参阅:价值商店,直到你下降),‘价值层’杂货的市场份额,相比之下,这一数字相对较小。在这里,我们采用相同级别的方法来研究服装店市场的相对变化。在这方面的支出份额。 使用美国银行内部卡数据,我们根据中位数定义服装店层(价值、标准和溢价)对于频繁光顾这些场所的客户(参见方法论)。例如,服装店的常客。收入中位数最低的被归类为“价值层”’,在我们看来,可能反映了价格最低的商店我们将商品分为各类。然后,我们根据客户通常在衣物上投入最多的部分对他们进行分类,以确定其服装层级。花费。 标准层级的月度服装预算支出客户数量年对年(YoY)正在减少,而价值层级的此类客户数量增长率却在增加。 按服装等级划分的客户数量同比增长(月度,%) Exhibit4表明,大部分支出在价值层的客户的同比百分比变化为飙升。2024年7月,同比增长10%以上,而标准和高级别的同比下降4%。 使用这种方法,我们还可以确定每个服装层’占客户样本总数的百分比–我们的代理for“市场份额。”Exhibit5显示2024年7月,标准层的市场份额接近59%。这几乎是与2019年7月相比,下降了8个百分点。 同时,我们发现,在同一时期,价值层级服装品牌的市场份额也出现了等量的增长。这一时期。值得注意的是,最大的增长发生在过去一年。从我们的观点来看,这反映了消费者加速了交易活动。随着他们面临住房、公用事业、保险和其他必需品成本上升的挑战(参见我们的报告:隐藏成本和...)减缓支出,看看:推动革命)。 对于Z世代和千禧一代消费者来说,折扣高的时候快 纵观各个年龄段,我们发现千禧一代(展品6),尤其是Z世代(展品7),在价值服装上花费更多比其他几代人。 首先,年轻人通常处于职业生涯的早期阶段,因此收入可能较低。他们也倾向于快时尚。质量相对较低的地方–和更低的价格–服装制造迅速,以跟上最新趋势。 此外,正如我们之前讨论过的(参见:6月消费者检查点),Z世代和千禧一代在随着他们年龄的增长并承担更多的财务责任,必需品的花费增多,留给可选项目的预算就减少了。而对于年轻人来说,代际群体仍然偏爱可选择体验,如旅行和餐饮,这进一步压缩了他们的预算空间。像服装这样的自由裁量品。 实际上,美国银行内部数据显示,千禧一代和Z世代群体对年度同比增长的贡献比例远高于其他群体。服装预算主要在价值层级服装店消费的顾客数量的增长百分比超过过去两年(展品8). 示例8:Z世代和千禧一代推动了年度新增客户中主要消费群体比例的大幅增长。他们在过去两年里的有价服装店主要在价值层级服装店消费(三个月移动平均,百分点贡献)的客户所做出的贡献同比%变化) 低收入和中等收入消费者看到了价值服装市场份额的最大增长 通过收入来看,不出所料,我们发现推动服装价值趋势的是低收入家庭的消费数据。对于收入低于$50K(展品9)那些赚$50K - $100K的人(展品10),表明自2019年7月至2024年7月,价值服装增长了近12个百分点,其中一半以上的增长发生在自2022年7月。值得注意的是,在此期间,高收入客户($100K +)的市场份额仅增长了5%点数,不到中低收入客户增长的一半s(展品11). 按服装支出等级划分的客户在年收入< 5万美元的客户中所占的百分比(每月,%) 自2021年初以来,中高收入客户一直在回避高档服装(展品10,Exhibit11).尽管高收入群体的工资相对增长缓慢(参见:面对障碍或飞跃),但在...我们认为,支出变化可能反映了人们在工作中着装方式的变化,而不是金融危机。 按服装支出层划分的客户份额百分比每年赚取$100K +的客户(每月,%) 按服装支出层划分的客户份额百分比每年赚取$50K - $100K的客户(每月,%) 那么,总体而言,价值服装的趋势似乎确实出现了明显的转变,甚至是加速,尤其是低收入者和/或年轻人。和–至少现在–由于更高的生活成本,更随意着装要求和对经验的偏好,“值”可能会继续成为服装购物者的口号。 Methodology 本报告中表达的宏观经济观点所采用的信息包括了精选的美国银行交易数据,这些数据应被参考。考虑到其他经济指标和其他公开可得的信息。在某些情况下,数据可能会...提供方向和/或预测价值。使用的数据不全面;它基于聚合和匿名美国银行数据的选择,可能反映了可用数据的选择偏见和局限性。 三个服装层级(高端、标准和价值型)基于从直接存入工资的税后中位收入得出。在过去12年中至少有6家在此类服装店购物(由MCC代码定义)的个人顾客我们认为,这样的分类是对那些商店价格水平的公正看法。所包含的任何服装店至少都满足了一定的标准。在过去的12个月中,至少有100, 000名美国银行个人客户进行了一次购买。 本次分析所选取的样本客户包含了一个动态的客户群体,这些客户持有支票账户、储蓄账户或信用卡。在2017年10月至2024年5月期间,每个月都会连续向BAC帐户。每个客户’确定了服装层通过分析过去12个月在服饰方面的客户消费,覆盖了三个不同的服饰等级。其中,最高百分比的等级显示出更为显著的特点。的支出将决定客户’s服装层。例如,如果客户在高级服装店,客户’s层被指定为高级层,即使他们可能仍然有服装在价值/标准层的支出。 美国银行的信用卡/借记卡家庭支出仅包括活跃的美国家庭的支出。仅为消费者支出。月消费至少五次的持卡人被包含在数据集中。企业卡的消费也排除了接收付款的商家数据。商家分类代码用于识别和分类此类数据。(MCC)由金融服务公司定义。数据使用专有方法从MCC映射到北部为了对支出数据进行分类,美国行业分类系统(NAICS),同时也被普查局使用,也可以通过不使用MCC的其他专有方法对支出数据进行分类。 除非另有说明,数据未经季节性调整、处理天数或投资组合变动的调整,可能受到定期修订。 世代,如果讨论,定义如下: 1.Z世代,1995年以后出生 2.年轻的千禧一代:1989 - 1995年出生 3.千禧一代:1978 - 1988年出生 4.X世代:1965 - 1977年出生 5.婴儿潮出生:1946 - 1964 6.传统主义者:1946年前 有关用于汇总数据的方法的其他信息可根据要求提供。 贡献者乔·瓦德福德美国银行研究所经济学家 Disclosures 这些材料由美国银行研究所准备,仅为您提供一般信息参考。如有提及美国银行的内容,旨在为您提供相关信息。美国数据中的材料并不旨在反映或代表,也不应依赖其作为银行运营结果、财务状况或表现的表现。美国银行研究所是一家专注于揭示推动企业和社会前进的强大洞察力的智囊团。它利用来自全公司的数据和资源进行研究。银行与世界,该研究所提供了关于经济、可持续性和全球转型的重要、原创视角。除非特别明确说明,任何此处表达的观点或意见仅为美国银行研究所及其列出的任何个人作者所持有,非美国银行全球研究部门的产品。对于美国银行公司或其附属机构及/或子公司的任何其他部门,这些材料中表达的观点可能与之不同。美国银行全球研究部门或其他部门或分支所表达的观点。信息已从被认为可靠的来源获取。稳定可靠,但美国银行并不保证其完整性和准确性。这些材料并未就任何产品或服务的可持续性提出任何声明。可持续性讨论限于本文件所述范围。观点和估计代表了这些材料发布日期时我们的判断,并可能无预警变更。此处表达的观点不应被理解为针对任何特定个人的个别投资建议,也不旨在推荐特定证券、金融工具或其他投资产品。特定个人的工具、策略或银行业务服务。此材料不构成银行美国向任何个人出售的要约或邀请。或出售任何证券或金融工具,或进行任何银行服务。这些材料中不构成投资、法律、会计或税务建议。版权所有2024美国银行公司。保留所有权利。