汽车行业周报:华为第四界确认,小米汽车2024年争取交付12万辆,UniXAI发布消费级全尺寸机器人WANDA

AI智能总结

AI智能总结

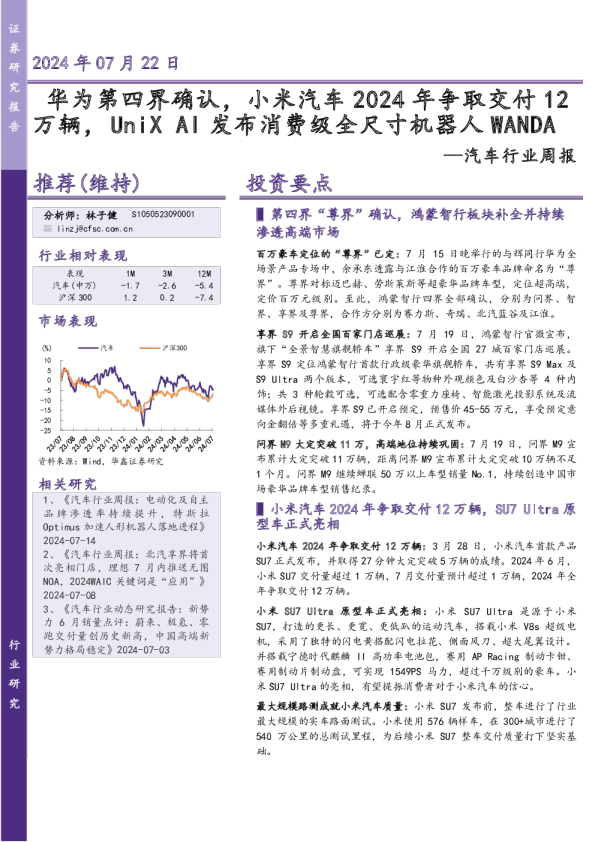

证券 研2024年07月22日 究 报华为第四界确认,小米汽车2024年争取交付12 告万辆,UniXAI发布消费级全尺寸机器人WANDA —汽车行业周报 推荐(维持)投资要点 分析师:林子健S1050523090001 linzj@cfsc.com.cn ▌第四界“尊界”确认,鸿蒙智行板块补全并持续渗透高端市场 行业相对表现 表现 汽车(申万)沪深300 1M3M12M -1.7-2.6-5.4 1.20.2-7.4 市场表现 (%)汽车沪深300 10 5 0 -5 -10 -15 -20 -25 资料来源:Wind,华鑫证券研究 1、《汽车行业周报:电动化及自主品牌渗透率持续提升,特斯拉Optimus加速人形机器人落地进程》2024-07-14 2、《汽车行业周报:北汽享界将首次亮相门店,理想7月内推送无图NOA,2024WAIC关键词是“应用”》2024-07-08 3、《汽车行业动态研究报告:新势力6月销量点评:蔚来、极氪、零跑交付量创历史新高,中国高端新势力格局稳定》2024-07-03 相关研究 行业研究 百万豪车定位的“尊界”已定:7月15日晚举行的与辉同行华为全场景产品专场中,余承东透露与江淮合作的百万豪车品牌命名为“尊 界”。尊界对标迈巴赫、劳斯莱斯等超豪华品牌车型,定位超高端,定价百万元级别。至此,鸿蒙智行四界全部确认,分别为问界、智界、享界及尊界,合作方分别为赛力斯、奇瑞、北汽蓝谷及江淮。 享界S9开启全国百家门店巡展:7月19日,鸿蒙智行官微宣布,旗下“全景智慧旗舰轿车”享界S9开启全国27城百家门店巡展。享界S9定位鸿蒙智行首款行政级豪华旗舰轿车,共有享界S9Max及 S9Ultra两个版本,可选寰宇红等物种外观颜色及白沙杏等4种内饰;共3种轮毂可选,可选配含零重力座椅、智能激光投影系统及流媒体外后视镜。享界S9已开启预定,预售价45-55万元,享受预定意向金翻倍等多重礼遇,将于今年8月正式发布。 问界M9大定突破11万,高端地位持续巩固:7月19日,问界M9宣布累计大定突破11万辆,距离问界M9宣布累计大定突破10万辆不足1个月。问界M9继续蝉联50万以上车型销量No.1,持续创造中国市 场豪华品牌车型销售纪录。 ▌小米汽车2024年争取交付12万辆,SU7Ultra原型车正式亮相 小米汽车2024年争取交付12万辆:3月28日,小米汽车首款产品 SU7正式发布,并取得27分钟大定突破5万辆的成绩。2024年6月,小米SU7交付量超过1万辆,7月交付量预计超过1万辆,2024年全年争取交付12万辆。 小米SU7Ultra原型车正式亮相:小米SU7Ultra是源于小米 SU7,打造的更长、更宽、更低趴的运动汽车,搭载小米V8s超级电机,采用了独特的闪电黄搭配闪电拉花、侧面风刀、超大尾翼设计。并搭载宁德时代麒麟II高功率电池包,赛用APRacing制动卡钳、赛用制动片制动盘,可实现1549PS马力,超过千万级别的豪车。小米SU7Ultra的亮相,有望提振消费者对于小米汽车的信心。 最大规模路测成就小米汽车质量:小米SU7发布前,整车进行了行业最大规模的实车路面测试。小米使用576辆样车,在300+城市进行了 540万公里的总测试里程,为后续小米SU7整车交付质量打下坚实基础。 投资机会:随着电动化、智能化转型的推进,国内自主品牌市场份额逐渐提升。问界M9及小米SU7的成功进一步提振消费者对中国自主品牌的信心。建议首选关注成功切入中国豪华车市场的鸿蒙智行系整 车厂,相关标的包括:赛力斯、江淮、北汽蓝谷等。 ▌人形机器人:UniXAI发布消费级全尺寸机器人 WANDA,具身智能民用领域进展加速 WANDA基于自研可量产硬件完成,泛化工作能力优秀。7月11日,国内知名具身智能公司UniXAI宣布上海交通大学特聘教授、顶级机器人专家王贺升加入并担任公司首席科学家。7月15日,UniXAI发 布旗下首款移动仿人机器人WANDA(世界首款量产消费级全尺寸通用移动仿人机器人),主要功能包括:无需触觉传感器,通过UNITOUCH触觉大模型,即可模拟精细触觉反馈;基于关键点的视觉 伺服控制;自研夹爪可实现多种抓取模式;具有上下文信息理解、去歧义的多模态大模型;结合算法实现类人动作;自研UNP技术,智能感知实现精细清扫;视频中Wanda完成了做饭、洗碗、洗衣、打扫卫生等诸多工作,这是工作都是WANDA在可泛化、无遥操、无加速,由自研可量产硬件完成。 人形机器人在养老领域应用进展加速。7月16日,上海市政府印发 《上海市推进养老科技创新发展行动方案(2024—2027年)》,到 2027年初步建成养老科技创新与产业发展高地,满足本市老年人日益增长的高水平、多层次、个性化养老需求提供科技支撑。(一)加强关键技术攻关:智能传感技术、信息和通信技术、人工智能技术; (二)推进重点产品开发:生活辅助类产品、健康服务类产品、康复辅助类产品、安全监护类产品、照护服务类产品、情感慰藉类产品。 投资机会:建议首选关注价值量高、确定性最强、国产替代趋势显著的行星滚柱丝杠赛道。轴承厂商和齿轮厂商在丝杠制造商具备先天优势,相关丝杠标的包括:双林股份、五洲新春、北特科技、贝斯特、 夏厦精密等。 ▌投资建议 国内人形机器人市场节奏和Optimus落地进度高度重合,可重点关注Optimus进厂进度以及成效,这将决定国内整车厂是否入局、何时入局,Optimus对国内人形机器人市场影响力可参考FSD对国内厂商智驾影响力。 ▌推荐标的 我们持续看好汽车行业,维持“推荐”评级:(1)整车:国内40万元以上市场进入壁垒较高,与华为有深度合作的鸿蒙智行车企有望逐步占据一定份额,建议关注赛力斯、江淮汽车、北汽蓝谷等;(2)汽车零部件:下游格局重塑、技术变迁叠加零部件出海,国产零部件迎 来发展黄金期,关注成长性赛道:①内外饰:新泉股份、岱美股份、模塑科技;②轻量化:关注文灿股份、爱柯迪、旭升集团、嵘泰股份;③智能化:城区NOA集中落地,Robotaxi加速推进,关注中国汽研、中汽股份、华阳集团、伯特利、保隆科技;④人形机器人:特斯 拉Optimus量产在即,T链转型机器人的汽车零部件标的机会较大, 建议关注三花智控、拓普集团、双林股份、五洲新春、北特科技、贝斯特;⑤北交所:建议关注骏创科技、开特股份、易实精密。 ▌风险提示 汽车产业生产和需求不及预期;智能化进展不及预期;自主品牌崛起不及预期;地缘政治冲突等政策性风险可能导致汽车出口受阻;推荐关注公司业绩不达预期。 2024/7/19 EPS PE 公司代码 名称 投资评级 重点关注公司及盈利预测 股价 2023 2024E 2025E 2023 2024E 2025E 000700.SZ模塑科技 5.68 0.63 0.77 0.93 9.02 7.38 6.11 买入 002906.SZ华阳集团 28.01 0.94 1.23 1.61 29.80 22.86 17.38 未评级 300100.SZ双林股份 12.09 0.20 0.75 0.99 60.45 16.12 12.21 买入 300258.SZ精锻科技 7.82 0.56 0.67 0.85 13.96 11.67 9.20 买入 301215.SZ中汽股份 5.61 0.12 0.18 0.29 46.75 31.20 19.43 未评级 301307.SZ美利信 18.92 0.70 0.74 0.87 27.03 25.54 21.77 未评级 600418.SH江淮汽车 19.59 0.07 0.12 0.27 279.86 163.25 72.56 买入 600933.SH爱柯迪 13.97 1.02 1.15 1.48 13.70 12.15 9.44 买入 601127.SH赛力斯 75.30 -1.62 2.95 3.22 -46.48 25.53 23.39 买入 601965.SH中国汽研 17.52 0.84 0.97 1.16 20.86 18.08 15.11 未评级 603179.SH新泉股份 43.23 1.65 2.28 3.05 26.20 18.96 14.17 买入 603197.SH保隆科技 32.30 1.82 2.38 3.18 17.75 13.59 10.16 未评级 603348.SH文灿股份 24.53 0.19 1.21 1.80 129.11 20.36 13.66 未评级 603596.SH伯特利 44.57 2.15 1.94 2.54 20.73 22.95 17.55 未评级 603730.SH岱美股份 9.19 0.51 0.54 0.64 18.02 17.05 14.37 未评级 605133.SH嵘泰股份 17.02 0.78 1.2 1.77 21.82 14.18 9.62 买入 832978.BJ开特股份 9.78 0.59 0.76 0.96 16.58 12.87 10.19 买入 833533.BJ骏创科技 12.12 0.88 1.18 1.58 13.77 10.27 7.67 买入 836221.BJ易实精密 12.63 0.53 0.74 0.97 23.83 17.07 13.02 买入 资料来源:Wind,华鑫证券研究(注:未评级公司盈利预测取自万得一致预期) 正文目录 1、市场表现及估值水平5 1.1、A股市场汽车板块本周表现5 1.2、海外上市车企本周表现6 1.3、汽车板块估值水平6 2、北交所汽车板块表现7 2.1、北交所行情跟踪7 2.2、北交所汽车板块表现7 3、行业数据跟踪与点评8 3.1、周度数据8 3.2、成本跟踪9 4、行业评级及投资策略10 5、公司公告、行业新闻和新车上市11 5.1、公司公告11 5.2、行业新闻12 6、风险提示13 图表目录 图表1:中信行业周度涨跌幅(7月15日-7月19日)5 图表2:汽车行业细分板块周度涨跌幅5 图表3:近一年汽车行业主要指数相对走势5 图表4:本周重点跟踪公司涨幅前10位6 图表5:本周重点跟踪公司跌幅前10位6 图表6:海外市场主要整车企业周涨跌幅6 图表7:中信汽车指数PE走势7 图表8:中信汽车指数PB走势7 图表9:近一周主要指数涨跌幅7 图表10:近一年主要指数走势7 图表11:近一周北交所汽车板块涨跌幅8 图表12:乘联会主要厂商7月周度批发数据(万辆)9 图表13:乘联会主要厂商7月周度零售数据(万辆)9 图表14:主要原材料价格走势10 图表15:重点关注公司及盈利预测10 图表16:本周新车13 1、市场表现及估值水平 1.1、A股市场汽车板块本周表现 中信汽车指数跌2.1%,落后大盘4.0个百分点,本周沪深300涨1.9%。中信30个行业中,涨幅最大的为农林牧渔(3.8%),跌幅最大的为轻工制造(-3.4%);中信汽车指数跌 2.1%,落后大盘4.0个百分点,位列30个行业中第25位。 图表1:中信行业周度涨跌幅(7月15日-7月19日) 数据来源:同花顺iFind,华鑫证券研究 其中,乘用车跌0.4%,商用车跌1.5%,汽车零部件跌3.4%,汽车销售及服务跌8.1%,摩托车及其他跌3.4%。概念板块中,新能源车指数涨0.8%,智能汽车指数跌1.8%,人形机器人指数跌4.4%。近一年以来(截至2024年7月19日),沪深300跌9.2%,汽车、新能源车、智能汽车涨跌幅分别为-6.6%、-36.0%、-17.1%,相对大盘的收益率分别为+2.7pct、 -26.7pct、-7.8pct。 图表2:汽车行业细分板块周度涨跌幅图表3:近一年汽车行业主要指数相对走势 15% 10% 5% 0% -5% -10% -15% -20% -25% -30% 300 "" 资料来源:同花顺iFind,华鑫证券研究资料来源:同花顺iFind,华鑫证券研究 在我们重点跟踪