平台型汽车零部件龙头,横向拓展杰出企业

AI智能总结

AI智能总结

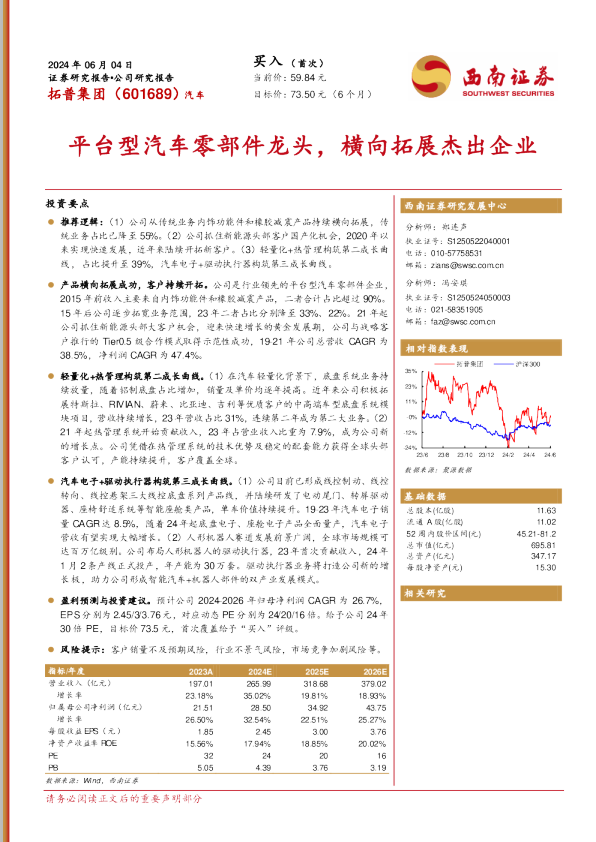

投资要点 推荐逻辑:(1)公司] 从传统业务内饰功能件和橡胶减震产品持续横向拓展,传统业务占比已降至55%。(2)公司抓住新能源头部客户国产化机会,2020年以来实现快速发展,近年来陆续开拓新客户。(3)轻量化+热管理构筑第二成长曲线,占比提升至39%,汽车电子+驱动执行器构筑第三成长曲线。 产品横向拓展成功,客户持续开拓。公司是行业领先的平台型汽车零部件企业,2015年前收入主要来自内饰功能件和橡胶减震产品,二者合计占比超过90%。 15年后公司逐步拓宽业务范围,23年二者占比分别降至33%、22%。21年起公司抓住新能源头部大客户机会,迎来快速增长的黄金发展期,公司与战略客户推行的Tier0.5级合作模式取得示范性成功,19-21年公司总营收CAGR为38.5%,净利润CAGR为47.4%。 轻量化+热管理构筑第二成长曲线。(1)在汽车轻量化背景下,底盘系统业务持续放量,随着铝制底盘占比增加,销量及单价均逐年提高。近年来公司积极拓展特斯拉、RIVIAN、蔚来、比亚迪、吉利等优质客户的中高端车型底盘系统模块项目,营收持续增长,23年营收占比31%,连续第二年成为第二大业务。(2)21年起热管理系统开始贡献收入,23年占营业收入比重为7.9%,成为公司新的增长点。公司凭借在热管理系统的技术优势及稳定的配套能力获得全球头部客户认可,产能持续提升,客户覆盖全球。 汽车电子+驱动执行器构筑第三成长曲线。(1)公司目前已形成线控制动、线控转向、线控悬架三大线控底盘系列产品线,并陆续研发了电动尾门、转屏驱动器、座椅舒适系统等智能座舱类产品,单车价值持续提升。19-23年汽车电子销量CAGR达8.5%,随着24年起底盘电子、座舱电子产品全面量产,汽车电子营收有望实现大幅增长。(2)人形机器人赛道发展前景广阔,全球市场规模可达百万亿级别。公司布局人形机器人的驱动执行器,23年首次贡献收入,24年1月2条产线正式投产,年产能为30万套。驱动执行器业务将打造公司新的增长极,助力公司形成智能汽车+机器人部件的双产业发展模式。 盈利预测与投资建议。预计公司2024-2026年归母净利润CAGR为26.7%,EPS分别为2.45/3/3.76元,对应动态PE分别为24/20/16倍。给予公司24年30倍PE,目标价73.5元,首次覆盖给予“买入”评级。 风险提示:客户销量不及预期风险,行业不景气风险,市场竞争加剧风险等。 指标/年度 1公司概况:深耕汽车零部件近四十年的优质龙头 宁波拓普集团股份有限公司创立于1983年,是深耕汽车零部件领域四十年的优质龙头和模块化供应商,2015年在上交所挂牌上市,主要产品有汽车NVH减震系统、汽车内外饰系统、车身轻量化、底盘系统、智能座舱部件、热管理系统、空气悬架系统和智能驾驶系统等。1984年公司为国内首家合资汽车厂北京吉普配套,开启汽车行业发展历程。随后公司抓住一汽大众、上海通用零部件国产化的机遇,在2008年次贷危机切入北美通用和克莱斯勒等业务,并于2016年进入特斯拉供货体系。公司分别于2004年、2009年、2020年、2021年、2023年布局底盘系统和轻量化、汽车电子、热管理、空气悬架和车身一体式铸造、执行器领域。 图1:公司发展历程 表1:公司产品示意图 公司拥有领先的技术研发能力和供应能力。公司已在北美、欧洲、上海、深圳、宁波等地设立研发中心,更好服务全球客户。目前公司在全球有50余家子公司,70余家制造工厂,同时公司在北美、欧洲设立海外仓储物流中心。凭借领先的技术研发、制造能力、物流体系、高质量管理水平,公司已经成为奥迪、宝马、斯特兰蒂斯、通用、福特、奔驰、保时捷、大众、RIVIAN、LUCID等国外主流车厂和吉利、高合、理想、蔚来、小鹏等国内主流整车制造商的全球合作伙伴,并先后参与了上汽、通用、特斯拉、菲亚特-克莱斯勒、宝马、奥迪、一汽、长安福特、长安、吉利、比亚迪、奇瑞等整车制造商的同步研发。 图2:公司全球布局 图3:公司主要客户 公司股权比例集中,决策相对稳健。截至2024Q1,迈科国际控股(香港)有限公司持有公司59.66%股份,为公司的控股股东。邬建树先生通过迈科香港、筑悦投资(迈科香港全资孙公司、一致行动人)合计直接或间接持有公司60.37%股份,为公司的实际控制人。 公司的股权比较集中,注重长远利益,重大决策相对稳健,能够确保公司长期经营稳定。 图4:公司股权结构(截至2024Q1) 公司业绩增长较快。2020-2023年公司营业收入CAGR达38.5%,归母净利润CAGR达47.4%,保持快速增长。2021年公司营收和归母净利润同比分别+76%/+62%,主要得益于疫情缓解、车市复苏,叠加公司与战略客户推行的Tier0.5级合作模式取得示范性成功,单车配套价值提升,订单金额大幅增长。2022年公司营收和归母净利润同比分别+40%/+67%,Tier0.5级合作模式持续推进,与国内外客户合作进展迅速。2023年公司营收和归母净利润同比分别+28%/+26%,受益于公司在新能源汽车产业的广阔产品线、系统研发能力及创新型商业模式等因素的积极影响,持续提升运营效率及经营绩效。 图5:公司营业收入(亿元)及增速(%) 图6:公司归母净利润(亿元)及增速(%) 从产品结构来看,公司产品类型不断丰富。2015年以前公司收入主要来自内饰功能件和橡胶减震产品,二者合计占比超过90%。15年后,公司逐步拓宽业务范围,截至2023年,内饰功能件和橡胶减震产品分别占营业收入的33%、22%。在汽车轻量化背景下,锻铝控制臂业务持续放量,18年占营业收入比重为19.5%,同比+12.3pp,23年占比31%,连续第二年超过橡胶减震产品成为第二大业务,仅次于内饰功能件业务。2019年起汽车电子开始贡献收入,23年实现营收占比0.9%。2021年起热管理系统开始贡献收入,23年占营业收入比重为7.9%,成为公司新的增长点。23年驱动执行器业务首次贡献收入。 图7:公司营业收入构成(按产品) 图8:公司毛利率(按产品,%) 从地区来看,国内市场仍是公司主要收入来源,常年保持在60%以上水平,但海外占比近年来不断提升。2020-2023年国内营收CAGR为33.9%,国外为50.2%。2023年国外业务占比29.3%,同比+1.5pp,海外业务不断拓展,公司全球化布局加快。由于海外供应商价格相对较高,海外市场客户对产品定价的接受度也更高,故公司海外毛利率整体高于国内,但与国内毛利差距已在逐渐缩小,国内盈利能力不断提升。 图9:公司营业收入构成(按地区) 图10:公司毛利率(按地区,%) 2公司分析:前瞻布局巩固多重业务护城河 2.1减震器:传统业务位居行业高位,龙头地位稳固 公司深耕NVH减震领域,是行业领先企业。橡胶减震产品属于汽车NVH零部件,NVH指Noise(噪音)、Vibration(振动)、Harshness(声音粗糙度)。车内的振动主要来自动力总成振动、路面振动等,橡胶减震产品广泛分布于汽车的各个部位,品种丰富,规格繁杂,涉及上万个不同规格的产品,因此NVH是一个系统性工程。公司深耕NVH减震领域,减震产品主要包括动力总成支承、驱动电机减震器、筒减支承、扭转减震器、副车架支承、液压衬套等。在上市之初,公司的生产设备总体就已达到国际先进水平,满足了国内外整车制造商大批量配套的要求。在橡胶减震产品生产过程中,公司自主研发了橡胶配方和密炼全自动控制技术等核心技术。凭借在减震器领域的技术保障,2015年公司获得了首个全球项目-通用全球平台E2XX项目的量产,标志着公司的同步研发能力和全球供货能力得到了国际认可,使公司真正成为全球供应商,步入了更加广阔的市场空间。 图11:公司减震器产品 顺应市场需求,减震器持续更新迭代。公司减震器产品从第一代的金属+橡胶构成,到第二代的铝+橡胶+液体,再到第三代的轻量化塑料、纤维+液体,以及进行有电磁阀的主动减震器前瞻研发。随着汽车行业升级,减震器智能化、舒适化的需求提升,自适应可调减震器、复合型减振器、智能减振器、电磁流减振器等成为行业发展趋势,同时,在汽车轻量化的不断推进下,减震器向着重量更轻、体积更小、性能更高的半主动/主动方向演进。 图12:公司减震器产品更新迭代 25年我国NVH减震器市场规模达223亿元,全球达564亿元。假设:(1)24-25年我国乘用车销量增速分别为5%/3%;(2)NVH减震器单车价值每年增长5%;(3)全球乘用车销量每年增长3%。基于上述假设,预计2025年国内乘用车NVH减震器市场规模达223亿元,全球规模达564亿元。 表2:减震器市场规模测算 公司的龙头地位稳固,市占率居前。NVH减震器的生产材料包括橡胶、金属钢材、合成金属、胶粘剂、阻尼介质及涂料等。从市场格局来看,汽车NVH减震器行业较为分散,行业市场化程度高、竞争充分,全球主要厂商主要包括住友理工、欧拓、拓普集团、 3M 等,国内主要厂商包括拓普集团、正裕工业、中鼎股份、凯众股份、渤海汽车等。根据中国汽车工业协会数据显示,2021年公司减震器在国内市场排名第一,在全球市场排名第二。 表3:减震器产品行业竞争格局 营收稳健增长,销量不断提升。减震器作为公司的传统核心产品,持续拓展下游优质客户需求,近年来销量保持增长,23年减震器销售916.65万套,同比+7.7%,20-23年销量CAGR达16. 5%。23年减震器实现营收42.99亿元,同比+11%,占比21.8%,同比-2.4pp,是公司第三大业务;平均单价469元/件,同比+3.1%,20-23年营收CAGR为16.4%,除2019年受行业景气度不佳导致营收增速放缓外,减震器业务实现稳步增长,21年营收大幅提升主要来自特斯拉、比亚迪等客户放量。盈利能力方面,2021年以来减震器毛利率逐渐企稳,23年为24.3%,同比+0.2pp。 图13:公司减震器业务营收及增速(亿元) 图14:公司减震器销量及增速(万套) 图15:公司减震器业务销售均价(元) 图16:公司减震器毛利率走势(%) 2.2内饰件:不断拓宽产品线,单车价值持续提升 消费升级带来汽车内饰行业规模增长。汽车一般由动力总成、底盘系统、车身系统和电气设备四大系统组成,其中内外饰件是车身系统的重要组成部分。汽车内饰品类繁多,其中座椅总成在内饰价值量中占比最高,达45%,此外仪表盘总成、顶柜总成、门板总成占比分别在10%左右,剩下包括地毯和隔音垫、头枕、行李箱内饰等,单车价值超万元。随着汽车消费结构升级,消费者在购买汽车时愈发关注驾乘的舒适性,汽车内饰也逐步升级,不再停留在过去传统、机械的层面,而向高度舒适化、集成化、智能化的方向演进,愈发改善驾乘体验,单车价值也不断提升。 图17:汽车内饰价值量占比 图18:汽车饰件市场结构分布情况(2021) 表4:汽车主要内饰件及单车价值量 25年我国汽车内饰行业规模超3000亿元。假设:(1)24-25年我国乘用车销量增速分别为5%/3%;(2)随着消费升级,座椅单价每年增长2%,其余产品单价持平;(3)全球乘用车销量每年增长3%。基于上述假设,预计2025年国内乘用车内饰件市场规模达3063亿元,全球规模达7750亿元。 表5:内饰件市场规模测算 汽车内饰行业集中度较低。汽车内外饰件的制造工艺多样,根据不同产品的特性通常会选用不同类型的成型加工方式,主要包括注塑、压塑、层压、挤塑、吹塑、发泡、吸塑和搪塑等,汽车内饰技术品类较多、工艺壁垒相对较低、盈利水平低等特点共同造就了集中度较低的行业竞争格局。全球主要内饰企业包括延锋、佛吉亚、一汽富维、宁波华翔、现代摩比斯、丰田纺织、安通林等企业,根据我们测算,CR3为25.9%,其中延锋占比14.3%,排名第一。国内内饰企业数量众多,很多公司规模相对较小。但随着自主品牌汽车企业崛起,国内内饰企业通过本土化配套迎来崭新发展机会。 图19:全球汽车内饰市场格局(不含座椅,2