视频安防芯片龙头,持续推动技术升级和国际化战略

AI智能总结

AI智能总结

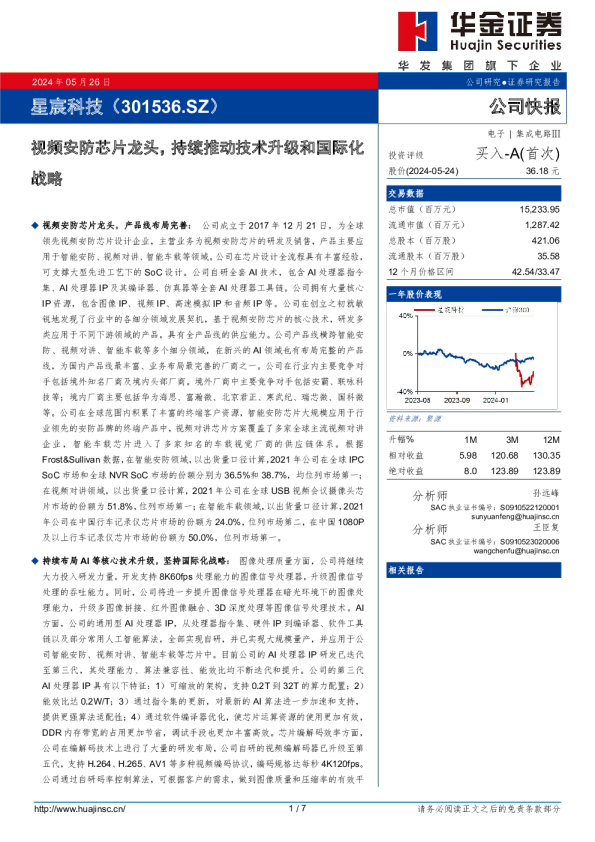

2024年05月26日 公司研究●证券研究报告 星宸科技(301536.SZ) 公司快报 视频安防芯片龙头,持续推动技术升级和国际化战略视频安防芯片龙头,产品线布局完善:公司成立于2017年12月21日,为全球领先视频安防芯片设计企业,主营业务为视频安防芯片的研发及销售,产品主要应用于智能安防、视频对讲、智能车载等领域。公司在芯片设计全流程具有丰富经验,可支撑大型先进工艺下的SoC设计。公司自研全套AI技术,包含AI处理器指令集、AI处理器IP及其编译器、仿真器等全套AI处理器工具链。公司拥有大量核心IP资源,包含图像IP、视频IP、高速模拟IP和音频IP等。公司在创立之初就敏锐地发现了行业中的各细分领域发展契机,基于视频安防芯片的核心技术,研发多类应用于不同下游领域的产品,具有全产品线的供应能力。公司产品线横跨智能安防、视频对讲、智能车载等多个细分领域,在新兴的AI领域也有布局完整的产品线,为国内产品线最丰富、业务布局最完善的厂商之一。公司在行业内主要竞争对手包括境外知名厂商及境内头部厂商。境外厂商中主要竞争对手包括安霸、联咏科技等;境内厂商主要包括华为海思、富瀚微、北京君正、寒武纪、瑞芯微、国科微等。公司在全球范围内积累了丰富的终端客户资源,智能安防芯片大规模应用于行业领先的安防品牌的终端产品中,视频对讲芯片方案覆盖了多家全球主流视频对讲企业,智能车载芯片进入了多家知名的车载视觉厂商的供应链体系。根据Frost&Sullivan数据,在智能安防领域,以出货量口径计算,2021年公司在全球IPCSoC市场和全球NVRSoC市场的份额分别为36.5%和38.7%,均位列市场第一;在视频对讲领域,以出货量口径计算,2021年公司在全球USB视频会议摄像头芯片市场的份额为51.8%,位列市场第一;在智能车载领域,以出货量口径计算,2021年公司在中国行车记录仪芯片市场的份额为24.0%,位列市场第二,在中国1080P及以上行车记录仪芯片市场的份额为50.0%,位列市场第一。持续布局AI等核心技术升级,坚持国际化战略:图像处理质量方面,公司将继续大力投入研发力量,开发支持8K60fps处理能力的图像信号处理器,升级图像信号处理的吞吐能力。同时,公司将进一步提升图像信号处理器在暗光环境下的图像处理能力,升级多图像拼接、红外图像融合、3D深度处理等图像信号处理技术。AI方面,公司的通用型AI处理器IP,从处理器指令集、硬件IP到编译器、软件工具链以及部分常用人工智能算法,全部实现自研,并已实现大规模量产,并应用于公司智能安防、视频对讲、智能车载等芯片中。目前公司的AI处理器IP研发已迭代至第三代,其处理能力、算法兼容性、能效比均不断迭代和提升。公司的第三代AI处理器IP具有以下特征:1)可缩放的架构,支持0.2T到32T的算力配置;2)能效比达0.2W/T;3)通过指令集的更新,对最新的AI算法进一步加速和支持,提供更强算法适配性;4)通过软件编译器优化,使芯片运算资源的使用更加有效,DDR内存带宽的占用更加节省,调试手段也更加丰富高效。芯片编解码效率方面,公司在编解码技术上进行了大量的研发布局,公司自研的视频编解码器已升级至第五代,支持H.264、H.265、AV1等多种视频编码协议,编码规格达每秒4K120fps。公司通过自研码率控制算法,可根据客户的需求,做到图像质量和压缩率的有效平 电子|集成电路Ⅲ 投资评级买入-A(首次)股价(2024-05-24)36.18元交易数据总市值(百万元)15,233.95流通市值(百万元)1,287.42总股本(百万股)421.06流通股本(百万股)35.5812个月价格区间42.54/33.47一年股价表现 资料来源:聚源 升幅%1M3M12M相对收益5.98120.68130.35绝对收益8.0123.89123.89 分析师孙远峰 SAC执业证书编号:S0910522120001sunyuanfeng@huajinsc.cn 分析师王臣复 SAC执业证书编号:S0910523020006wangchenfu@huajinsc.cn 相关报告 衡,完成客户在不同场景下的视频编解码需求。在高清视频普及的推动下,编解码技术的要求越来越高,公司未来将持续升级编解码技术,将继续开发支持8K60fps的视频编解码IP。同时,公司进一步将AI技术用于视频编解码,通过识别高价值区域和低价值区域,将码流和带宽向高价值区域倾斜,进一步提升编解码效率和实际视频体验。公司始终坚持国际化的战略,公司产品远销海外多个国家和地区,与多家海外知名厂商开展业务合作。公司通过持续引进高层次的具有国际战略思路和专长的人才,不断提升公司国际产品研发和营销水平。未来公司将在现有客户基础上,借助国内市场技术和产品形成大规模应用的趋势,充分利用公司的技术优势、品牌优势、市场优势等,加大海外营销和技术支持网络建设力度。公司将结合当地市场特点,通过参加国际展会、行业论坛等方式,整合各类资源,加强公司芯片产品和技术的宣传力度,提升公司的国际知名度,提高公司的国际化竞争优势,使公司成为全球最具影响力的视频安防芯片供应商。 投资建议:预计公司2024-2026年分别实现营收24.80亿元、29.68亿元、35.54亿元、同比增速分别为22.7%、19.7%、19.7%,预计分别实现归母净利润2.72亿元、4.17亿元、5.78亿元,同比增速分别为32.6%、53.6%、38.5%,对应的PE分别为56.1倍、36.5倍、26.4倍,考虑到公司是视频安防芯片龙头厂商、产品线布局完善、产品持续升级、全球化战略持续推动,首次覆盖,给予“买入-A”建议。 风险提示:下游需求不及预期、同行业竞争加剧、公司新品进展不及预期 财务数据与估值会计年度 2022A 2023A 2024E 2025E 2026E 营业收入(百万元) 2,368 2,020 2,480 2,968 3,554 YoY(%) -11.8 -14.7 22.7 19.7 19.7 归母净利润(百万元) 564 205 272 417 578 YoY(%) -25.1 -63.7 32.6 53.6 38.5 毛利率(%) 41.0 36.5 37.6 38.4 39.1 EPS(摊薄/元) 1.34 0.49 0.64 0.99 1.37 ROE(%) 30.5 9.8 11.5 15.0 17.2 P/E(倍) 27.0 74.4 56.1 36.5 26.4 P/B(倍) 8.2 7.3 6.5 5.5 4.5 净利率(%) 23.8 10.1 10.9 14.0 16.3 数据来源:聚源、华金证券研究所 1、考虑到公司在智能安防领域产品线布局完善,且未来安防领域以TOB、TOC端带动的需求复苏,预计公司智能安防2024-2026年分别实现营收18.03亿元、21.64亿元、25.96亿元,同比增速分别为25.00%、20.00%、20.00%,毛利率在产品结构调整和海外占比提升的背景下有望回升,预计2024-2026年公司该业务毛利率分别为37.00%、38.00%、39.00%; 2、可视对讲业务方面,除了2021年由于疫情导致需求爆发性增长外,一直处于稳健发展的情况,预计该业务公司2024-2026年分别实现营收4.11亿元、4.93亿元、5.92亿元,同比增速分别为20.00%、20.00%、20.00%,毛利率预计分别为40.00%、40.00%、40.00%; 3、智能车载领域公司进入了多家知名的车载视觉厂商的供应链体系,预计该业务会呈现稳健增长态势,2024-2026年公司该业务营收预计分别为2.15亿元、2.58亿元、3.10亿元,同比增速分别为15.00%、20.00%、20.00%,毛利率预计分别为43.00%、43.00%、43.00%; 4、公司其他业务预计2024-2026年分别实现营收0.51亿元、0.54亿元、0.56亿元,同比增速分别为5.00%、5.00%、5.00%,毛利率预计分别为15.00%、15.00%、15.00%。 表1:星宸科技业务收入预测(百万元,%) 2021 2022 2023 2024E 2025E 2026E 智能安防 1,708.59 1,730.96 1,442.34 1,802.93 2,163.51 2,596.21 同比(%) 1.31% -16.67% 25.00% 20.00% 20.00% 毛利率(%) 46.40% 38.64% 34.41% 37.00% 38.00% 39.00% 可视对讲 675.20 365.59 342.50 411.00 493.20 591.84 同比(%) -45.85% -6.32% 20.00% 20.00% 20.00% 毛利率(%) 45.01% 48.75% 45.39% 40.00% 40.00% 40.00% 智能车载 267.25 225.60 186.97 215.02 258.02 309.62 同比(%) -15.58% -17.12% 15.00% 20.00% 20.00% 毛利率(%) 55.59% 49.06% 42.62% 43.00% 43.00% 43.00% 其他业务 34.63 45.38 48.62 51.05 53.60 56.28 同比(%) 31.04% 7.14% 5.00% 5.00% 5.00% 毛利率(%) 27.97% 28.31% 10.44% 15.00% 15.00% 15.00% 营收合计 2,685.67 2,367.53 2,020.43 2,479.99 2,968.33 3,553.96 同比(%) -11.85% -14.66% 22.75% 19.69% 19.73% 毛利率(%) 46.73% 41.00% 36.46% 37.56% 38.35% 39.13% 资料来源:聚源,华金证券研究所 可比公司选取瑞芯微、全志科技、晶晨股份、富瀚微,其中:瑞芯微公司主要产品为智能应用处理器芯片、电源管理芯片及其他芯片,同时提供专业技术服务;全志科技目前的主营业务为系智能应用处理器SoC、高性能模拟器件和无线互联芯片的研发与设计;晶晨股份为智能机顶盒、智能电视、音视频系统终端、无线连接及车载信息娱乐系统等多个产品领域提供多媒体SoC芯片和系统级解决方案;富瀚微专注于视频监控芯片及解决方案,满足高速增长的数字视频监控市场对视频编解码和图像信号处理的芯片需求。根据可比公司估值均值来看,星宸科技2024年 -2026年业绩对应的PE略高于可比公司估值均值,从可比公司估值情况对比来看,星宸科技PE 处于四家可比公司估值的中游。考虑到公司是视频安防芯片龙头厂商、产品线布局完善、产品持续升级、全球化战略持续推动,首次覆盖,给予“买入-A”建议。 表2:可比公司估值(亿元) 上市公司 市值 归母净利润 PE 2024E 2025E 2026E 2024E 2025E 2026E 瑞芯微 223 3.53 5.68 8.44 63.4 39.4 26.5 全志科技 115 1.68 3.28 4.44 68.5 35.2 25.9 晶晨股份 233 7.32 10.68 13.76 31.8 21.8 16.9 富瀚微 68 4.00 4.50 4.50 17.0 15.1 15.1 均值 45.2 27.8 21.1 星宸科技 152 2.72 4.17 5.78 56.1 36.5 26.4 资料来源:Wind一致预期,星宸科技盈利预测来自华金证券研究所,注:股价为2024年5月24日收盘价 财务报表预测和估值数据汇总 资产负债表(百万元)利润表(百万元) 会计年度2022A2023A2024E2025E2026E会计年度2022A2023A2024E2025E2026E 流动资产 1836 1688 1891 2413 2939 营业收入