24Q1实现开门红,期待省外扩张成效

AI智能总结

AI智能总结

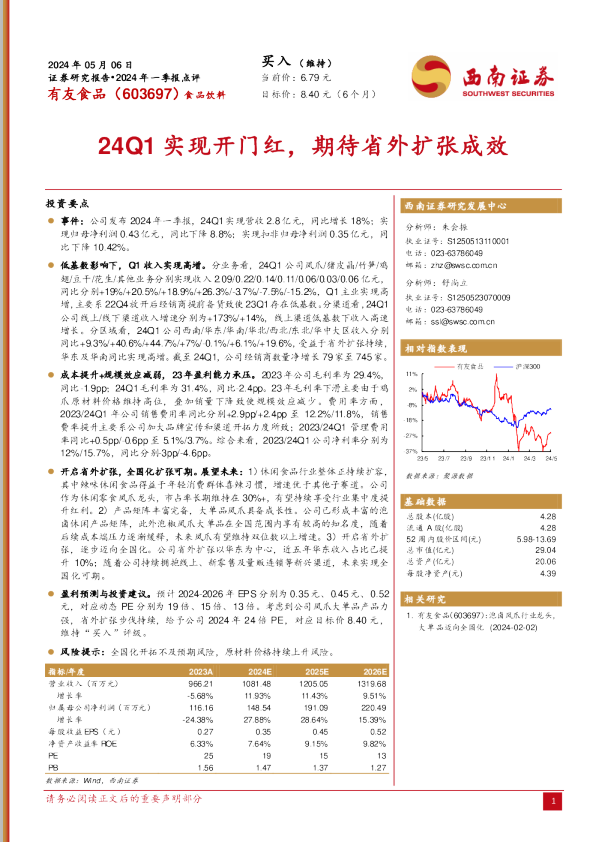

投资要点 事件:公司发布2024年一季报,24Q1实现营收2.8亿元,同比增长18%;实现归母净利润0.43亿元,同比下降8.8%;实现扣非归母净利润0.35亿元,同比下降10.42%。 低基数影响下,Q1收入实现高增。分业务看,24Q1公司凤爪/猪皮晶/竹笋/鸡翅/豆干/花生/其他业务分别实现收入2.09/0.22/0.14/0.11/0.06/0.03/0.06亿元,同比分别+19%/+20.5%/+18.9%/+26.3%/-3.7%/-7.5%/-15.2%,Q1主业实现高增,主要系22Q4放开后经销商提前备货致使23Q1存在低基数。分渠道看,24Q1公司线上/线下渠道收入增速分别为+173%/+14%,线上渠道低基数下收入高速增长。分区域看,24Q1公司西南/华东/华南/华北/西北/东北/华中大区收入分别同比+9.3%/+40.6%/+44.7%/+7%/-0.1%/+6.1%/+19.6%,受益于省外扩张持续,华东及华南同比实现高增。截至24Q1,公司经销商数量净增长79家至745家。 成本提升+规模效应减弱,23年盈利能力承压。2023年公司毛利率为29.4%,同比-1.9pp;24Q1毛利率为31.4%,同比-2.4pp。23年毛利率下滑主要由于鸡爪原材料价格维持高位,叠加销量下降致使规模效应减少。费用率方面,2023/24Q1年公司销售费用率同比分别+2.9pp/+2.4pp至12.2%/11.8%,销售费率提升主要系公司加大品牌宣传和渠道开拓力度所致;2023/24Q1管理费用率同比+0.5pp/-0.6pp至5.1%/3.7%。综合来看,2023/24Q1公司净利率分别为12%/15.7%,同比分别-3pp/-4.6pp。 开启省外扩张,全国化扩张可期。展望未来:1)休闲食品行业整体正持续扩容,其中辣味休闲食品得益于年轻消费群体喜辣习惯,增速优于其他子赛道。公司作为休闲零食凤爪龙头,市占率长期维持在30%+,有望持续享受行业集中度提升红利。2)产品矩阵丰富完备,大单品凤爪具备成长性。公司已形成丰富的泡卤休闲产品矩阵,此外泡椒凤爪大单品在全国范围内享有较高的知名度,随着后续成本端压力逐渐缓释,未来凤爪有望维持双位数以上增速。3)开启省外扩张,逐步迈向全国化。公司省外扩张以华东为中心,近五年华东收入占比已提升10%;随着公司持续拥抱线上、新零售及量贩连锁等新兴渠道,未来实现全国化可期。 盈利预测与投资建议。预计2024-2026年EPS分别为0.35元、0.45元、0.52元,对应动态PE分别为19倍、15倍、13倍。考虑到公司凤爪大单品产品力强,省外扩张步伐持续,给予公司2024年24倍PE,对应目标价8.40元,维持“买入”评级。 风险提示:全国化开拓不及预期风险,原材料价格持续上升风险。 指标/年度 盈利预测与估值 关键假设: 假设1:随着公司在新零售以及电商等渠道开拓进展顺利,叠加省外向华东区域扩张的步伐持续,公司凤爪产品作为已经具备较高消费者知名度的核心单品有望实现快速放量,我们预计2024-2026年泡椒凤爪的销量增速分别为+15%、+10%、+9%。 假设2:猪皮晶作为公司第二大单品,自上市以来凭借其独特的风味和口感,已累积起大量忠实的消费者群体,且猪皮晶的其他品牌竞品数量远少于泡椒凤爪。随着公司持续加大品宣方面的投入,猪皮晶有望借助有友知名度的提升持续放量,我们预计2024-2026年猪皮晶销量增速分别为+5%、+4%、+3%。 基于以上假设,我们预测公司2024-2026年分业务收入如下表: 表1:分业务收入及毛利率 综合考虑业务类型,此处选择休闲食品大单品型公司洽洽食品、甘源食品、劲仔食品作为可比估值对象,3家公司2024-2026年平均PE分别为20倍、16倍、13倍。从大单品方面来看,公司泡椒凤爪大单品凭借其优异的品质和良好的口碑基础,已在西南大本营建立了稳固的销量基本盘,未来有望借助辣文化风靡全国潮流,逐步打开外埠市场;在全国化方面,公司以华东为重点突破口,持续加强品宣力度,并积极切入量贩连锁新兴渠道,双管齐下发力省外扩张。综合考虑下,给予公司2024年24倍PE,对应目标价8.4元,维持“买入”评级。 表2:可比公司估值