中小盘首次覆盖报告:深耕户外历浮沉,坚定转型焕新颜

AI智能总结

AI智能总结

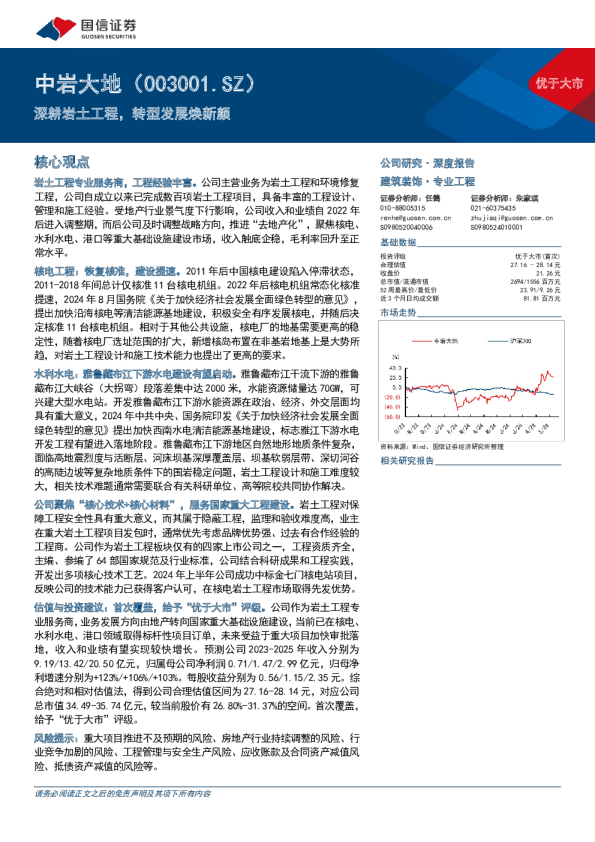

伐谋-中小盘首次覆盖报告 三夫户外(002780.SZ) 2024年05月06日 投资评级:买入(首次) 深耕户外历浮沉,坚定转型焕新颜 ——中小盘首次覆盖报告 任浪(分析师)周佳(分析师) 日期2024/5/6 renlang@kysec.cn 证书编号:S0790519100001 zhoujia@kysec.cn 证书编号:S0790523070004 当前股价(元)11.22 一年最高最低(元)16.49/8.82 总市值(亿元)17.68 流通市值(亿元)14.66 总股本(亿股)1.58 流通股本(亿股)1.31 近3个月换手率(%)441.21 中小盘研究团队 深耕户外二十余载历浮沉,坚定品牌运营转型焕新颜 公司是深耕户外行业二十余载的国内户外零售龙头,2015年在中小板上市,2019 年以来受户外零售市场低迷、始祖鸟销售权限受限等影响而连续四年亏损,2021年开始从户外渠道零售向户外品牌运营转型,2023年转型初见成效,实现扭亏为盈。在国内户外行业二次崛起、品牌化和高端化趋势延续的背景下,自有品牌X-BIONIC有望通过门店、经销、抖音等全渠道渗透保障业绩高增长,并通过KOL种草、顶尖商学院合作等多方式破圈打开成长天花板。此外,合资品牌攀山鼠符合山系流行趋势,独代品牌CRISPI主打舒适零磨合并拓展都市功能品类、Houdini主打时尚环保并独立开店,均有望贡献业绩新增量。我们预计2024-2026年公司营业收入为11.1/14.2/17.5亿元,归母净利润为0.6/0.9/1.6亿元,当前股价对应PE为31.1/19.3/11.4倍,首次覆盖,给予“买入”评级。 X-BIONIC对标始祖鸟,好基因+好运营助力运动黑科技品牌持续高增长 始祖鸟的成功经验可总结为好基因+好运营,而X-BIONIC自带高端户外“好基因”,并在产品、渠道、营销等方面全力推动品牌化运营。品牌基因方面,X-BIONIC拥有排汗控温技术、滑雪场景加持以及深厚历史底蕴。品牌运营方面,产品端与顶尖面料商合作开发中外层产品,2023H1中外层产品营收占比已达60%;渠道端在SKP、万象城等顶级商圈开设10家单品牌店,在大型滑雪场开设12家滑雪店,在西安和锦州开拓两家经销商并跟其他经销商持续接洽;营销端通过KOL种草、明星代言、顶尖商学院合作等方式在商学院圈和时尚圈逐步破圈。未来,随着门店数量增长、经销渠道拓展及抖音渠道放量,X-BIONIC有望持续高增长。 攀山鼠+CRISPI+Houdini齐发力,细分领域户外顶级品牌贡献新增长点 公司主打的攀山鼠、CRISPI和Houdini均是户外顶级品牌,有望贡献新增长点。攀山鼠是瑞典山系经典户外品牌,有望借助山系流行趋势持续扩大销售规模;CRISPI是意大利手工匠心传承品牌,受益于品牌专区的持续开设;Houdini是北欧户外美学品牌,受益于单品牌店、三夫综合店以及经销渠道的持续开拓。 风险提示:宏观经济波动风险;品牌运营不及预期风险;存货跌价风险。财务摘要和估值指标 指标 2022A 2023A 2024E 2025E 2026E 营业收入(百万元) 562 846 1,114 1,423 1,748 YOY(%) 1.2 50.5 31.6 27.8 22.8 归母净利润(百万元) -33 37 57 92 155 YOY(%) -25.9 210.9 55.6 61.1 68.9 毛利率(%) 52.7 53.6 54.8 55.7 57.8 净利率(%) -5.9 4.3 5.1 6.4 8.8 ROE(%) -5.6 3.2 7.7 11.1 15.8 EPS(摊薄/元) -0.21 0.23 0.36 0.58 0.98 P/E(倍) -53.7 48.4 31.1 19.3 11.4 P/B(倍) 2.7 2.6 2.4 2.1 1.8 数据来源:聚源、开源证券研究所 中小盘研究 中小盘首次覆盖报告 开源证券 证券研究报 告 目录 1、深耕户外二十余载历浮沉,坚定转型焕新颜6 1.1、历浮沉:乘户外东风成功上市,主动求变开启业务调整致业绩阵痛7 1.1.1、业务发展阶段:聚焦发展户外用品零售业务,成为国内户外用品零售第一股7 1.1.2、业务调整阶段:国内户外行业增速下滑,主动求变开启业务调整致业绩阵痛8 1.2、焕新颜:坚定转型迎业绩拐点,董事长全额认购定增再显转型信心11 1.2.1、“收购+合资+独家代理”完成品牌矩阵建设,线上线下同发力实现渠道优化12 1.2.2、2023转型初见成效实现扭亏为盈,董事长全额认购定增再显转型信心15 2、国内户外运动二次崛起,品牌化与高端化势不可挡18 2.1、供需双轮驱动国内户外二次崛起,对比欧美国内渗透率提升可期18 2.1.1、经济发展催化新兴运动涌现,Gorpcore风潮带动户外从专业走向大众19 2.1.2、政策加码助力户外行业高质量发展,设施供应完善丰富户外运动场景20 2.1.3、中国户外参与者有望保持高留存率,对比欧美国内户外运动渗透率提升可期21 2.2、消费者品牌化意识增强,高价值量品牌建设成行业共性追求23 2.2.1、消费者品牌化意识增强,渠道及代工商盈利承压,品牌建设成行业共性追求23 2.2.2、以牧高笛为例:海外帐篷代工起家,打造大小牧自有品牌迎来快速增长25 2.3、中产阶级高端户外消费需求强劲,涨价潮进一步延续高端化趋势25 2.3.1、中产阶级不断壮大且户外消费意愿强劲,强功能性奠定高端户外高价基础26 2.3.2、户外品牌为提升知名度纷纷开启涨价潮,户外行业高端化趋势进一步延续30 3、各品牌向上突围路径清晰,多渠道渗透有望打开成长空间31 3.1、对标始祖鸟,X-BIONIC自带高端户外基因,品牌运营全面发力31 3.1.1、复盘始祖鸟中国行的0-1,总结高端户外品牌塑造公式为“好基因+好运营”31 3.1.2、瑞士知名黑科技运动品牌,X-BIONIC自带高端户外“好基因”36 3.1.3、全面发力高端户外品牌“好运营”,X-BIONIC成长之路可期39 3.2、合资品牌攀山鼠表现亮眼,独代品牌CRISPI、Houdini打造新增长极44 3.2.1、Klattermusen攀山鼠:瑞典山系经典户外品牌,独具特色设计有望乘Gorpcore风而起44 3.2.2、CRISPI:意大利手工匠心传承品牌,都市功能品类拓展有望贡献未来增长46 3.2.3、Houdini:北欧户外美学代表品牌,坚持可持续时尚有望赢得消费者信任47 3.3、线下拓店提质增效,线上深度发力抖音,拓展经销助力新增长50 4、盈利预测与投资建议52 4.1、盈利预测52 4.2、投资建议54 5、风险提示54 附:财务预测摘要55 图表目录 图1:公司深耕户外运动产业二十余载,实现从业务发展、调整到高质量增长的跨越6 图2:2011-2023Q3公司营业收入、扣非归母净利润及增速情况7 图3:公司俱乐部+直营+电商的三位一体渠道模式7 图4:上市前公司门店扩张速度高于行业整体8 图5:上市前公司销售额的增长速度远高于行业整体8 图6:2016-2020年公司扣非归母净利润快速下滑(亿元)11 图7:2016-2020年公司毛利率小幅波动11 图8:2016-2020年公司期间费用率呈上升趋势11 图9:公司通过“先代理、后观察市场、再收购或建立合资公司的方式”不断完善品牌矩阵建设13 图10:滑雪店和品牌店是公司近年来主要增量门店(家)14 图11:2020-2022年公司门店店效与坪效显著改14 图12:2023年X-BIONIC抖音直播次数逐步增加14 图13:2023年三夫户外旗舰店抖音直播次数显著增加14 图14:2023年下半年X-BIONIC抖音销售额大幅增加15 图15:2023年下半年X-BIONIC抖音销量大幅增加15 图16:公司2020-2023H1公司线上交易额大幅增长15 图17:公司专注深耕户外运动产业,全力构建户外运动服务一体化生态圈16 图18:公司营收稳健增长,2023年Q1-Q3实现扭亏为盈16 图19:公司户外用品业务贡献主要营收(亿元)17 图20:公司高毛利自有品牌营收占比逐渐提升(亿元)17 图21:2023年Q1-Q3公司盈利能力显著改善17 图22:2023年Q1-Q3公司期间费用率有所下降17 图23:2020年后国内户外用品零售额增速逐步提升18 图24:2020年后国内户外鞋服市场规模增速逐步提升18 图25:当人均GDP达到1万美元以上时,户外运动形式将进一步细分,小众运动开始逐渐走进大众19 图26:国内消费者品质追求意识显著增强19 图27:鲸参谋平台的数据显示,2023年京东平台上冲锋衣的销量同比增长约89%20 图28:全国公园个数增长显著21 图29:全国城市公园绿地面积保持提升态势21 图30:我国超六成户外玩家一周至少参与一次户外运动22 图31:我国超四成户外玩家把户外运动当作兴趣爱好22 图32:国内居民户外运动参与率持续提升22 图33:中国户外运动参与率与美国相比仍有一定差距22 图34:2021年消费者购买户外产品渠道偏爱品牌店23 图35:2013年后国内户外用品零售额增速明显下滑23 图36:2013年后国内户外用品零售商数量显著减少(家)23 图37:户外运动用品品牌商利润空间显著24 图38:国内户外用品品牌CR10持续提升24 图39:中国户外用品头部品牌出货额占比不断提高24 图40:2021年起牧高笛自主品牌营收占比逐年提升25 图41:2021-2022年牧高笛营收、净利润高增长25 图42:露营装备购买金额集中在3000元以上(2021年)27 图43:冰雪装备购买金额集中在1000元以上(2023年)27 图44:中国户外运动消费者主要是中高收入人群27 图45:中国户外运动人群消费水平多为5000-10000元27 图46:“金字塔型”社会结构→“橄榄型”社会结构28 图47:新中产人群用户数量及全网占比不断提升28 图48:预计中高收入人群规模不断扩大28 图49:过去10年来住户部门杠杆率持续攀升29 图50:始祖鸟Veilance系列产品29 图51:国际户外顶级面料GORE-TEX合作的高端运动品牌30 图52:世界消费者与中国消费者高端户外品牌认知情况对比31 图53:高端户外品牌成功的公式可总结为“好基因+好运营”31 图54:始祖鸟防水拉链的更新迭代32 图55:始祖鸟呈现出的户外徒步运动场景32 图56:始祖鸟与攀岩运动紧密联系32 图57:品牌logo来源于迄今最完整的始祖鸟化石33 图58:始祖鸟的品牌logo33 图59:上海始祖鸟阿尔法中心紧邻爱马仕等奢侈品品牌34 图60:始祖鸟打造Re-CARE体验区域34 图61:VirgilAbloh身着始祖鸟现身LV秀场致谢34 图62:TikTok始祖鸟防水测评走红34 图63:始祖鸟全球首位代言人刘雯35 图64:始祖鸟与PALACE联名及线下销售35 图65:始祖鸟VeilanceWomen's秋冬2021年秋冬新品35 图66:2021年始祖鸟System_A全新上市35 图67:始祖鸟提供的产品目前已覆盖专业户外、城市休闲、高端商务、年轻潮流等四大系列(单位:元)36 图68:X-Bionic共获得了1048项国际设计、创新大奖37 图69:超过20个国家队将X-Bionic作为竞赛装备37 图70:X-BIONIC紧密联系滑雪运动38 图71:创始人是具有航空工程师背景的兰博茨教授39 图72:X-BIONICCombatEnergizer®战斗激能系列39 图73:X-BIONIC北京国贸店邻接始祖鸟店铺39 图74:X-BIONIC开店在奢侈品云集的北京SKP商场39 图75:三夫户外北京五棵松店门店变化40 图76:X-BIONIC品牌店设计具有“科技运动风”40 图77:2023年三夫户外部分社群