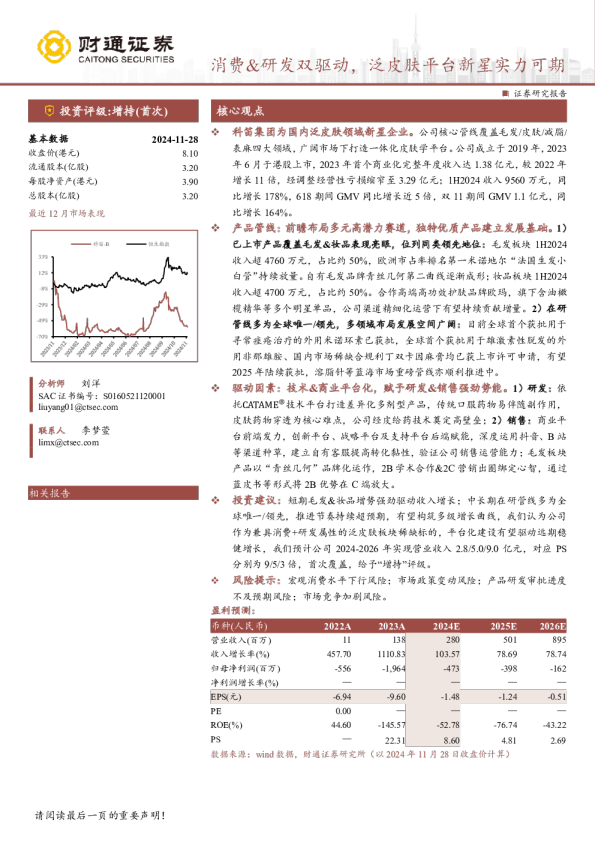

开源零售新增重点推荐:科笛-B:深筑研发+消费双壁垒,打造领先一体化皮肤学平台

开源零售新增重点推荐! 【科笛-B:深筑研发+消费双壁垒,打造领先一体化皮肤学平台】 □核心逻辑:公司是我国【泛皮肤病及护理】领域新星,短期看毛发管线品牌势能提升、核心产品落地,护肤品牌亦在营销赋能下快速放量;中长期看,公司在研管线有序推进叠加积极外拓,有望带来持续高成长。 全面覆盖+差异化布局打造领先一体化皮肤学平台,商业化进展顺利 (1)毛发:全面+差异化产品矩阵,2023 开源零售新增重点推荐! 【科笛-B:深筑研发+消费双壁垒,打造领先一体化皮肤学平台】 □核心逻辑:公司是我国【泛皮肤病及护理】领域新星,短期看毛发管线品牌势能提升、核心产品落地,护肤品牌亦在营销赋能下快速放量;中长期看,公司在研管线有序推进叠加积极外拓,有望带来持续高成长。 全面覆盖+差异化布局打造领先一体化皮肤学平台,商业化进展顺利 (1)毛发:全面+差异化产品矩阵,2023年双11毛发管线GMV达1670万元+(+234%)。核心产品CU-40102改良优势明显,有望成为国内首个外用非那雄胺产品。 (2)皮肤:挑选低副作用、低限制、高稳定性等差异化产品进行布局,CU-10201有望成为国内首个外用米诺环素产品;2023年双11护肤品管线(主要由欧玛贡献)GMV达2480万元+。 (3)脂肪&局麻:局部减脂精准切入创新机理产品CU-20401(安全、无痛优势);局麻布局稀缺利多卡因丁卡因产品。 深筑研发+消费双壁垒,学术资源有效赋能C端销售 (1)研发:CATAME®技术平台搭建完善,剂型开发、高效给药等技术深筑壁垒;拥有全球化视野的优秀核心团队,股权激励+自主培养提升研发人才粘性。 (2)消费:合理组织架构确保各平台围绕商业化进行支撑和协同;在敏锐需求洞察力和营销嗅觉加持下,已和多个电商平台达成战略合作;积累的业内领先学术PI资源有望高效赋能C端销售。 投资建议:我们预计公司2023-2025年归母净利润为-19.82/-4.97/-3.41亿元,根据DCF估值法测算得合理估值79亿元、当前市值仅20亿元,且参照总市值/2022年研发支出指标,公司估值仅为行业中等水平,具备性价比。 首次覆盖,给予“买入”评级。