一季度营收净利同比提升,产能持续扩张

AI智能总结

AI智能总结

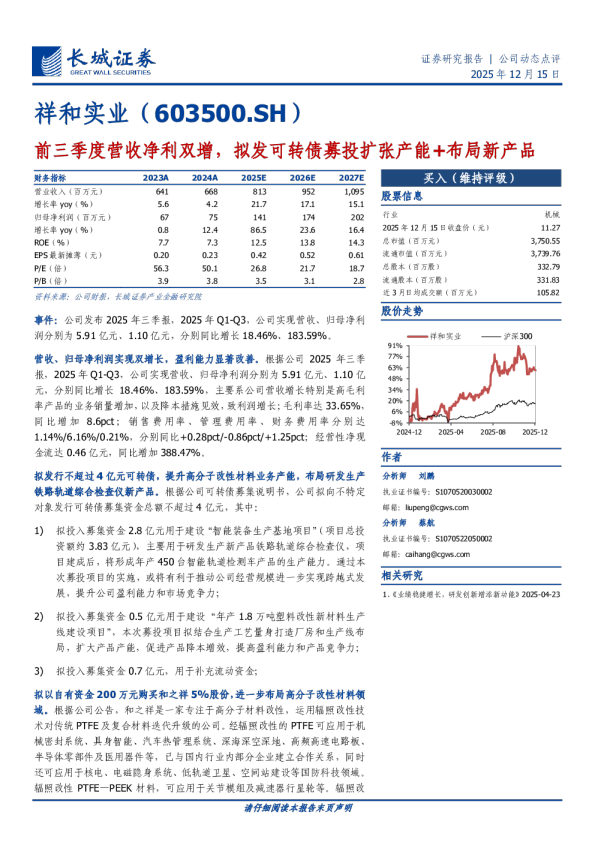

2024年一季度营收净利同比提升,环比有所下滑。公司2024年一季度营收82.3亿元(同比+22%,环比-6%),归母净利润14.2亿元(同比+20%,环比-19%),扣非归母净利润14.8亿元(同比+16%,环比-18%)。主要由于公司主营产品销量同比提升,而净利率有所下滑。 公司主营产品聚烯烃产销量同比提升,环比较为稳定。宁东三期100万吨烯烃项目贡献产能增量,2024年一季度公司聚烯烃产销量同比提升,环比较为稳定。内蒙一期300万吨烯烃项目预计今年四季度投产,产能高速扩张推动公司盈利规模攀升。受产能供给增加、整体需求偏弱等因素影响,2024年一季度聚烯烃价格同环比有所下滑,聚乙烯/聚丙烯的不含税平均售价分别为6924/6524元/吨(同比-3%/-6%,环比-1%/-3%)。 油价在地缘政治和核心供给端减产策略等因素影响下保持高位运行态势,主流工艺油制烯烃成本依然高于宝丰能源的煤制烯烃,公司烯烃板块成本优势仍存。 焦炭产销量及价格均环比下滑,拖累业绩。2024年一季度公司焦炭产量/销量分别为171.9/175.0万吨,同比+7%/+11%,环比-5%/-2%,同比提升而环比略有下降;不含税平均售价为1533元/吨(同比-14%,环比-9%)。 一季度焦煤和焦炭价格呈现震荡下行,主要由于需求疲弱,如地产需求下行,钢厂因亏损导致减产等。预计二季度焦炭市场依然偏弱,需要下游补库等催动提升景气度。 原料煤价格下跌。2024年一季度公司主要原材料气化原料煤/炼焦精煤/动力煤的平均采购单价为600/1156/452元/吨,同比-19%/-21%/-17%。 据Wind数据,2024年一季度内蒙古5200大卡原煤坑口价为672元/吨(同比-25%,环比-9%),截至目前的四月均价约589元/吨,煤价延续下跌趋势;蒙古焦原煤场地价1414元/吨(同比+3%,环比-9%)。预计动力煤价格短期内可能继续面临下行压力。随着夏季煤炭需求的增加,或有补库存驱动动力煤价格回升。对焦煤而言,产业链当前库存水平较低,一旦市场需求回暖触发补库,也有可能存在阶段性上涨。 风险提示:项目投产不及预期;原材料价格上涨;下游需求不及预期等。 投资建议:公司主营产品聚烯烃产能高速扩张,为未来利润增量的核心来源,同时公司自有煤矿构筑坚固利润底。我们维持公司2024-2026年归母净利润预测为82.91/138.72/141.04亿元,对应EPS为1.13/1.89/1.92元,当前股价对应PE为14.6/8.7/8.6X,维持“买入”评级。 盈利预测和财务指标 2024年一季度营收净利同比提升,环比有所下滑。公司2024年一季度营收82.3亿元(同比+22%,环比-6%),归母净利润14.2亿元(同比+20%,环比-19%),扣非归母净利润14.8亿元(同比+16%,环比-18%)。主要由于公司主营产品销量同比提升,而净利率有所下滑。2024年一季度毛利率为29%(同比+1.0pct,环比-2.2pct),净利率为17%(同比-0.3pct,环比-2.9pct),期间费用率6%(同比+1.9pct,环比+0.1pct)。 图1:宝丰能源单季度营业收入(亿元) 图2:宝丰能源单季度归母净利润(亿元) 图3:宝丰能源季度毛利率、净利率 图4:宝丰能源季度销售、管理、研发、财务费用率 公司主营产品聚烯烃产销量同比提升,环比较为稳定。2024年一季度公司主营产品聚乙烯/聚丙烯产量分别为28.7/27.4万吨,同比+60%/+65%,环比-1%/+8%;销量分别为29.5/26.8万吨,同比+60%/+51%,环比持平/-0.4%。宁东三期100万吨烯烃项目贡献产能增量,2024年一季度公司聚烯烃产销量同比提升,环比较为稳定。内蒙一期300万吨烯烃项目预计今年四季度投产,产能高速扩张推动公司盈利规模攀升。受产能供给增加、整体需求偏弱等因素影响,2024年一季度聚烯烃价格同环比有所下滑,聚乙烯/聚丙烯的不含税平均售价分别为6924/6524元/吨(同比-3%/-6%,环比-1%/-3%)。 油价在地缘政治和核心供给端减产策略等因素影响下保持高位运行态势,主流工艺油制烯烃成本依然高于宝丰能源的煤制烯烃,公司烯烃板块成本优势仍存。 焦炭产销量及价格均环比下滑,拖累业绩。2024年一季度公司焦炭产量/销量分别为171.9/175.0万吨,同比+7%/+11%,环比-5%/-2%,同比提升而环比略有下降。2024年一季度公司焦炭的不含税平均售价为1533元/吨(同比-14%,环比-9%)。2024年一季度焦煤和焦炭价格呈现震荡下行,主要由于需求疲弱,如如地产需求下行,钢厂因亏损导致减产等。预计二季度焦炭市场依然偏弱,需要下游补库等催动提升景气度。 图5:宝丰能源聚乙烯产销量(万吨) 图6:宝丰能源聚丙烯产销量(万吨) 图7:宝丰能源焦炭产销量(万吨) 图8:宝丰能源主营产品价格(元/吨) 原料煤价格下跌。2024年一季度公司主要原材料气化原料煤/炼焦精煤/动力煤的平均采购单价为600/1156/452元/吨,同比-19%/-21%/-17%。2024年一季度内蒙古5200大卡原煤坑口价为672元/吨(同比-25%,环比-9%),截至目前的四月均价约589元/吨,煤价延续下跌趋势。2024年一季度蒙古焦原煤场地价1414元/吨(同比+3%,环比-9%)。预计动力煤价格短期内可能继续面临下行压力。随着夏季煤炭需求的增加,或有补库存驱动动力煤价格回升。对焦煤而言,产业链当前库存水平较低,一旦市场需求回暖触发补库,也有可能存在阶段性上涨。 公司25万吨/年EVA装置于今年2月初投入试生产,一季度已贡献增量。EVA可用于生产光伏胶膜、电缆料、发泡料和高端膜料,公司EVA一季度产量/销量为2.53/1.32万吨,平均单价9,141元/吨。 投资建议:公司主营产品聚烯烃产能高速扩张,为未来利润增量的核心来源,同时公司自有煤矿构筑坚固利润底。我们维持公司2024-2026年归母净利润预测为82.91/138.72/141.04亿元,对应EPS为1.13/1.89/1.92元,当前股价对应PE为14.6/8.7/8.6X,维持“买入”评级。 表1:可比公司估值表 财务预测与估值 资产负债表(百万元) 利润表(百万元) 现金流量表(百万元) 免责声明