业绩维持高速增长,产能持续扩张业务持续放量

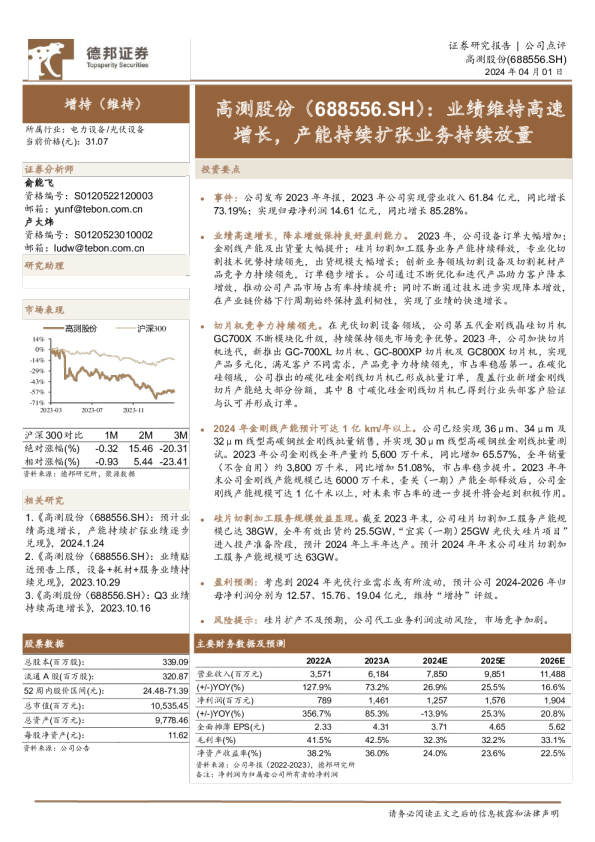

事件:公司发布2023年年报,2023年公司实现营业收入61.84亿元,同比增长73.19%;实现归母净利润14.61亿元,同比增长85.28%。 业绩高速增长,降本增效保持良好盈利能力。2023年,公司设备订单大幅增加; 金刚线产能及出货量大幅提升;硅片切割加工服务业务产能持续释放,专业化切割技术优势持续领先,出货规模大幅增长;创新业务领域切割设备及切割耗材产品竞争力持续领先,订单稳步增长。公司通过不断优化和迭代产品助力客户降本增效,推动公司产品市场占有率持续提升;同时不断通过技术进步实现降本增效,在产业链价格下行周期始终保持盈利韧性,实现了业绩的快速增长。 切片机竞争力持续领先。在光伏切割设备领域,公司第五代金刚线晶硅切片机GC700X不断模块化升级,持续保持领先市场竞争优势。2023年,公司加快切片机迭代,新推出GC-700XL切片机、GC-800XP切片机及GC800X切片机,实现产品多元化,满足客户不同需求,产品竞争力持续领先,市占率稳居第一。在碳化硅领域,公司推出的碳化硅金刚线切片机已形成批量订单,覆盖行业新增金刚线切片产能绝大部分份额,其中8寸碳化硅金刚线切片机已得到行业头部客户验证与认可并形成订单。 2024年金刚线产能预计可达1亿km/年以上。公司已经实现36μm、34μm及32μm线型高碳钢丝金刚线批量销售,并实现30μm线型高碳钢丝金刚线批量测试。2023年公司金刚线全年产量约5,600万千米,同比增加65.57%,全年销量(不含自用)约3,800万千米,同比增加51.08%,市占率稳步提升。2023年年末公司金刚线产能规模已达6000万千米,壶关(一期)产能全部释放后,公司金刚线产能规模可达1亿千米以上,对未来市占率的进一步提升将会起到积极作用。 硅片切割加工服务规模效益显现。截至2023年末,公司硅片切割加工服务产能规模已达38GW,全年有效出货约25.5GW,“宜宾(一期)25GW光伏大硅片项目”进入投产准备阶段,预计2024年上半年达产。预计2024年年末公司硅片切割加工服务产能规模可达63GW。 盈利预测:考虑到2024年光伏行业需求或有所波动,预计公司2024-2026年归母净利润分别为12.57、15.76、19.04亿元,维持“增持”评级。 风险提示:硅片扩产不及预期,公司代工业务利润波动风险,市场竞争加剧。