下游需求回暖,中高端离型膜放量在即

AI智能总结

AI智能总结

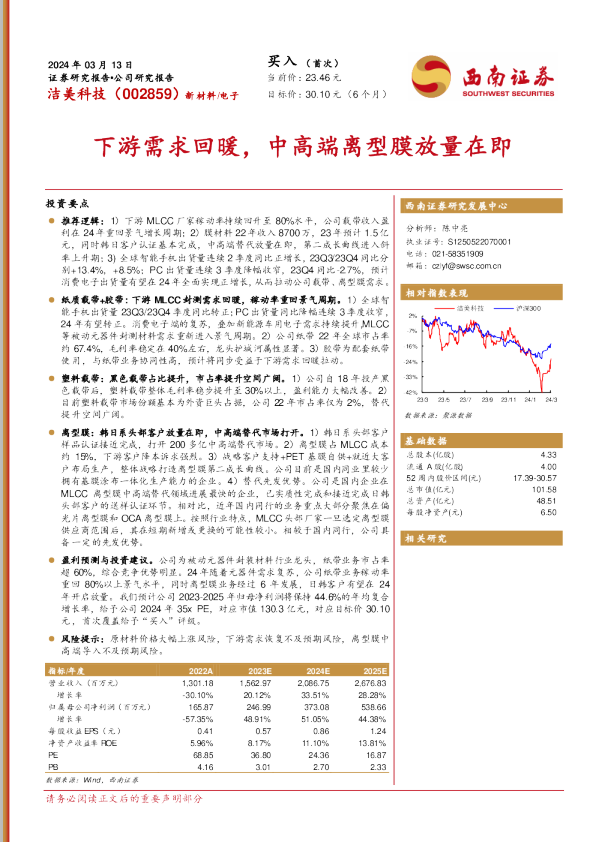

投资要点 推荐逻辑:1)下游MLCC厂家稼动率持续回升至80%水平,公司载带收入盈利在24年重回景气增长周期;2)膜材料22年收入8700万,23年预计1.5亿元,同时韩日客户认证基本完成,中高端替代放量在即,第二成长曲线进入斜率上升期;3)全球智能手机出货量连续2季度同比正增长,23Q3/23Q4同比分别+13.4%,+8.5%;PC出货量连续3季度降幅收窄,23Q4同比-2.7%,预计消费电子出货量有望在24年全面实现正增长,从而拉动公司载带、离型膜需求。 纸质载带+胶带:下游MLCC封测需求回暖,稼动率重回景气周期。1)全球智能手机出货量23Q3/23Q4季度同比转正;PC出货量同比降幅连续3季度收窄,24年有望转正。消费电子端的复苏,叠加新能源车用电子需求持续提升,MLCC等被动元器件封测材料需求重新进入景气周期。2)公司纸带22年全球市占率约67.4%,毛利率稳定在40%左右,龙头护城河属性显著。3)胶带为配套纸带使用,与纸带业务协同性高,预计将同步受益于下游需求回暖拉动。 塑料载带:黑色载带占比提升,市占率提升空间广阔。1)公司自18年投产黑色载带后,塑料载带整体毛利率稳步提升至30%以上,盈利能力大幅改善。2)目前塑料载带市场份额基本为外资巨头占据,公司22年市占率仅为2%,替代提升空间广阔。 离型膜:韩日系头部客户放量在即,中高端替代市场打开。1)韩日系头部客户样品认证接近完成,打开200多亿中高端替代市场。2)离型膜占MLCC成本约15%,下游客户降本诉求强烈。3)战略客户支持+PET基膜自供+就近大客户布局生产,整体战略打造离型膜第二成长曲线。公司目前是国内同业里较少拥有基膜涂布一体化生产能力的企业。4)替代先发优势。公司是国内企业在MLCC离型膜中高端替代领域进展最快的企业,已实质性完成和接近完成日韩头部客户的送样认证环节。相对比,近年国内同行的业务重点大部分聚焦在偏光片离型膜和OCA离型膜上。按照行业特点,MLCC头部厂家一旦选定离型膜供应商范围后,其在短期新增或更换的可能性较小。相较于国内同行,公司具备一定的先发优势。 盈利预测与投资建议。公司为被动元器件封装材料行业龙头,纸带业务市占率超60%,综合竞争优势明显。24年随着元器件需求复苏,公司纸带业务稼动率重回80%以上景气水平,同时离型膜业务经过6年发展,日韩客户有望在24年开启放量。我们预计公司2023-2025年归母净利润将保持44.6%的年均复合增长率,给予公司2024年35x PE,对应市值130.3亿元,对应目标价30.10元,首次覆盖给予“买入”评级。 风险提示:原材料价格大幅上涨风险,下游需求恢复不及预期风险,离型膜中高端导入不及预期风险。 指标/年度 1公司概况:被动元器件封装材料龙头 主营业务:薄型载带+离型膜。公司为被动电子元器件封装材料供应商,成立于2001年,2017年在深交所上市。成立伊始,公司就聚焦于被动电子元器件封装配套薄型载带产品,致力于为电子元器件企业提供薄型载带解决方案。目前,公司围绕下游需求研发了包括纸质载带、胶带、塑料载带、离型膜以及流延膜等主要产品。 图1:洁美科技发展历程 产业链纵横延伸,发挥聚合优势。公司定位于产业链上游,为下游电子元器件封装提供相关材料。受体量、技术等因素制约,同业公司多局限于单一材料生产环节。多数公司或只生产纸质载带,或只提供胶带产品。业内公司的产品局限导致下游客户对“一站式封装材料”需求无法得到满足。对此,公司于纵向产业链延伸及横向扩品两维度布局。纵向产业链方面,公司探索纸质载带上游原纸生产,于2007年掌握了原纸研发技术,打破了外企对该领域的格局,实现了纸质载带的原纸自供;塑料载带方面,公司于2020年成功突破了“透明PC粒子生产黑色PC粒子”技术,实现了塑料载带关键原材料自供。横向扩品方面,公司近年来着力推进离型膜产品研发。目前,公司自制基膜的中、高粗糙度离型膜已获客户认可并实现量产,低粗糙度离型膜研发正加速推进。通过横纵双向发力,公司成为了国内唯一综合配套分切、打孔、压孔、胶带、塑料胶带、离型膜等产品的元器件封装材料企业,构建了一体化综合竞争力。 图2:公司产品应用示意图 表1:公司主要产品 2财务分析:纸带盈利稳定,高研发投入布局新业务 公司营收业绩总体快速增长,近年传统业务显周期性特征。上市以来,公司营收及业绩总体保持高速增长态势,唯二的下滑分别发生在2019和2022年。2019年是2018年被动元器件行业贸易商囤积库存“炒货”导致第二年需求消化压力大增及消费电子周期低点叠加所致;2022年受消费电子需求低迷及“新冠疫情”双重冲击影响,公司收入利润大幅下滑。 总体来看,随着消费电子需求从高速增长进入周期性明显的成熟期,公司传统载带业务收入业绩也具备明显的周期性特征。收入结构上,自上市以来纸质载带业务收入始终占总营收规模的70%以上,为公司第一大业务。塑料载带与离型膜业务在近年公司的大力发展下,占比明显提升,2022年两项业务的营收占比分别为7.5%、6.7%。新业务占比的持续提升有望推动公司收入业绩换挡进入新增长通道。 图3:公司2014-2023前3Q营收及增速 图4:公司2014-2023前3Q归母净利润及增速 图5:公司2017-2023H1营业收入比重 图6:公司2017-2022新业务收入情况 纸带盈利能力较高,离型膜毛利率提升空间大。公司自2017年上市以来,其毛利率多数年份处于37%以上较高水平,这得益于纸质载带业务的高市场份额和高客户粘性。2019和2022年毛利率下行较多,2019年源于被动元器件贸易商投机炒货,囤积了过量库存,导致2019年作为耗材的纸带价格也大跌;2022年则是因为“疫情”对宏观需求的重大冲击所致。其他业务方面,塑料载带业务从2018年开始毛利率显著提升,主要由于高毛利率的黑色PC载带成功投产。离型膜业务属于近年开拓的新业务,其市场还集中于中低端领域,毛利率偏低。未来随着公司中高端产品的陆续投放,其毛利率有较大提升空间。 图7:公司综合毛利率净利率情况 图8:公司分业务毛利率情况 销售费用率稳步下降,高研发费用率推动新品落地。公司销售费用率近年有所下行,我们分析为下游客户关系稳定,随着销售规模的增长,销售费用率有所摊薄。管理费用率2022年有所上行,主要由于股权激励费用摊销所致。研发费用率方面,公司近年均保持在5%以上水平。从相关同业公司对比看,公司研发费用率依处在中等偏上水平,体现公司近年在推动新产品落地上持续研发投入的决心。 图9:公司2017-2022年费用率情况 图10:2017-2022年可比公司研发费用率 3薄型载带:纸带份额稳固,塑料载带空间广阔 薄型载带是应用于电子元器件贴装的带状产品。载带具有特定的厚度,并且上面等距分布着用于盛放电子元器件的孔穴和电子元器件贴装时进行索引定位的定位孔。 图11:薄型载带产品结构 图12:薄型载带下游应用示意图 表2:薄型载带产品类别 产业链:原材料成本占比较大,下游市场以电子行业为主。成本构成上,根据公司招股说明书提供的数据,纸质载带成本主要来源于直接材料如木浆,占总生产成本比重达68.9%; 塑料载带生产成本中塑料粒子则占据63.5%的份额。产业链结构上,纸质载带和塑料载带下游都为电子元器件行业。由于产品性质的不同,纸质载带主要应用于规模较小的被动电子元件中,终端为消费电子行业。而塑料载带由于较强的支撑性,主要由于大尺寸电子元器件,终端为半导体行业和消费电子行业。 图13:纸质载带生产成本结构 图14:塑料载带生产成本结构 图15:纸质载带产业链及主要公司 图16:塑料载带产业链及主要公司 3.1薄型载带需求主要受消费电子周期影响 载带需求受消费电子周期主导,汽车电子占比持续提升。薄型载带主要用于被动电子元器件(电容、电阻、电感)的运输封装环节,其需求由被动元器件的出货量决定。而被动电子元器件里最大份额的电容,其中约64.2%的应用在消费电子领域。因此可以说,纸带材料的需求变化,当前主要由消费电子需求所主导。另一方面,随着新能源汽车出货量的提升,以及智能驾驶所需单车被动元器件的大幅提升,车用市场在被动元器件出货量的占比也会不断提升。 图17:2021年被动元器件产值结构 图18:2021年MLCC电容下游应用结构 消费电子周期拐点已线,24年有望重回正增长。依据Marketus数据,消费电子最重要的品类是手机和PC,产值分别占消费电子整体的51.6%、31.9%。其更新周期通常为1-2年,近年因技术创新放缓而有所拉长。上一轮景气周期的高点是2021年,到目前已经下行了2年多时间。依据IDC数据,全球智能手机出货量已经连续2个季度正增长,23年Q3和Q4的季度同比增速分别为13.4%、8.5%。PC出货量单季度同比降幅已连续3个季度收窄,23Q4同比-2.7%,24年有望开启正增长。 图19:全球消费电子出货量及增速 图20:消费电子主要品类产值占比(2021年) 图21:全球智能手机和PC出货量季度同比 图22:中国智能手机和PC出货量季度同比 估算2023年全球纸带市场规模为19.5亿元。依据ECIA(电子元器件行业协会)数据,2023年全球电子元器件出货量约为11.1亿颗,其中被动元器件大约占90%,同时按照行业现状,假设目前片式化率为93%,并维持到2026年。另依据公司招股说明书,我们假设纸带产品平均孔间距为3mm,纸带均价为0.07元/米,由此可大致测算出2023年全球纸质载带市场规模约为19.5亿元。此外依据Einpresswire报告对全球元器件产量预测,我们测算到2026年全球纸带市场预计达到23.6亿元。 表3:纸质载带市场规模空间测算 估算2023年全球塑料载带市场规模为54.3亿元。塑料载带主要应用于以半导体分立器件、集成电路、光电子器件为代表的电子元件中,因此我们选取三者每年的产量的加总以估算塑料载带总需求规模。依据中国半导体协会数据,2023年我国类电子元器合计出货量为2.6万亿颗。此外,依据Euromonitor数据,2020年我国电子元器件产量占全球比例约为51%,考虑到2020/2021年海外电子元器件需求量出现过一轮景气增长(疫情居家办公拉动),我们假设到2021-2023年,中国出货量占比分别为54%/55%/57%。据此反推2023年全球三类元器件产量约为4.5万亿颗。按照公司招股说明书中披露的数据,我们假设8mm作为塑料载带的平均孔间距,0.15元/米为塑料载带的均价。据此我们测算2023年国内塑料载带市场规模为31.0亿元;全球塑料载带市场规模为54.3亿元。2024E-2026E,半导体分立器件产量依照尚普咨询预测为CAGR4.2%;光电子器件产量依照Fortune Business Insights预测为CAGR6.7%;集成电路产量依照IC Insights预测为CAGR7.l%。同时,由于地缘政治和全球电子产业链格局变动趋势,我们假设未来三年我国元器件出货量全球占比57%维持不变,预计到2026年我国塑料载带市场规模为36.9亿元,全球塑料载带市场规模为64.7亿元。 表4:塑料载带市场规模空间测算 3.2竞争格局:纸带公司绝对龙头,塑料载带替代空间广阔 纸带集中度高,公司龙头地位稳固。纸质载带属于较为小型的细分市场,其当前规模在20亿元左右。依据咨询机构Valuates Reports及台湾雷科股份年报数据测算,2022公司全球市占率约43.3%的市场份额;雷科股份约占5%左右的份额。其他厂家如日本大王、王子造纸、韩国韩松等占据剩余的市场份额。纸带市场的高集中度主要由几个原因导致:1)下游绝大部分需求来自于MLCC,其集中度也很高,村田、三星、国巨等厂家占据了绝大部分份额;2)纸带占MLCC生产成本约15%,下游客户的价格敏感性高,客观上有利于公司以成本优势替代海外同行产品;3)公司打通了原纸生产、涂布打孔等