高速率光芯片龙头,核心技术构筑性能与成本优势

AI智能总结

AI智能总结

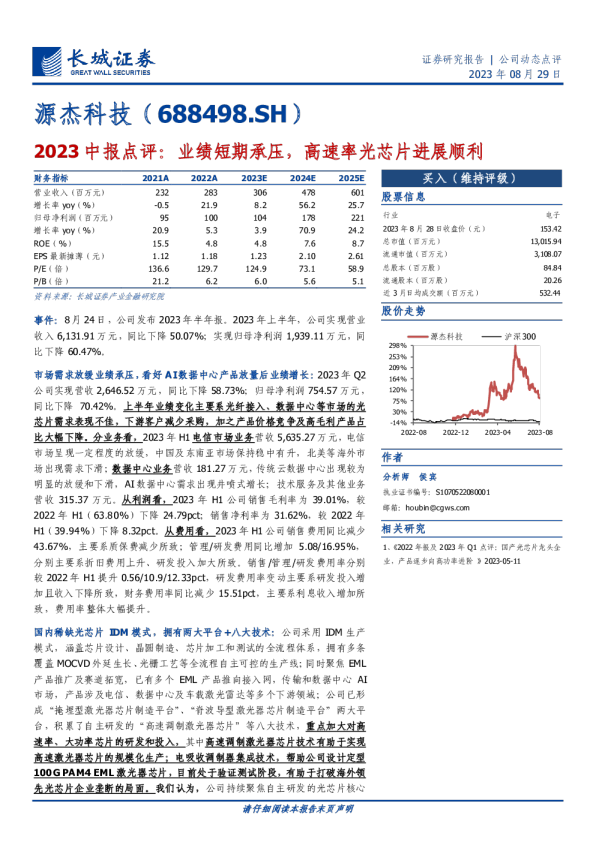

2024年02月19日源杰科技(688498.SH) 公司深度分析 证券研究报告集成电路投资评级增持-A首次评级 6个月目标价132元股价(2024-02-19)120.00元 高速率光芯片龙头,核心技术构筑性能与成本优势 高速率光芯片龙头,IDM模式助力公司发展: 源杰科技 沪深300 202% 177% 152% 127% 102% 77% 52% 27% 2% -23% 2023-022023-062023-102024-02 股价表现 交易数据总市值(百万元) 10,180.63 流通市值(百万元) 7,117.77 总股本(百万股) 84.84 流通股本(百万股) 59.31 12个月价格区间85.98/330.0元 公司专注于进行高速的半导体芯片的研发、设计和生产,是国内光芯片行业少数掌握芯片设计、晶圆制造、芯片加工和测试的IDM全流程业务体系的公司。根据C&C的统计,在磷化铟(InP)半导体激光器芯片产品对外销售的国内厂商中,公司收入排名第一,其中10G、25G激光器芯片系列产品的出货量在国内均排名第一,2.5G激光器芯片系列产品的出货量在国内同行业公司中排名领先。 光通信芯片市场景气,高速率芯片充分受益国产替代: 据招股说明书引用LightCounting数据数据,预测2025年全球光模块市场将达到113亿美元,为2020年的1.7倍。光芯片作为光模块核心元件有望持续受益。工信部发布的《“十四五”信息通信行业发展规划》要求全面部署新一代通信网络基础设施,全面推进5G移动通信网络、千兆光纤网络、骨干网、IPv6、移动物联网、卫星通信网络等的建设或升级。国产光芯片应用升级、市场提升。目前我国中低速率光芯片市场竞争激励而中高速率光芯片主要依靠进口,行业国产替代空间较大。 向高速率不断迈进,五大优势稳固行业地位: 优势一:中低速率芯片市场公司市占率高,高速率芯片市场不断实现突破;优势二:主要产品核心指标均达到或优于同行业竞品;优势三:IDM模式实现生产的自主可控,客户涵盖业内头部企业;优势四:核心技术构筑性能与成本优势,技术指标行业领先;优势五:募集资金用于主营业务项目投资,未来纵向延拓与横向发展并行。 资料来源:Wind资讯 升幅% 1M 3M 12M 相对收益 -17.7 -25.8 -0.2 绝对收益 -13.6 -30.4 -15.8 张真桢 分析师 SAC执业证书编号:S1450521110001 zhangzz2@essence.com.cn 相关报告 投资建议: 我们预计公司2023-2025年的主营业务收入分别为1.19/2.47/4.21亿元,同比-57.8/+106.8%/+70.7%。净利润分别为0.25/1.00/1.52亿元,同比-74.1%/+297.0%/+51.3%,对应EPS分别为0.29/1.18/1.79元。我们给予公司2024年112倍PE,对应6个月目标价132元。首次覆盖,给予增持-A的评级。 风险提示:下游需求不及预期、国产替代进程不及预期、市场竞争激烈、产品研发进度不及预期。 (百万元) 2021A 2022A 2023E 2024E 2025E 主营收入 232.1 282.9 119.5 247.1 421.7 净利润 95.3 100.3 24.7 100.0 152.0 每股收益(元) 1.12 1.18 0.29 1.18 1.79 每股净资产(元) 7.24 24.78 25.26 25.98 27.07 盈利和估值 2021A 2022A 2023E 2024E 2025E 市盈率(倍) 78.6 74.6 303.4 74.8 49.2 市净率(倍) 12.2 3.6 3.5 3.4 3.3 净利润率 41.1% 35.5% 20.7% 40.5% 36.0% 净资产收益率 15.5% 4.8% 1.2% 4.5% 6.6% 股息收益率 0.0% 0.5% 0.1% 0.5% 0.8% ROIC 41.3% 28.8% 3.9% 11.1% 12.9% 数据来源:Wind资讯,国投证券研究中心预测 内容目录 1.高速率光芯片龙头,IDM模式助力发展5 1.1.深耕激光器芯片十载,向更高速率突破5 1.2.营收结构持续优化有望引领后续收入高速发展6 1.3.管理团队经验丰富,股权结构分散8 2.光通信芯片市场景气,高速率芯片充分受益国产替代10 2.1.光芯片为光通信核心器件,充分受益国产替代10 2.1.1.光芯片位于光通信产业链上游,是现代高速通讯网络的核心元件10 2.1.2.高速率市场高增长,未来充分受益国产替代12 2.2.全球数据流量增长拉动通信&数据中心芯片需求,高速率芯片打开想象空间13 2.2.1.全球数据流量高增,光芯片应用持续升级13 2.2.2.通信&数据中心应用市场景气,光芯片市场需求持续增长14 2.2.2.1.通信市场14 2.2.2.2.数据中心市场16 3.IDM模式实现生产自主可控,核心技术构筑性能与成本优势17 3.1.中低速率芯片市场公司市占率高,高速率芯片市场不断实现突破17 3.2.主要产品核心指标均达到或优于同行业竞品17 3.3.IDM模式实现生产的自主可控,客户涵盖业内头部企业18 3.4.核心技术构筑性能与成本优势,技术指标行业领先19 3.5.纵向延拓与横向发展并行,高速率芯片市场打开想象空间20 4.财务分析及盈利预测22 4.1.盈利预测22 4.2.投资建议23 5.风险提示25 图表目录 图1.公司发展历程5 图2.2021-2023Q3公司营业收入7 图3.2020-2023Q3公司扣非归母净利润7 图4.2019-2023Q3公司各项费用率情况(%)8 图5.公司股权结构9 ..............................................................................9 资料来源:wind,国投证券研究中心9 图6.光通信激光器结构由FP向DFB、EML升级10 图7.光芯片在光通信系统中的应用10 图8.光芯片位于光通信产业链上游11 图9.光芯片在不同级别光模块中成本占比高11 图10.25GDFB激光器芯片为市场主流12 图11.高速光芯片市场规模及增速12 图12.全球数据流量迈向高速增长期13 图13.2016-2025E全球光模块市场规模(百万美元)14 图14.PON网络技术路径14 图15.2020-2025E全球FTTx光模块用量(左轴)及市场规模(右轴)15 图16.全球电信侧光模块市场规模(百万美元)16 图17.全球数据中心光模块市场规模(单位:亿美元)16 图18.公司晶圆制造、芯片加工和测试的主要工艺流程图19 图19.2021年-2023公司研发费用及增长率20 图20.25GDFB激光器芯片工艺复杂,技术壁垒高21 图21.2018-2025E全球25G及以上光芯片市场规模(百万美元)22 图22.公司2023-2025年盈利预测(单位:百万元)22 表1:公司主要产品介绍5 表2:公司管理层介绍8 表3:各材料体系的应用范围10 表4:各激光器芯片产品特性11 表5:2.5G1490nmDFB激光器芯片对比情况17 表6:10G1270nmDFB激光器芯片对比情况18 表7:25GCWDM6波段DFB激光器芯片对比情况18 表8:公司核心技术20 表9:可比公司情况23 表10:公司相对估值23 1.高速率光芯片龙头,IDM模式助力发展 1.1.深耕激光器芯片十载,向更高速率突破 公司成立于2013年1月28日,专注于进行高速的半导体芯片的研发、设计和生产,是一家工业化规模生产的高科技企业。公司从半导体晶体生长,晶圆工艺,芯片测试与封装全部开发完毕。产品涵盖从2.5G到50G磷化铟激光器芯片,拥有完整独立的自主知识产权,从最终的使用场景来看,产品广泛应用于光纤到户、数据中心与云计算、5G移动通信网络、通信骨干网络和工业物联网等。经过多年的稳健发展,公司产品的技术先进性、市场覆盖率和性能稳定性位居行业前列。 图1.公司发展历程 资料来源:公司官网,国投证券研究中心 公司主要产品为2.5G、10G、25G及更高速率激光器芯片系列产品,主要应用于光通信领域。经过多年研发与产业化积累,公司已建立了包含芯片设计、晶圆制造、芯片加工和测试的IDM全流程业务体系已实现向客户A1、海信宽带、中际旭创等国际前十大及国内主流光模块厂商批量供货,产品用于客户中兴通讯、诺基亚等国内外大型通讯设备商,并最终应用于中国移动、中国联通、中国电信、AT&T等国内外知名运营商网络中,成为国内领先的光芯片供应商。根据C&C的统计,2020年在磷化铟(InP)半导体激光器芯片产品对外销售的国内厂商中,公司收入排名第一,其中10G、25G激光器芯片系列产品的出货量在国内同行业公司中均排名第一,2.5G激光器芯片系列产品的出货量在国内同行业公司中排名领先。主要产品类型及应用领域情况如下: 表1:公司主要产品介绍 速率 类型 应用领域 图片 1310nmDFB激光器芯片 光纤接入PON(GPON) 1490nmDFB激光器芯片 光纤接入PON(GPON) 2.5G 1270nmDFB激光器芯片 光纤接入10G-PON(XG- PON) 1550nmDFB激光器芯片 光纤接入40km/80km 1270nmDFB激光器芯片光纤接入10G-PON(XGS-PON) 10G 1310nmFP激光器芯片4G移动通信网络 1310nmDFB激光器芯片4G/5G移动通信网络 CWDM6波段DFB激光器芯片4G/5G移动通信网络 CWDM6波段DFB激光器芯片5G移动通信网络 LWDM12波段DFB激光器芯片5G移动通信网络 25G MWDM12波段DFB激光器芯片5G移动通信网络 CWDM4波段DFB激光器芯片数据中心100G LWDM4波段DFB激光器芯片数据中心100G 50G PAM4CWDM4波段DFB激光器芯片 数据中心200G 硅光直流光源 1270/1290/1310/1330nm大功率25/50/70mW 激光器芯片 数据中心100G/200G/400G 资料来源:公司公告,国投证券研究中心 1.2.营收结构持续优化有望引领后续收入高速发展 产品聚焦策略使上市前公司收入受产品结构影响稳中有波动。2019-2023年公司营业收入分别为0.81亿元、2.33亿元、2.32亿元和2.83亿元。其2020年收入规模迅速增长,主要是受5G政策推动影响,公司的25G激光器芯片系列产品市场需求量激增。2021年,一方面受5G基站建设频段方案调整的影响,25G激光器芯片系列产品的出货量较上年度回落,另一方面受益于光纤接入市场需求的持续推动,公司的10G激光器芯片系列产品销售规模大幅增加,全年整体收入较上年度持平。2022年公司主要产品销售规模保持稳定增长。2023年以来,公司受下游客户需求偏弱影响营收及利润均出现下滑。公司的主营业务收入来自2.5G、10G、25G及更高速率激光器芯片系列产品,其他业务收入为零星的技术服务收入。公司的主营业务收入占营业收入的比重一直保持在99%以上,主营业务结构稳定。 图2.2021-2023Q3公司营业收入图3.2020-2023Q3公司扣非归母净利润 3 2.5 2 1.5 1 0.5 2020-12-01 2021-02-01 2021-04-01 2021-06-01 2021-08-01 2021-10-01 2021-12-01 2022-02-01 2022-04-01 2022-06-01 2022-08-01 2022-10-01 2022-12-01 2023-02-01 2023-04-01 2023-06-01 2023-08-01 0 营业收入(亿元) 1.20 1.00 0.80 0.60