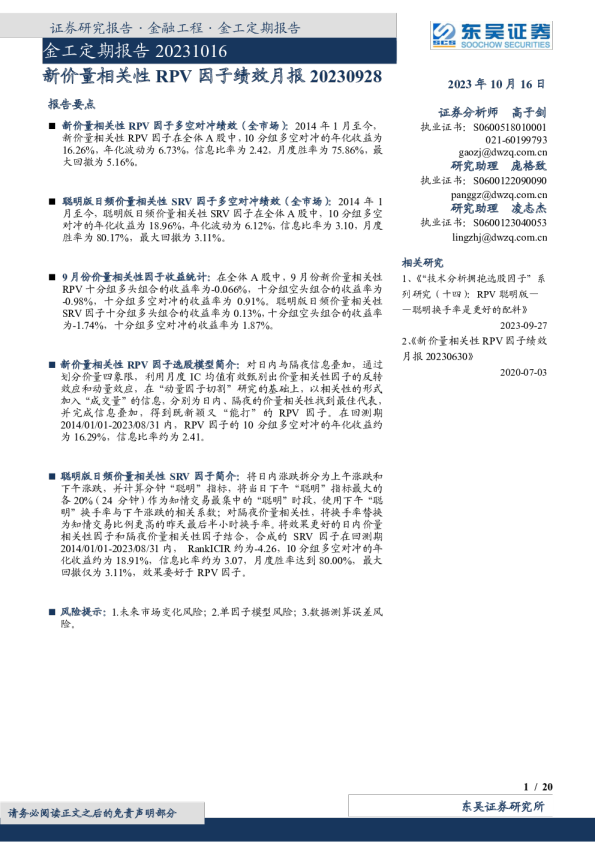

金工定期报告:新价量相关性因子绩效月报

金工定期报告20231230 证券研究报告金融工程金工定期报告 新价量相关性因子绩效月报202312292023年12月30日 报告要点 新价量相关性RPV因子多空对冲绩效(全市场):2014年1月至今,新价量相关性RPV因子在全体A股(剔除北交所股票)中,10分组多空对冲的年化收益为1558,年化波动为681,信息比率为229,月度胜率为7395,最大回撤为513。 聪明版日频价量相关性SRV因子多空对冲绩效(全市场):2014年1月至今,聪明版日频价量相关性SRV因子在全体A股(剔除北交所股票)中,10分组多空对冲的年化收益为1850,年化波动为616,信息比率为301,月度胜率为7815,最大回撤为366。 12月份价量相关性因子收益统计:在全体A股(剔除北交所股票)中,12月份新价量相关性RPV十分组多头组合的收益率为154,十分组空头组合的收益率为343,十分组多空对冲的收益率为190。聪明版日频价量相关性SRV因子十分组多头组合的收益率为149,十分 组空头组合的收益率为238,十分组多空对冲的收益率为088。 新价量相关性RPV因子选股模型简介:对日内与隔夜信息叠加,通过划分价量四象限,利用月度IC均值有效甄别出价量相关性因子的反转效应和动量效应,在“动量因子切割”研究的基础上,以相关性的形式加入“成交量”的信息,分别为日内、隔夜的价量相关性找到最佳代表, 并完成信息叠加,得到既新颖又“能打”的RPV因子。在回测期2014010120230831内,RPV因子的10分组多空对冲的年化收益约为1629,信息比率约为241。 聪明版日频价量相关性SRV因子简介:将日内涨跌拆分为上午涨跌和下午涨跌,并计算分钟“聪明”指标,将当日下午“聪明”指标最大的各20(24分钟)作为知情交易最集中的“聪明”时段,使用下午“聪明”换手率与下午涨跌的相关系数;对隔夜价量相关性,将换手率替换 为知情交易比例更高的昨天最后半小时换手率。将效果更好的日内价量相关性因子和隔夜价量相关性因子结合,合成的SRV因子在回测期2014010120230831内,RankICIR约为426,10分组多空对冲的年化收益约为1891,信息比率约为307,月度胜率达到8000,最大回撤仅为311,效果要好于RPV因子。 风险提示:本报告所有统计结果均基于历史数据,未来市场可能发生重大变化;单因子的收益可能存在较大波动,实际应用需结合资金管理、风险控制等方法。 证券分析师高子剑 执业证书:S0600518010001 02160199793 gaozjdwzqcomcn 研究助理庞格致 执业证书:S0600122090090 panggzdwzqcomcn 研究助理凌志杰 执业证书:S0600123040053 lingzhjdwzqcomcn 相关研究 《“技术分析拥抱选股因子”系列研究(十四):RPV聪明版聪明换手率是更好的配料》 20230927 《新价量相关性RPV因子绩效月报20230928》 20231130 120 东吴证券研究所 内容目录 1RPV、SRV因子绩效回顾4 2附录:新价量相关性RPV与SRV因子选股模型简介7 21新价量相关性RPV选股因子7 211日内CXV因子7 212隔夜CXV因子8 213新价量相关性RPV选股因子9 22RPV聪明版因子10 221日内价量相关性10 222隔夜价量相关性11 223RPV聪明版SRV因子12 23其他重要讨论13 231新价量相关性因子的分年度表现13 232正交传统价量因子后的选股能力14 233纯净新价量相关性因子的表现15 234新价量相关性因子的参数敏感性17 235新价量相关性因子的多空收益分解17 236其他样本空间的情况17 237指数增强投资组合的构建18 3风险提示19 220 东吴证券研究所 图表目录 图1:新价量相关性RPV因子10分组及多空对冲净值走势(201401202312)4 图2:聪明版日频价量相关性SRV因子10分组及多空对冲净值走势(201401202312)5 图3:新价量相关性因子多头净值12月走势6 图4:CCOIV因子10分组及多空对冲净值走势(201401202308)8 图5:COV因子10分组及多空对冲净值走势(201401202308)9 图6:RPV因子10分组及多空对冲净值走势(回看20日)9 图7:CCOIV聪明版因子(SCCOIV)10分组及多空对冲净值走势(201401202308)11 图8:COV聪明版因子(SCOV)10分组及多空对冲净值走势(回看20日)12 图9:RPV聪明版因子(SRV)10分组及多空对冲净值走势(201401202308)12 图10:RPVdeRet20因子10分组及多空对冲净值走势14 图11:SRVdeRet20因子10分组及多空对冲净值走势14 图12:RPVdeTurn20因子10分组及多空对冲净值走势15 图13:SRVdeTurn20因子10分组及多空对冲净值走势15 图14:纯净RPV因子10分组及多空对冲净值走势16 图15:纯净SRV因子10分组及多空对冲净值走势16 表1:价量相关性因子10分组多空对冲绩效指标(201401202312)5 表2:日内价量序列7 表3:CCOIV因子10分组多空对冲的绩效指标(201401202308)7 表4:隔夜价量序列8 表5:COV因子10分组多空对冲的绩效指标(201401202308)8 表6:日内新价量序列10 表7:使用“聪明”时段换手率的日内因子的10分组多空对冲绩效指标10 表8:隔夜新价量序列11 表9:COV聪明版因子与COV因子的10分组多空对冲绩效指标对比11 表10:RPV聪明版选股因子对比CCV和RPV选股因子绩效指标(201401202308)13 表11:新价量相关性RPV因子的分年度表现13 表12:聪明版新价量相关性SRV因子的分年度表现14 表13:价量相关性因子正交传统价量因子的10分组多空对冲绩效指标15 表14:SRV因子与常用Barra风格因子的相关系数15 表15:纯净因子的10分组多空对冲绩效指标16 表16:纯净SRV因子的分年度表现16 表17:传统反转因子、RPV、SRV因子的参数敏感性17 表18:RPV、SRV因子的多空收益分解17 表19:Ret20、RPV、SRV因子在沪深300、中证500、中证1000、国证2000成份股中的多空对冲绩效指标18 表20:基于沪深300成份股,不同投资组合的绩效指标18 表21:基于中证500成份股,不同投资组合的绩效指标19 表22:基于中证1000成份股,不同投资组合的绩效指标19 表23:基于国证2000成份股,不同投资组合的绩效指标19 320 1RPV、SRV因子绩效回顾 东吴金工一直认为在A股市场中,技术分析是行之有效的,不仅可用于传统的择时,而且也能在选股策略上发挥作用。因此,我们推出“技术分析拥抱选股因子”系列研究,旨在将技术分析的思想应用于选股因子的构建。 2022年10月11日,我们发布了《技术分析拥抱选股因子”系列研究(十一)新价量相关性RPV选股因子相关性是价量配合最好的尺》。我们从基准因子CCV(日频CPV)中发现了换手率序列可以增强收盘价序列的反转效应,又分别为日内价量相关性和隔夜价量相关性找到了最佳代表CCOIV和COV。日内价量相互配合,同样加强了反转;隔夜价量关系蕴藏在时间维度上的“错配”之中,“昨日量”加强了隔夜收益的动量。接下来我们将令它们协调一致,使各自的信息叠加起来为同一个目标服务,得到新价量相关性RPV(RenewedCorrelationofPriceandVolume)选股因子。 2014年1月至2023年12月,新价量相关性RPV因子在全体A股(剔除北交所股票)中,10分组多空对冲的年化收益为1558,年化波动为681,信息比率为229,月度胜率为7395,最大回撤为513。聪明版日频价量相关性SRV因子在全体A股 (剔除北交所股票)中,10分组多空对冲的年化收益为1850,年化波动为616,信息比率为301,月度胜率为7815,最大回撤为366。 图1:新价量相关性RPV因子10分组及多空对冲净值走势(201401202312) 5 45 4 35 3 25 2 15 1 05 45 1 5 9 2 6 10 3 7 110 4 8 4 35 3 25 2 15 1 05 00 2014201520162017201820192020202120222023 数据来源:Wind资讯,东吴证券研究所 420 东吴证券研究所 1 5 9 2 6 10 3 7 110 4 8 图2:聪明版日频价量相关性SRV因子10分组及多空对冲净值走势(201401202312) 66 55 44 33 22 11 00 2014201520162017201820192020202120222023 数据来源:Wind资讯,东吴证券研究所 表1:价量相关性因子10分组多空对冲绩效指标(201401202312) 新价量相关性RPV 聪明版日频价量相关性SRV 年化收益率 1558 1850 年化波动率 681 616 信息比率 229 301 月度胜率 7395 7815 最大回撤率 513 366 数据来源:Wind资讯,东吴证券研究所 在全体A股(剔除北交所股票)中,12月份新价量相关性RPV十分组多头组合的收益率为154,十分组空头组合的收益率为343,十分组多空对冲的收益率为190。聪明版日频价量相关性SRV因子十分组多头组合的收益率为149,十分组空头组合的收益率为238,十分组多空对冲的收益率为088。 在全体A股中,选取新价量相关性因子值最小的10,等权重构成新价量相关性RPV组合;选取聪明版日频价量相关性因子值最小的10,等权重构成聪明版日频价量相关性SRV组合。组合在12月的净值走势如图3所示。 520 东吴证券研究所 图3:新价量相关性因子多头净值12月走势 101 1 099 098 097 096 095 094 093 092 091 “聪明版日频价量相关性SRV”合“新价量相关性RPV”合 Wind全A指数 11301207121412211228 数据来源:Wind资讯,东吴证券研究所 620 东吴证券研究所 2附录:新价量相关性RPV与SRV因子选股模型简介 21新价量相关性RPV选股因子 东吴金工在2022年10月发布的《“技术分析拥抱选股因子”系列研究(十一):新价量相关性RPV选股因子》中,探索了蕴藏在日频数据中的价量关系。我们使用如下构建方案定义CXV因子: (1)每月月底,回溯每只股票过去20个交易日的日频价量信息,计算其某种价格序列与某种换手率序列的相关系数; (2)将所得相关系数进行市值中性化处理,即得到基于日频数据的某种CXV因子。 在各种CXV因子中,我们将分别寻找日内价量相关性、隔夜价量相关性的最佳代表,并最终将这些呈现动量或反转的信息有机组织起来,得到新价量相关性因子。 注:CXV是CorrelationofXandVolume的缩写,其中X代表某种价格序列,Volume代表某种换手率序列。 211日内CXV因子 表2:日内价量序列 接下来我们构建两个局部的CXV,首先是日内CXV因子。价格序列当然就是日内涨跌,即今天收盘价减今天开盘价的差。换手率序列选择相同时段的日内换手率,即全天换手率减今天第一笔集合竞价换手率的差。得到的CCOIV因子绩效表现如表3所示。 简称 名称 变量定义 价格序列换手率序列 CO IV CloseOpenIntradayVolume 日内涨跌今天收盘价今天开盘价今天日内换手率今天全天换手率今天第一笔集合竞价换手率 数据来源:东吴证券研究所金融工程团队整理 表3:CCOIV因子10分组多空对冲的绩效