医药生物周报(23年第47周):注射穿刺行业梳理:市场广阔,增速稳定

AI智能总结

AI智能总结

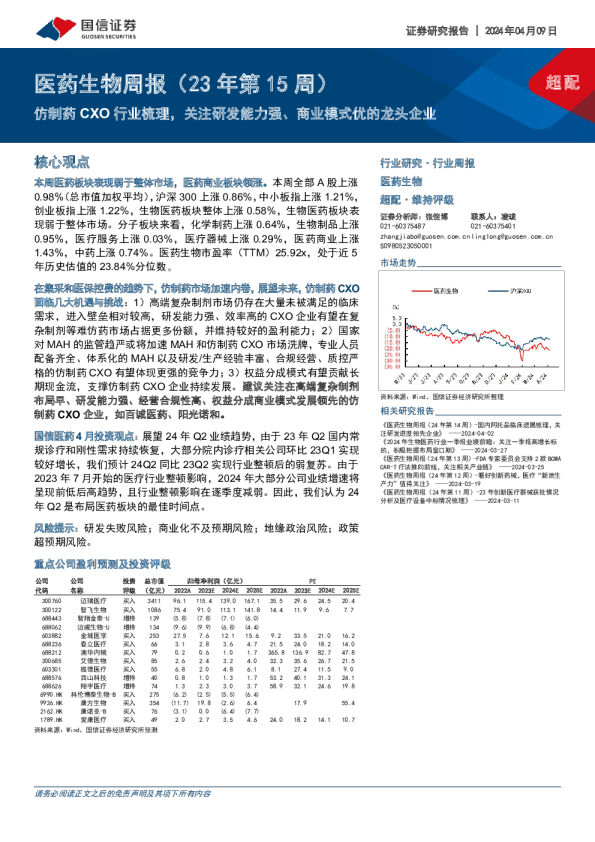

FDA发布安全通讯:建议考虑使用非中国制造的注射器。2023年11月30日,FDA发布安全通讯,表示:FDA正在收集和分析数据,以评估中国制造的塑料注射器出现器械故障(如泄漏、破损和其他问题)的可能性。目前,该问题不包括玻璃注射器、预充式注射器及用于口服或局部目的的注射器。 同时,FDA对消费者、卫生保健提供商和工厂提出建议:1)通过查看标签、外包装,或通过联系供应商或集团采购组织,检查使用中及库存中的注射器的生产地点。2)如果可能,考虑使用非中国制造的注射器。3)如果只有中国制造的注射器,那么继续使用它们,并密切监测泄漏,破损和其他问题,直到能够使用替代注射器。4)向FDA报告任何与注射器有关的问题。 国信医药点评:本次FDA安全通讯并未对涉及塑料注射器故障的具体公司进行列示。注射穿刺类是低值医用耗材行业中占比最大的细分领域,全球市场规模约200亿美元。从中长期维度出发,监管要求的提升有利于行业集中度的提升,产品质量优秀的龙头企业有望脱颖而出。 医药行业12月投资观点:建议积极布局两大主线,全球创新+患者获益。首先是国内医药人才红利的持续释放,国内医药、医疗器械企业在未来5-10年有望诞生更多大市值公司;其次是国内医疗改革不断深化的情况下,能够以患者为中心提供价值的优质产品/服务企业将脱颖而出,药品、器械、医疗服务等领域能够提供优质产品和服务的企业未来有望获得长期成长空间。 本周医药板块表现弱于整体市场,中药板块领跌。本周全部A股下跌1.95%(总市值加权平均),沪深300下跌2.40%,中小板指下跌1.78%,创业板指下跌1.77%,生物医药板块整体下跌2.60%,生物医药板块表现弱于整体市场。分子板块来看,化学制药下跌1.19%,生物制品下跌2.43%,医疗服务下跌7.26%,医疗器械下跌0.29%,医药商业下跌4.25%,中药下跌2.75%。医药生物市盈率( TTM )28.90x,处于近5年历史估值的35.12%分位数。 风险提示:地缘政治风险;研发失败风险;商业化不及预期风险;政策超预期风险。 FDA安全通讯事件简评 事件:2023年11月30日,FDA发布一则安全通讯(EvaluatingPlasticSyringes MadeinChinaforPotentialDeviceFailures:FDASafetyCommunication,链接:https://www.fda.gov/medical-devices/safety-communications/evaluating-plastic-syringes-made-china-potential-device-failures-fda-safety-communication),表示:FDA正在收集和分析数据,以评估中国制造的塑料注射器出现器械故障(如泄漏、破损和其他问题)的可能性。目前,该问题不包括玻璃注射器、预充式注射器及用于口服或局部目的的注射器。同时,FDA对消费者、卫生保健提供商和工厂提出建议: 1)通过查看标签、外包装,或通过联系供应商或集团采购组织,检查使用中及库存中的注射器的生产地点。 2)如果可能,考虑使用非中国制造的注射器。 3)如果只有中国制造的注射器,那么继续使用它们,并密切监测泄漏,破损和其他问题,直到能够使用替代注射器。 4)向FDA报告任何与注射器有关的问题。 点评:我们认为本次FDA安全通讯是一次医疗器械上市后安全监管事件。FDA有属于自己的上市后监管(post-marketsurveillance,PMS)系统,例如MedWatch网站专门给生产制造商用于上报上市后的不良事件。 通过查阅FDA网站,我们发现2023年相关的安全通讯共有12个条目,2022年有30个条目,涉及的领域有呼吸机、超声、心血管器械、IVD试剂、康复器械、N95口罩等。 图1:FDA网站2023年安全通讯事件 FDA要求以下Ⅱ、Ⅲ类器械的制造商要主动进行上市后监管: 错误使用会造成严重伤害的器械; 应用在儿童身上的器械; 植入在患者身上超过一年的器械; 在非医疗环境下使用的维持生命/促进生命器械; FDA网站原文提到:FDA已经意识到最近的注射器召回、医疗器械报告(MDR)以及有关中国各个生产基地生产的注射器的其他投诉中的质量问题。报告的质量问题包括制造商更改注射器尺寸后的泄漏、破损和其他问题。这些质量问题可能会影响注射器的性能和安全性,包括它们在单独使用或与其他医疗设备(如输液泵)一起使用时提供正确剂量药物的能力。FDA正在与联邦合作伙伴合作,进一步测试中国生产的注射器。 我们认为:长期来看,拥有优异产品质量和生产体系的企业有望获得更多市场份额,建议持续关注事件进展及龙头企业的审核认证情况。 注射穿刺类是低值医用耗材行业中占比最大的细分领域 我国医用低值耗材市场规模约千亿。受益于国家医疗卫生的持续投入、居民支付能力提升以及人口老龄化趋势加剧,医用耗材在医疗服务中的重要程度逐步提高。 作为医疗器械行业中市场占比达到32%的重要细分领域,医用耗材国内行业增速约为20%。预计2020年低值医用耗材市场规模已达970亿元。 图2:中国低值医用耗材市场规模(单位:亿元、%) 医用注射器隶属低值医用耗材中的注射穿刺类。低值医疗耗材是指医院在开展医疗服务过程中经常使用的一次性卫生材料,包括一次性注射器、输液器、输血器、采血管等。根据具体用途不同,低值医用耗材可以分为医用卫生材料及敷料类、注射穿刺类、医用高分子材料类、医用消毒类、麻醉耗材类、手术室耗材类、医技耗材类等。医用注射器隶属低值医用耗材中的注射穿刺类。 图3:医疗器械分类 注射穿刺类占医用低耗市场的30%,是低值医用耗材行业中占比最大的细分领域。作为临床多学科普遍应用的医用耗材,低值医用耗材有助于提高检查治疗安全性,防止医患间因共用医疗器械导致疾病的传播,应用领域随着医学的进步日益广阔,近年来发展迅速。低值医用耗材中,注射穿刺类市场规模占比最大,市场份额约为低值医用耗材市场的30%。 预计到2026年,全球注射穿刺市场的复合年增长率为8.5%,金额将达到257亿美元。 产业链:上游为高分子材料行业,下游为医疗端 上游为高分子材料,下游为医疗端。医用注射穿刺器械产业链上游主要包括医用针管焊接及热处理,聚丙烯、聚乙烯、聚氯乙烯塑料等高分子粒料制造,中游包括针管成型及后处理、针管配套及穿刺器组装、消毒灭菌等关键制造环节。产业链的下游为医疗器械经销商、各类医疗机构,部分器械亦可用于家庭护理。 图4:医用注射穿刺器械产业链 竞争格局:海内外企业同台竞技 国外:医用注射穿刺器械国外主要参与者包括BD、尼普洛株式会社、泰尔茂株式会社、贝朗等。 1)美国BD公司于1897年在纽约创立,目前为全球主要医疗技术及医疗设备公司之一,经营上万种产品。BD公司的业务共分为三大类:BD医疗、BD生物科学和BD诊断,主要产品包括医用注射器、静脉输液套管针、麻醉产品、糖尿病护理产品、生物科学研究试剂、实验室耗材等。 2)日本尼普洛株式会社于1954年成立,总部位于日本大阪,是世界著名的医疗产品生产商和服务商。目前尼普洛在全球拥有15个主要的医疗生产基地、50多家子公司和上万余名员工。日本尼普洛株式会社涉及多个领域,如工业玻璃制品、家用产品、医疗产品、医药产品等。 3)日本泰尔茂株式会社成立于1921年,是日本主要医疗耗材生产厂商之一,其产品被160多个国家和地区广泛使用,该公司主要生产高性能医用导管、输液器等一次性医疗器械产品和医用电子产品。 4)德国贝朗医疗集团公司于1839年成立,总部位于梅尔松根,是世界最大的专业医疗设备、医药产品以及手术周边产品供应商之一,包括四个核心事业部:院外护理部(为院外病人提供产品和咨询服务)、医药部(为医院提供输液和注射的治疗方案及医用耗材)、蛇牌部(专注于外科手术主要过程中的产品和服务)、贝朗爱敦(为体外血液治疗提供系列产品)。其中,医药部为医院提供输液和注射的治疗方案及医用耗材,业务领域涵盖麻醉、重症监护、输液治疗等。 国内:医用注射穿刺器械主要参与者有采纳股份、康德莱、三鑫医疗、宏宇五洲等。 表1:国内注射穿刺主要参与者对比 1)采纳股份现有医疗器械、兽用器械、实验室耗材等三大板块,与欧美为主的众多国家和地区的客户建立了稳定的合作关系,为其提供穿刺针、注射器、实验室耗材等相关产品,其注射穿刺器械按照产品适用对象可分为医用器械和兽用器械,按照产品类别可分为注射器/针系列、喂食护理系列、糖尿护理系列、采血系列、血管通路系列、动物健康系列、实验室耗材系列等。 2)康德莱主要从事医用穿刺器械生产、研发及销售,总部位于上海市,专注于为国内外客户提供医用穿刺器械、医用高分子耗材、介入类耗材、医疗器械市场供应链等领域的医疗产品和服务。产品销售模式包括直销与经销,外销与内销并重。 3)三鑫医疗主要从事医疗器械研发、制造、销售和服务,总部位于江西省南昌市,专注于从事一次性使用医疗器械的研发、生产、销售和服务,主要产品包括“血液净化类”、“留置导管类”、“注射类”、“输液输血类”四大系列。产品销售模式以经销为主,直销为辅,内销为主,外销为辅。 4)宏宇五洲主营业务为一次性使用无菌输注类医疗器械及其他诊断、护理等相关医疗用品的集成供应,主要通过“ODM+集成供应”的模式满足国外医疗器械品牌商对医疗用品的一站式采购需求。为客户提供的主要产品包括一次性使用注射器、一次性使用输液输血器、医用穿刺针以及血压表、面罩、导尿管等其他各类诊断、护理相关的医疗用品,产品规格丰富,可广泛应用于临床注射、输液输血等治疗。 本周行情回顾 本周全部A股下跌1.95%(总市值加权平均),沪深300下跌2.40%,中小板指下跌1.78%,创业板指下跌1.77%,生物医药板块整体下跌2.60%,生物医药板块表现弱于整体市场。分子板块来看,化学制药下跌1.19%,生物制品下跌2.43%,医疗服务下跌7.26%,医疗器械下跌0.29%,医药商业下跌4.25%,中药下跌2.75%。 个股方面,涨幅居前的是中科美菱(44.61%)、通化金马(35.59%)、博迅生物(24.83%)、艾力斯(21.27%)、辰光医疗(17.16%)、峆一药业(16.51%)、大唐药业(15.96%)、欧康医药(15.38%)、上海谊众(15.32%)、奕瑞科技(14.28%)。 跌幅居前的是英诺特(-21.21%)、欧林生物(-17.69%)、采纳股份(-14.93%)、华厦眼科(-14.52%)、凯莱英(-14.16%)、神奇B股(-13.89%)、新诺威(-13.64%)、赛诺医疗(-13.01%)、*ST美谷(-12.44%)、博腾股份(-12.06%)。 本周恒生指数下跌2.95%,港股医疗保健板块下跌10.38%,板块相对表现弱于恒生指数。分子板块来看,制药板块下跌6.84%,生物科技下跌19.89%,医疗保健设备下跌7.95%,医疗服务下跌3.92% 市场表现居前的是(仅统计市值50亿港币以上)药师帮(61.27%)、艾迪康控股(16.63%)、医渡科技(6.72%)、平安好医生(5.10%)、微创脑科学(4.02%); 跌幅居前的是微创医疗(-36.04%)、药明生物(-32.53%)、博安生物(-22.32%)、来凯医药-B(-21.10%)、健世科技-B(-17.47%)。 图5:申万一级行业一周涨跌幅(%) 表2:本周A股涨跌幅前十的个股情况 板块估值情况 医药生物市盈率( TTM )28.90x,全部A股(申万A股指数)市盈率14.56x。 分板块来看,化学制药34.62x,生物制品26.59x,医疗服务31.57x,医疗器械29.21x,医药商业17.93x,中药26.28x。 图6:申万一级行业市盈率情况( TTM ) 图7:医药行业子板块一周涨跌幅(%) 图8:医药行业子板块市盈率情况( TTM ) 投资策略