2023年三季报点评:去库存业绩承压,收购鸿通开启车载显示新成长曲线

AI智能总结

AI智能总结

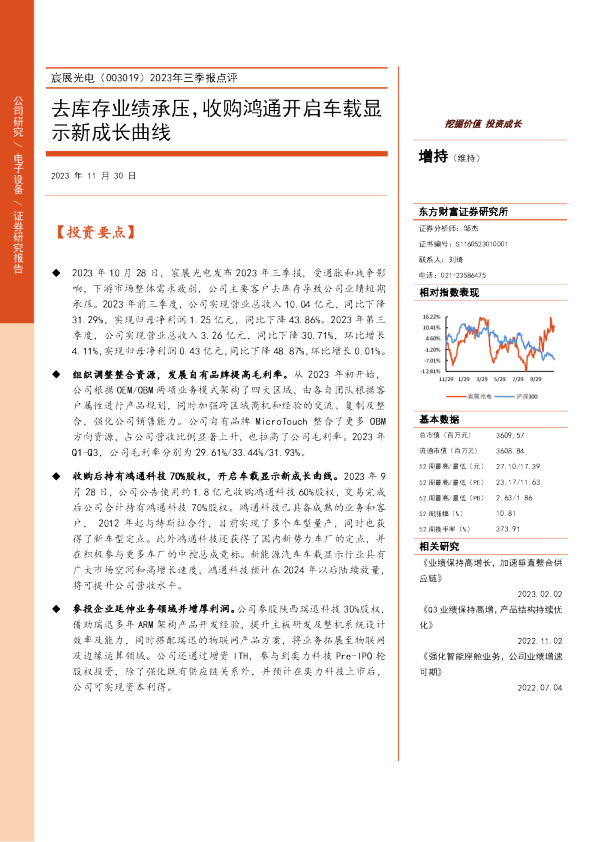

宸展光电(003019)2023年三季报点评 去库存业绩承压,收购鸿通开启车载显示新成长曲线 / 2023年11月30日 / 【投资要点】 2023年10月28日,宸展光电发布2023年三季报,受通胀和战争影响,下游市场整体需求疲弱,公司主要客户去库存导致公司业绩短期承压。2023年前三季度,公司实现营业总收入10.04亿元,同比下降31.29%,实现归母净利润1.25亿元,同比下降43.86%。2023年第三季度,公司实现营业总收入3.26亿元,同比下降30.71%,环比增长4.11%,实现归母净利润0.43亿元,同比下降48.87%,环比增长0.01%。 组织调整整合资源,发展自有品牌提高毛利率。从2023年初开始,公司根据OEM/OBM两项业务模式架构了四大区域,由各自团队根据客户属性进行产品规划,同时加强跨区域商机和经验的交流、复制及整合,强化公司销售能力。公司自有品牌MicroTouch整合了更多OBM方向资源,占公司营收比例显著上升,也拉高了公司毛利率。2023年Q1-Q3,公司毛利率分别为29.61%/33.44%/31.93%。 收购后持有鸿通科技70%股权,开启车载显示新成长曲线。2023年9月28日,公司公告使用约1.8亿元收购鸿通科技60%股权,交易完成后公司合计持有鸿通科技70%股权。鸿通科技已具备成熟的业务和客户,2012年起与特斯拉合作,目前实现了多个车型量产,同时也获得了新车型定点。此外鸿通科技还获得了国内新势力车厂的定点,并在积极参与更多车厂的中控总成竞标。新能源汽车车载显示行业具有广大市场空间和高增长速度,鸿通科技预计在2024年以后陆续放量,将可提升公司营收水平。 参投企业延伸业务领域并增厚利润。公司参股陕西瑞迅科技30%股权,借助瑞迅多年ARM架构产品开发经验,提升主板研发及整机系统设计效率及能力,同时搭配瑞迅的物联网产品方案,将业务拓展至物联网及边缘运算领域。公司还通过增资ITH,参与到奕力科技Pre-IPO轮股权投资,除了强化既有供应链关系外,并预计在奕力科技上市后,公司可实现资本利得。 挖掘价值投资成长 增持(维持) 东方财富证券研究所 证券分析师:邹杰 证书编号:S1160523010001 联系人:刘琦 电话:021-23586475 相对指数表现 16.22% 10.41% 4.60% -1.20% -7.01% -12.81% 11/291/293/295/297/299/29 宸展光电沪深300 基本数据 总市值(百万元)3609.57 流通市值(百万元)3608.84 52周最高/最低(元)27.10/17.39 52周最高/最低(PE)23.17/11.63 52周最高/最低(PB)2.63/1.86 52周涨幅(%)10.81 52周换手率(%)373.91 相关研究 《业绩保持高增长,加速垂直整合供应链》 2023.02.02 《Q3业绩保持高增,产品结构持续优化》 2022.11.02 《强化智能座舱业务,公司业绩增速可期》 2022.07.04 公司研究 电子设备 证券研究报告 【投资建议】 公司主营业务受到战争和通胀因素影响,业绩短期承压。公司完成对鸿通科技收购后持有70%股份,鸿通目前在国际和国内新能源车的订单预计在明年开始放量,为公司业务收入带来新增量。根据公司的现状,我们调整此前的盈利预测,预计2023/2024/2025年公司营业收入分别为15.01/25.21/30.41亿元,归母净利润为2.09/3.47/3.59亿元,EPS分别为1.29/2.13/2.20元,对应PE分别为17/10/10倍,维持“增持”评级。 盈利预测 项目\年度 2022A 2023E 2024E 2025E 营业收入(百万元) 1811.92 1501.00 2520.37 3040.40 增长率(%) 13.79% -17.16% 67.91% 20.63% EBITDA(百万元) 302.08 292.48 485.86 516.09 归属母公司净利润(百万元) 260.77 210.01 347.31 358.65 增长率(%) 72.82% -19.47% 65.38% 3.26% EPS(元/股) 1.77 1.29 2.13 2.20 市盈率(P/E) 12.04 16.77 10.14 9.82 市净率(P/B) 2.07 2.06 1.80 1.60 EV/EBITDA 9.84 10.74 6.62 6.03 资料来源:Choice,东方财富证券研究所 【风险提示】 客户开拓不及预期; 汇率波动风险 下游市场需求不及预期。 资产负债表(百万元)现金流量表(百万元) 至12月31日 2022A 2023E 2024E 2025E 货币资金 249.72510.43487.04645.72 存货 405.10298.66514.93606.71 流动资产应收及预付 非流动资产 296.48424.22453.58479.73 固定资产 106.45108.43113.26118.69 无形资产 4.21 4.21 4.21 4.21 其他流动资产长期股权投资在建工程 资产总计 1850.732048.772497.192880.98 短期借款 72.51112.51152.51192.51 其他长期资产流动负债 其他流动负债 105.03 78.71133.94161.91 长期借款 0.00 13.00 26.00 39.00 其他非流动负债 20.93 32.75 32.75 32.75 实收资本 147.58162.88162.88162.88 留存收益 495.85661.95909.271147.91 应付及预收非流动负债应付债券负债合计资本公积 归属母公司股东权益 1554.25 412.63 486.80 0.00 8.79 177.04 308.45 130.92 20.93 0.00 329.38 885.09 1521.35 1624.55 327.45 488.02 45.00 25.99 240.60 288.26 97.05 45.75 0.00 334.01 899.78 1713.01 2043.61 550.04 491.61 55.00 37.51 243.60 456.97 170.52 58.75 0.00 515.72 899.78 1960.32 2401.25 660.28 488.54 65.00 45.23 246.60 562.03 207.61 71.75 0.00 633.78 899.78 2198.97 少数股东权益 0.00 1.76 21.16 48.23 负债和股东权益1850.73 至12月31日 2022A 2023E 2024E 2025E 利润表(百万元) 2048.77 2497.19 2880.98 营业成本 1293.931042.881832.492231.04 销售费用 60.72 49.53 80.65 94.25 研发费用 57.73 48.03 78.13 91.21 资产减值损失 -38.79-20.00-25.00-30.00 营业收入税金及附加管理费用财务费用 投资净收益 -2.18 1.50 75.61 30.40 其他收益 14.64 12.01 20.16 24.32 公允价值变动收益资产处置收益 营业外收入 1.26 1.50 1.50 1.50 利润总额 330.13268.06464.19488.26 净利润 260.77211.77366.71385.73 营业利润营业外支出所得税 归属母公司净利润 260.77210.01347.31358.65 少数股东损益 EBITDA 1811.92 6.82 100.76 -55.83 0.08 0.01 331.87 3.01 69.36 0.00 302.08 1501.00 4.50 82.56 -3.40 0.00 0.15 267.56 1.00 56.29 1.76 292.48 2520.37 7.56 134.84 -8.97 0.00 0.25 463.69 1.00 97.48 19.40 485.86 3040.40 9.12 155.06 -6.02 0.00 0.30 487.76 1.00 102.53 27.08 516.09 至12月31日 2022A 2023E 2024E 2025E 经营活动现金流 387.36 389.01 23.58 273.07 净利润 260.77 211.77 366.71 385.73 折旧摊销 23.94 27.82 30.64 33.85 营运资金变动 71.20 127.50 -331.75 -156.89 其它 31.44 21.92 -42.02 10.38 投资活动现金流 -90.12 -170.46 6.36 -38.79 资本支出 -24.63 -46.35 -46.25 -46.20 投资变动 -25.87 -55.00 -20.00 -20.00 其他 -39.62 -69.11 72.61 27.40 筹资活动现金流 -291.20 41.06 -53.34 -75.59 银行借款 138.36 53.00 53.00 53.00 债券融资 0.00 0.00 0.00 0.00 股权融资 6.78 30.00 0.00 0.00 其他 -436.33 -41.94 -106.34 -128.59 现金净增加额 -2.39 260.71 -23.39 158.68 期初现金余额 250.51 248.12 508.83 485.44 期末现金余额主要财务比率 248.12 508.83 485.44 644.12 至12月31日 2022A 2023E 2024E 2025E 成长能力(%)营业收入增长 13.79% -17.16% 67.91% 20.63% 营业利润增长 77.06% -19.38% 73.30% 5.19% 归属母公司净利润增长 72.82% -19.47% 65.38% 3.26% 获利能力(%)毛利率 28.59% 30.52% 27.29% 26.62% 净利率 14.39% 14.11% 14.55% 12.69% ROE 17.14% 12.26% 17.72% 16.31% ROIC 13.73% 11.33% 16.61% 15.34% 偿债能力资产负债率(%) 17.80% 16.30% 20.65% 22.00% 净负债比率 - - - - 流动比率 5.04 5.64 4.47 4.27 速动比率 3.13 4.03 2.97 2.90 营运能力总资产周转率 0.97 0.77 1.11 1.13 应收账款周转率 4.86 4.59 6.52 5.70 存货周转率 2.89 2.96 4.50 3.98 每股指标(元)每股收益 1.77 1.29 2.13 2.20 每股经营现金流 2.62 2.39 0.14 1.67 每股净资产 10.31 10.51 12.02 13.49 估值比率P/E 12.04 16.77 10.14 9.82 P/B 2.07 2.06 1.80 1.60 EV/EBITDA 9.84 10.74 6.62 6.03 资料来源:Choice,东方财富证券研究所 东方财富证券股份有限公司(以下简称“本公司”)具有中国证监会核准的证券投资咨询业务资格分析师申明: 作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何